Für die Erzielung guter Anlageergebnisse und den Schutz des eigenen Vermögens braucht es keine hyperaktiven Handelssysteme oder komplexe Portfolios. Mit nur wenigen Komponenten kann man eine renditestarke, schwankungsarme und steueroptimierte Anlagestrategie realisieren. Teure Provisionen, Honorare oder gar eine permanente Management Fee kann man sich sparen.

Diese Anlagestrategie ist simpel und effektiv

Bereits seit über 1.600 Jahren ist diese einfache Strategie der Grundstein und das Geheimnis der Superreichen. Damit erhalten sie ihr Vermögen und bauen es immer weiter auf. Ein Studium der Finanzökonomie oder der modernen Portfoliotheorie des US-amerikanischen Ökonomen Harry M. Markowitz benötigt man dazu ebenso wenig, wie die Hilfe eines zertifizierten Finanzplaners. Auch eine teure Anlageberatung oder hohe Provisionszahlungen kann man sich sparen. Selbst ein laufendes Management ist nicht nötig. Das spart viel Zeit und Geld, was wiederum das Ergebnis der Geldanlage verbessert.

Gesponserter Inhalt

Wollen Sie aktiv Devisen oder Rohstoffe handeln? bietet ein besonders hochwertiges Trading-Tool für Sie! Je enger die Spreads sind, also je geringer der Abstand zwischen Kauf- und Verkaufskurs, desto schneller kommen Sie bei einem positiven Trade in die Gewinnzone. Sichern Sie sich für bestimmte Märkte besonders günstige Sonderkonditionen für ihren aktiven Börsenhandel, . Eröffnen Sie hier ein Konto und starten Sie Ihr Trading. Viel Erfolg!

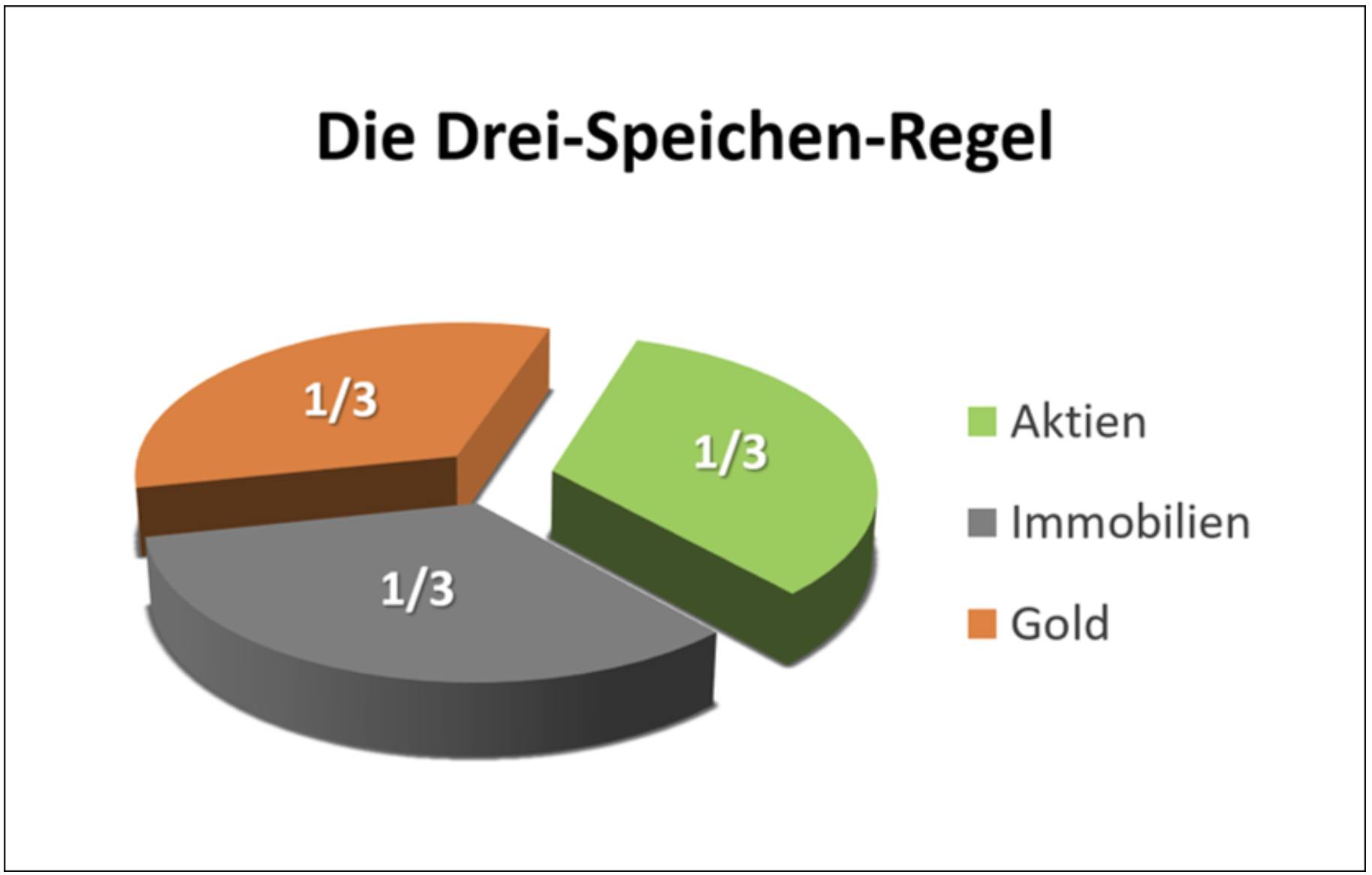

Bekannt ist diese Strategie als Drei-Speichen-Regel. Diese Regel hat über Jahrhunderte Vermögen geschützt und wachsen lassen. Auch heute noch ist sie unter privaten Vermögenden sowie vermögenden Organisationen höchst populär (Buch: Drei-Speichen-Regel: Das 1600 Jahre alte Geheimnis der ertragreichen und sicheren Geldanlage).

Die Strategie ist genau so simpel wie erfolgreich. Sie ermöglicht die Partizipation an wirtschaftlicher Prosperität via Produktivkapital (Aktien), bietet laufende Einnahmen und/oder ein Zuhause (Immobilien und Liegenschaften) und schützt vor wirtschaftlichen Verwerfungen, Krisen, Krieg, Inflation oder deflationärer Depression (Gold).

Ergänzt um Liquidität, also aktuell gültige gesetzliche Zahlungsmittel, bietet diese simple Strategie seit Jahrhunderten alles, was Anleger sich wünschen: Sicherheit, Rendite und Stabilität.

Auf die Ausgewogenheit kommt es an

Das Geheimnis der Drei-Speichen-Regel ist die Ausgewogenheit der enthaltenen Vermögensklassen. Die unterschiedlichen Eigenschaften der Bestandteile und die verschiedenen Einflussfaktoren auf deren Wertentwicklung decken die meisten denkbaren Szenarien ab. Die Vermögenswerte balancieren sich somit gegenseitig aus, ohne sich bezogen auf die Wertentwicklung zu neutralisieren.

Das einzige, worauf man als Anleger achten muss, ist, die Balance der Speichen zueinander aufrecht zu erhalten: Sollte eine der „Speichen“ aufgrund der Wertentwicklung deutlich, also um mehr als 5 Prozent absolut, von der Ausgangsgewichtung abweichen, sollte man durch geringfügige Umschichtungen die Ursprungsallokation wieder herstellen (Rebalancing).

Steuerlicher Vorteil

Doch nicht nur die Vielseitigkeit und Nachhaltigkeit dieser Anlagestrategie ist interessant, sondern auch die geringe Steuerbelastung gemäß aktueller Gesetzgebung. So sind die Veräußerungserlöse bei Immobilien nach 10 Jahren Haltedauer steuerfrei. Bei Gold genügen sogar 12 Monate und ein Tag, um den Fiskus außen vor zu lassen. Aktiengewinne sowie Dividendenzahlungen unterliegen der im Gegensatz zur Einkommenssteuer oft sehr viel günstigeren Abgeltungsteuer.

Die Gesamtsteuerbelastung ist unter der Annahme, dass sich alle drei Komponenten langfristig ähnlich entwickeln lediglich im oberen einstelligen Prozentbereich anzusiedeln. Unter dem Aspekt der sozialen Gerechtigkeit kann man diesen steuerlichen Vorteil des de facto passiv generierten Einkommens durchaus kritisch diskutieren. Zu beachten ist aber, dass in den meisten Fällen das investierte Geld bereits vorher als Einkommen oder Erbschaft versteuert wurde.

Die Berücksichtigung einer historischen Anomalie

Natürlich kann man diese grundlegende Anlagestrategie den eigenen Bedürfnissen anpassen und um weitere Komponenten ergänzen. Aber im Großen und Ganzen stellt die Drei-Speichen-Regel ein solides Grundgerüst für die langfristige Geldanlage dar.In Anbetracht der Tatsache, dass wir uns in der Spätphase eines übergeordneten weltweiten Kreditzyklus befinden, der bereits seit dem Ende des Zweiten Weltkriegs, also seit 75 Jahren läuft, kann man das Portfolio den aktuellen Gegebenheiten zusätzlich anpassen.

So kann es z. B. sinnvoll sein, auch Staatsanleihen von großen Industrieländern mit beizumischen, die bis zum Ende unseres heutigen Wirtschaftssystems von den Notenbanken massenhaft aufgekauft werden. Darüber hinaus kann man die Edelmetallkomponente um Silber, Platin, Palladium, Rhodium etc. ergänzen, um etwa einem möglichen Goldverbot in der Zukunft vorzubeugen.

Kommentare lesen und schreiben, hier klicken