WeWork ist auch in Deutschland immer mehr Menschen ein Begriff. Nach Milliarden an Kapitalzuschüssen von Investoren wird das Unternehmen, dass ich jetzt „We Company“ nennt, immer größer. An zahlreichen Top-Immobilienstandorten in Innenstädten werden sogenannte „Co Working Spaces“ eingerichtet. Selbständige und kleine Unternehmen können sich hier ohne große Vertragsbindung einzelne Arbeitsplätze oder kleine Büros mieten. Das macht den Unternehmer flexibler bei seinen Fixkosten, und man kann flexibler Bürobedarf für die kommenden Monate planen.

Das Geschäftsmodell von WeWork ist auch das größte Risiko für die Firma

Aber: Steht die nächste Rezession an (so wie jetzt gerade?), dann können die Kunden von WeWork ja auch in großer Zahl ganz „flexibel“ mal eben ihre Büroräume bei WeWork kündigen. Und ganz schnell ist die Katastrophe da für das Unternehmen, das selbst ja auch enorme Kosten hat. WeWork ist also für Investoren auch eine Wette auf die globale Konjunkturlage! Und ohhhhh Wunder. Gerade jetzt wo die Rezession möglicherweise global ins Haus steht, will das Unternehmen „noch schnell“ an die Börse gehen.

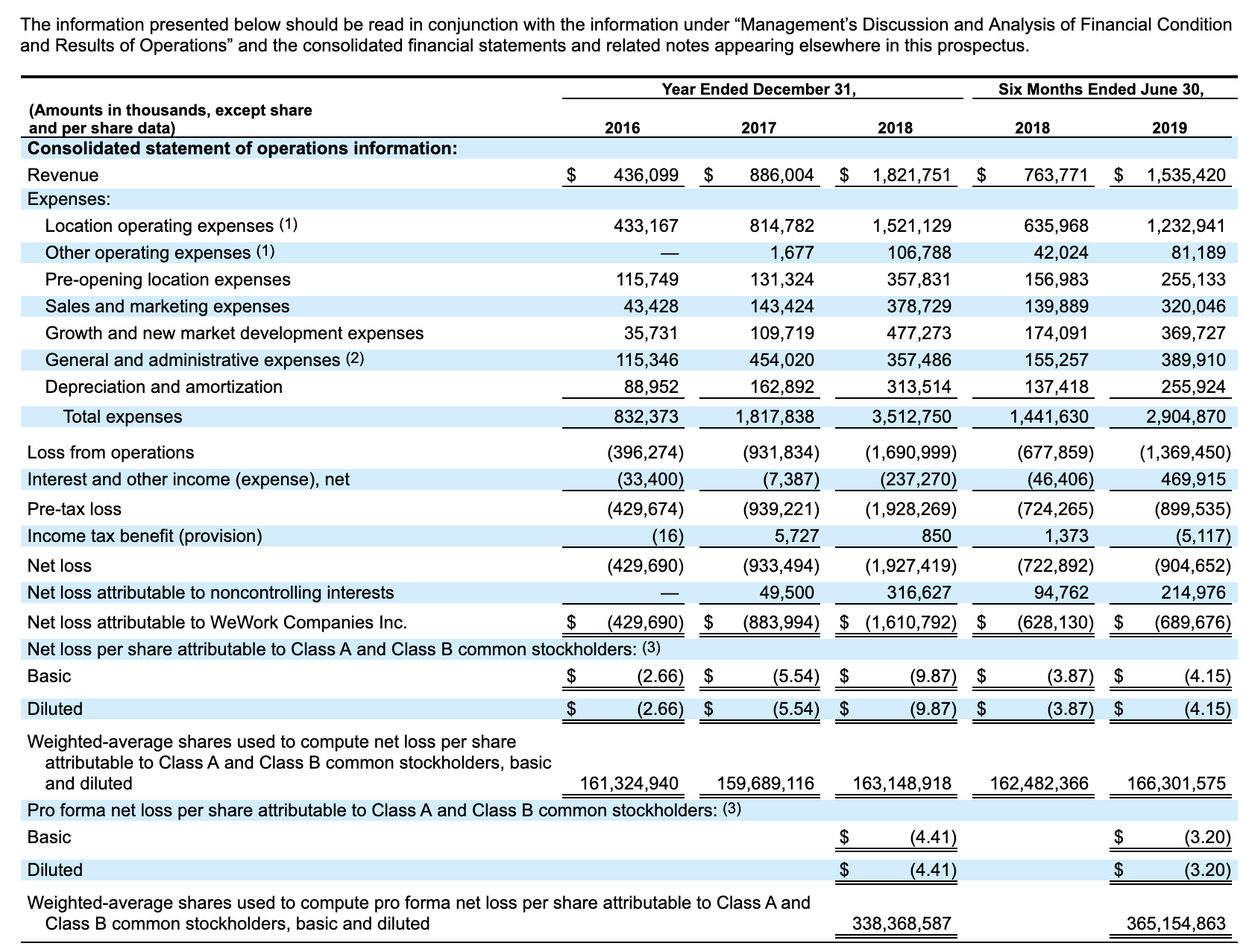

Heute wurden erste Daten bekannt. WeWork hat heute nämlich seinen IPO-Prospekt veröffentlicht. Daraus geht hervor, dass das Unternehmen im September an die Börse gehen will. Und ja, wenn man auf die im Prospekt gezeigten Zahlen schaut, könnte man doch wirklich glauben… ja, wir machen echt viele Verluste. Die Kurse bröckeln schon. Bevor die Stimmung bei den Börsianern komplett im Eimer ist, bringen wir den Laden noch schnell an die Börse. Aber nein, was unterstellen wir hier hier? Nein, so böse soll das natürlich nicht gemeint sein. Schauen Sie einfach selbst.

Verlustmaschine

Im ersten Halbjahr 2019 machte WeWork 1,54 Milliarden Dollar Umsatz bei 764 Millionen Dollar im Vorjahr. Also mal eben verdoppelt. Das klingt doch gut!? Auch die drei Umsatzsprünge der letzten vollen Geschäftsjahre sehen gut aus. Aber der Verlust, ja wenn der nicht wäre. Der hat sich nämlich vom 1. Halbjahr 2018 von 723 auf jetzt 904 Millionen Dollar erhöht. Der Verlust im operativen Geschäft erhöht sich sogar von 678 Millionen auf 1,37 Milliarden Dollar. Und lag der Gesamtjahresverlust 2016 noch bei 430 Millionen Dollar, so waren es 2018 bereits 1,93 Milliarden Dollar!

Man kann also sagen: Wer beim IPO WeWork-Aktien kauft (Börsenkürzel „WE“), wettet volles Risiko auf eine Konjunktur, die nicht einbricht. Denn nur dann bleiben die Büroräume von WeWork gut gebucht, und man kann weiter wachsen. Denn Wachstum gibt es. Die Kundenzahl Ende Juni wuchs gegenüber dem Vorjahr um 90% auf 527.000. Man hat aktuell 528 Standorte und will 169 weitere eröffnen. Konkretere Details zum IPO werden wohl noch in weiteren Veröffentlichungen folgen, aber durch Kapitalrunden schwebten schon Bewertungen von 47 Milliarden Dollar durch die Gegend. Man darf gespannt sein.

Foto: WeWork

Kommentare lesen und schreiben, hier klicken