FMW-Redaktion

In Italien geht es im Herbst und Frühjahr so richtig zur Sache. Irgendwann im November (Datum steht noch nicht fest) wird ein großes konstitutionelles Referendum stattfinden, bei dem unter anderen das System der Parlamentskammern reformiert werden soll. Die Chancen für einen Erfolg dieses Referendums liegen derzeit bei ungefähr 35-50%. Es gilt letztlich auch als großes Vertrauensvotum in Ministerpräsident Matteo Renzi. Scheitert er mit dem Referendum, muss er zurücktreten – das ist so gut wie sicher. Die Folgen wären für Italien wohl desaströs. Das ohnehin kaum vorhandene Vertrauen von Kapitalmärkten und Investoren in den Standort Italien wäre mehr denn je weg, denn das Zeichen wäre: Dort in Italien will man sich nicht modernisieren oder reformieren – investieren wir doch lieber anderswo, zum Beispiel in Deutschland.

Italiens Ministerpräsident Matteo Renzi. Foto: Gobierno de Chile / Wikipedia (CC BY 2.0)

Auch hängt immer noch völlig in der Schwebe, wie die strukturelle Bankenrettung in Italien denn nun vorangebracht werden soll. Niemand weiß nichts genaues. Alle nerven den armen Matteo aus Rom – mach doch endlich mal Deine Banken flott, die notleidenden Kredite müssen endlich weg. Nur die EU-Regularien verbieten direkte Staatshilfen für die Banken, wenn nicht vorher auch die Bankeigentümer und Gläubiger mit herangezogen werden – und das sind oft italienische Kleinsparer. Die privaten Rettungsbemühungen der italienischen Banken untereinander mögen zwar aller Ehren wert sein, aber so richtig bringen tun sie auch nichts. So helfen kaputte Banken der kaputtesten aller Banken „Monte dei Paschi“ – damit vergrößern sich ihre eigenen Probleme aber nur noch weiter. Also, wartet man in Italien so lange, bis die Banken nach und nach pleite gehen?

Dann hätte man wenigstens endlich eine Lösung des Problems. Für den Standort Italien und die Volkswirtschaft wäre das natürlich keine gute Lösungsidee. Also: Was in Sachen Banken geschieht, ist völlig in der Schwebe – das hat zur Folge, dass der Mittelstand, der gerade in Norditalien oft auf Weltmarktniveau mit Deutschen und Asiaten konkurriert, und wirklich gute Produkte herstellt, von der Kreditversorgung weitestgehend abgeschnitten ist, obwohl die EZB die Banken flutet. Was für eine passende Überleitung zum nächsten großen Thema. Die EZB ist ein wichtiger stütztender Faktor für Italien, mehr als man glauben mag.

Das inzwischen auf mehr als 1 Billion Euro angeschwollene Anleihekaufprogramm der EZB endet im März 2017 – wenn es nicht demnächst noch verlängert wird (durchaus möglich). Aber Stand heute endet es im März. Das wäre für Italien wie auch einige andere Eurozonen-Mitglieder eine Katastrophe. Wer springt dann als massiver Aufkäufer der Staatsschulden ein? Gerade Italien ist in Sachen Staatsschulden das Sorgenkind mit inzwischen 131% Staatsverschuldung in Relation zum Bruttoinlandsprodukt (wenn man mal Griechenland als hoffnungslosen Fall ausklammert). Von 100% vor der Finanzkrise stieg die Prozentzahl konstant auf jetzt über 130%.

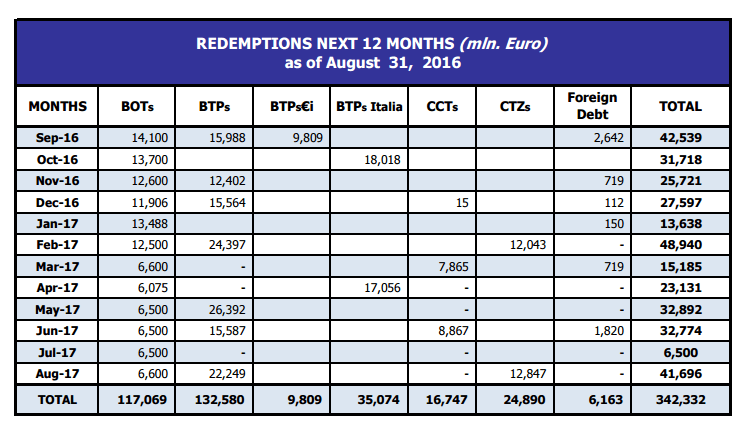

Ganz aktuell stieg die Staatsverschuldung in Euro auf einen neuen Rekord von 2,25 Billionen Euro, und das trotz traumhaft günstiger Finanzierungskosten. Nur ein Beispiel: Für eine in dieser Woche platzierte 20 Jahre laufende Anleihe liegt die Rendite bei gerade mal lumpigen 1,91%. Fast schon lustig: Nur für die Emission selbst kassiert Italien in der Erstauktion eine „Platzierungsgebühr“ von 0,35% – das dürfte in Handelsräumen der Auktionsbanken für Gelächter sorgen – aber irgendwoher muss sich der italienische Finanzminister ja Geld besorgen! Wenn die EZB als quasi Staatsfinanzierer ausfällt, wird es eng. Bis März müssen 61 Milliarden Euro an Schulden zurückgezahlt werden, die man noch bequem über neue Schulden finanzieren kann, die ja zu guten Teilen von der EZB geschluckt werden. Aber nach dem Ende des EZB-Programms muss Italien alleine von März bis Juni (Grafik rechte Spalte) gut 100 Milliarden Euro Schulden zurückzahlen. Da dürften die Renditen kräftig steigen, und die Finanzierung wird schwieriger – erst recht, wenn Matteo Renzi nicht mehr im Amt sein sollte.

Noch ein paar Fakten über Italien. Das reale Bruttoinlandsprodukt pro Einwohner ist derzeit sogar niedriger als 1999 vor der Einführung des Euro. Was sagt uns das? Der Euro war für die Bürger in Italien wohl nicht wirklich ein Gewinn! Offiziell liegt die Arbeitslosenquote bei 11,4% und die Jugendarbeitslosigkeit bei 40%. Aber wie man auch aus Deutschland weiß: Auf die offiziellen Zahlen muss man immer gut draufpacken, um auf die echten Zahlen zu kommen. Und nochmal kurz zur EZB. Mario Draghi schwärmt ja immer davon, wie toll seine Maßnahmen funktionieren. So werden ja auch massiv italienische Staatsanleihen gekauft. So weit so gut. Aber wie die jüngsten Daten zu den sogenannten Target2-Daten belegen, die Zahlungsströme innerhalb der Eurozone aufzeigen, fließt letztlich massiv Geld aus Italien ab.

So stieg der Target2-Saldo Italiens im August um mehr als 10% auf 327 Milliarden Euro. Das ist ein noch höherer Wert als auf dem Höhepunkt der Euro-Schuldenkrise 2012. Bankexperten sind sich relativ einig, dass das ein Zeichen dafür ist, dass das Anleihekaufprogramm der EZB nur vordergründig funktioniert. Wenn letztlich die Geldflüsse ein angeschlagenes Land wie Italien verlassen, bringt die Geldschwemme der EZB nichts.

Kommentare lesen und schreiben, hier klicken

Italien ist das Zünglein an der Waage. Ein Itexit wäre im Gegensatz zum Brexit fatal, das würde die EU nicht verkraften, es wäre das Aus. Dann müsste man mit den bekannten Albträumen, wie Finanzcrashes und Währungsreformen rechnen.

Italien sollte man genau beobachten, um rechtzeitig reagieren zu können.