Das Corona-Jahr 2020 ist extrem außergewöhnlich mit Entwicklungen der Aktienmärkte, die keiner auf dem Plan hatte. Insbesondere der gigantische Wertzuwachs von Aktien aus der Digitalbranche. Doch die Bäume wachsen nicht in den Himmel, eine Branchenrotation der Aktienmärkte stünde schon auch ohne die Impfstoffhoffnungen an. Der Boom um die Jahrtausendwende spricht Bände.

Aktienmärkte: Der ewige Kampf Growth gegen Value

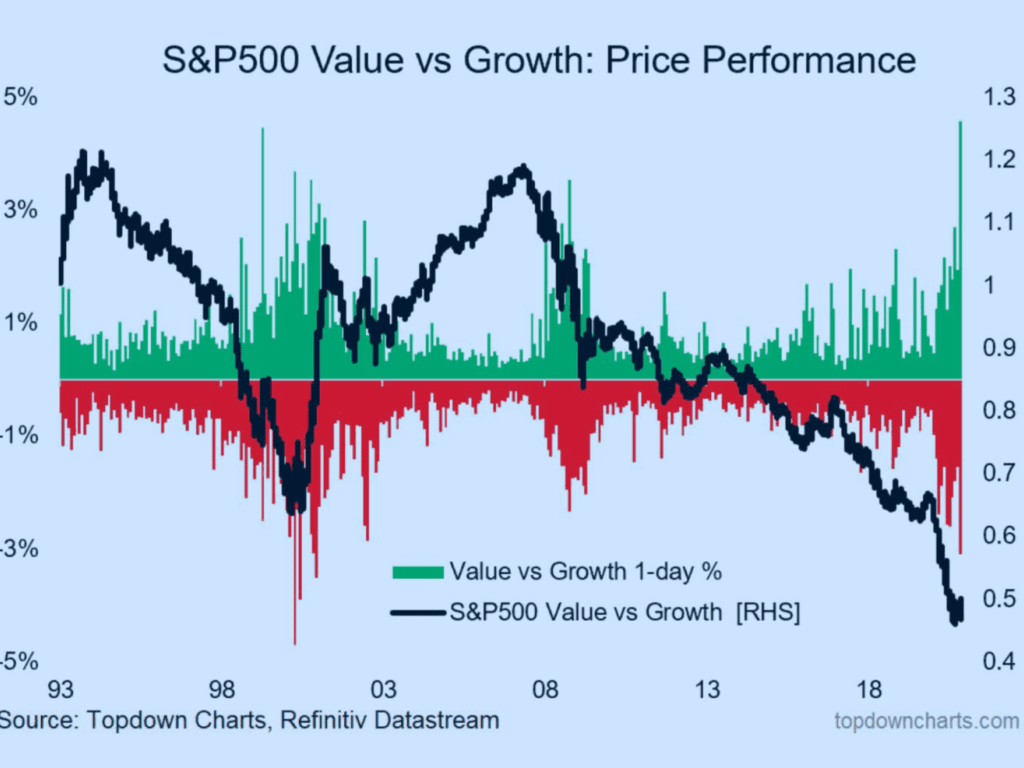

Ich habe am 31. August schon in einem Artikel „US-Aktienmärkte: Septembereinbruch oder Branchenrotation auf leisen Sohlen?“ sowie in dem Artikel vom 23.10. „Dominiert Growth Value auf Dauer?“ auf eine mögliche Verschiebung hingewiesen. Aber seit letzter Woche Montag mit dem Game Changer ist es sinnvoll, sich nochmals mit den Fakten zu beschäftigen.

Das Kurs/Gewinn-Verhältnis des MSCI World Growth ist fast doppelt so hoch wie das des MSCI World Value, eine extreme Divergenz, die es nur während der Internet-Bubble um die Jahrtausendwende gegeben hat.

Es gibt natürlich die Phasen, in denen neue Technologien ein unheimlich starkes Wachstum hinlegen, Euphorie entsteht wegen der Kurszuwächse, aber irgendwann war das Wachstum dann immer satt eingepreist. Glaubt man tatsächlich, dass der Nasdaq 100 nach seinem Anstieg von über 1000 Prozent binnen einer guten Dekade einfach so weiter wachsen wird? Obwohl das Kurs-Buch-Verhältnis auf über acht gestiegen ist und die Kurse den Unternehmensgewinnen allein im letzten Jahr um etwa 50 Prozent davon gelaufen sind? Die besseren Wachstumsaussichten der Hightech-Werte sind zum jetzigen Zeitpunkt schon in den Kursen enthalten. Das Kurs-Gewinn-Verhältnis der FAANG-Aktien betrug Ende September 2020 etwa 61, somit fast das Dreifache des KGVs des Gesamtmarktes. Was nichts anderes bedeutet, als dass die Firmen in Zukunft dreimal so gute Geschäftszahlen bringen müssen, als der Gesamtmarkt, um nur die Bewertung zu erhalten.

Langfristig, das zeigt der Blick in die Historie der Aktienmärkte – haben sich Growth und Value immer angenähert.

Vergleich Hightech versus US-Gesamtmarkt:

2015 bis 2020: 19,2 Prozent p.a. zu 8,5 Prozent p.a

1970 bis 2020: 6,8 Prozent p.a. zu 6,9 Prozent p.a.

Aufgeteilt in zwei Hälften:

1970 bis 1995: 4,8 Prozent p.a. zu 6,8 Prozent p.a.

1995 bis 2020: 8,9 Prozent p.a. zu 7,1 Prozent p.a.

Anzeichen der Branchenrotation unverkennbar

Am Montag wurde mit der Impfstoffmeldung von BioNTech/Pfizer ein wahrer Erdrutsch ausgelöst. Rein in die zurückgeblieben „Coronaopfer“ und raus aus den „Stay-at-Home“-Aktien. Sicherlich ist die Digitalisierung ein Megatrend, ein Kontratjew-Zyklus und eine Microsoft wird so schell kein Ungemach erleiden. Aber was ist mit den speziellen Werten, die während der Corona-Phase richtig explodiert sind – auch bewertungstechnisch? Da gibt es den großen Profiteur von Videokonferenzen, Zoom, der seit Jahresbeginn ein plus von über 600 Prozent aufweist, aber auch ein Kurs/Gewinn-Verhältnis von 174 und weitere US-Werte aus der Digitalbranche. Datendienstleister wie Snowflake, oder Aktien wie Shopify und Peleton mit noch höheren KGVs?

Oder die deutschen Corona-Profiteure wie Zalando und Delivery Hero, alle gerieten nach der Impfstoffmeldung unter Abgabedruck.

Und wo floss das Geld hin? Natürlich in die großen Verliererbranchen, dem Banken- und Energiesektor, Fluggesellschaften, Freizeit und vor allem in den Industriesektor.

Hier das große Signal aus den USA mit der größten Bewegung von Growth zu Value seit den 1990-ern.

Die großen Hightech-Titel in der Ära Biden

Aber was machen die großen Titel im Nasdaq mit ihren monopolartigen Stellungen? Sind diese vor der Branchenrotation geschützt? Ein wenig, aber auch unter einem neuen Präsidenten Biden droht etwas Ungemach, sprich eine Underperformance.

Amazon dürfte am ehesten noch profitieren, denn dessen Chef Jeff Bezos war ein persönlicher Feind des Präsidenten Trump und dessen Cloud AWS wurde zu einem Spielball im Machtpoker. Das Problem des Internetkonzerns ist seine Monopolstellung, ein Dorn im Auge der Demokraten. Google leidet unter dem Verfahren des Marktmachtmissbrauchs, welches schon unter den Republikanern angestoßen wurde. Facebook steht noch stärker auf der Beobachtungsliste der neuen Regierung, zum einen wegen angeblicher Bevorteilung der Trumpˋschen Wahkampagne und zum anderen wegen der Forderungen der Demokraten nach einer Zerschlagung des Konzerns.

Apple hatte durch seinen CEO Tim Cook wohl den besten Draht zum US-Präsidenten und profitierte ganz besonders von der Steuerpolitik. Aber hier dürfte sich der Wind etwas drehen und der große Apple-Produktionsstandort China dürfte von der dortigen auf Patriotismus ausgerichteten Fünfjahresplanung auch jede Menge Gegenwind bekommen.

Fazit

Seit zwei Monaten war eine vorsichtige Branchenrotation der Aktienmärkte feststellbar, die es zunächst aus technischen Gründen gegeben hat, durch extreme Fahnenstangen-Charts und aus sentimenttechnischen Gründen. Jetzt hat sich durch das Ergebnis der US-Wahlen und der Impfstoffentwicklung ein Beschleuniger eines Wechsels ergeben, raus aus Hightech und rein in die Value-Werte. Eine Rotation der Aktienmärkte, die natürlich nicht kontinuierlich verläuft, sondern mit Rückschlägen.

Deshalb sollte man aber nicht gleich vom Ende der Branchenrotation sprechen, wenn es wieder ein paar Tage in die andere Richtung geht. Auch bei den aussichtsreichen Tech-Werten gab es schon immer Korrekturen und stets die „Rückkehr zum Mittelwert“ in der Kursentwicklung, historisch nachweisbar. Sollten die Zinsen nur leicht steigen, wird die Rotation dauerhafter, außerdem kommt immer die Zeit, wo Growth aufgrund der Größe zu Value wird. Sonst würde eine Firma wie Apple mit 157.000 Beschäftigten in ein paar Jahren zur drittgrößten Volkswirtschaft der Welt aufsteigen. Und dass die Highflyer des Jahres mit ihren dreistelligen KGVs extrem korrektanfällig sind, ist sowieso kaum verwunderlich.

Kommentare lesen und schreiben, hier klicken