Die Aktienmärkte sind seit Ende letzter Woche extrem volatil: 500 bis 1000 Punkte Kursschwankungen beim Dow Jones an einem Tag, wie in der vergangenen Woche, das gab es zuletzt in der Hoch-Zeit der aktuellen Pandemie. Ist damit das Jahr schon abgehakt? Nicht unbedingt, aber tiefer dürfte es jetzt nicht mehr gehen.

Dass man mit der Formulierung „Das wird wichtig für die Aktienmärkte“ vorsichtig umgehen sollte, merkt man spätestens dann, wenn man ein Feedback macht und sich die Marktreaktionen ansieht. Das Gelesene ist zumeist schon zum Teil eingepreist, das Überraschende zählt. Anders die letzten Prognosen der Analysten hinsichtlich der Volatilität: Genau diese feiert derzeit fröhliche Urstände.

Aktienmärkte: Die so häufige Jahresendrally

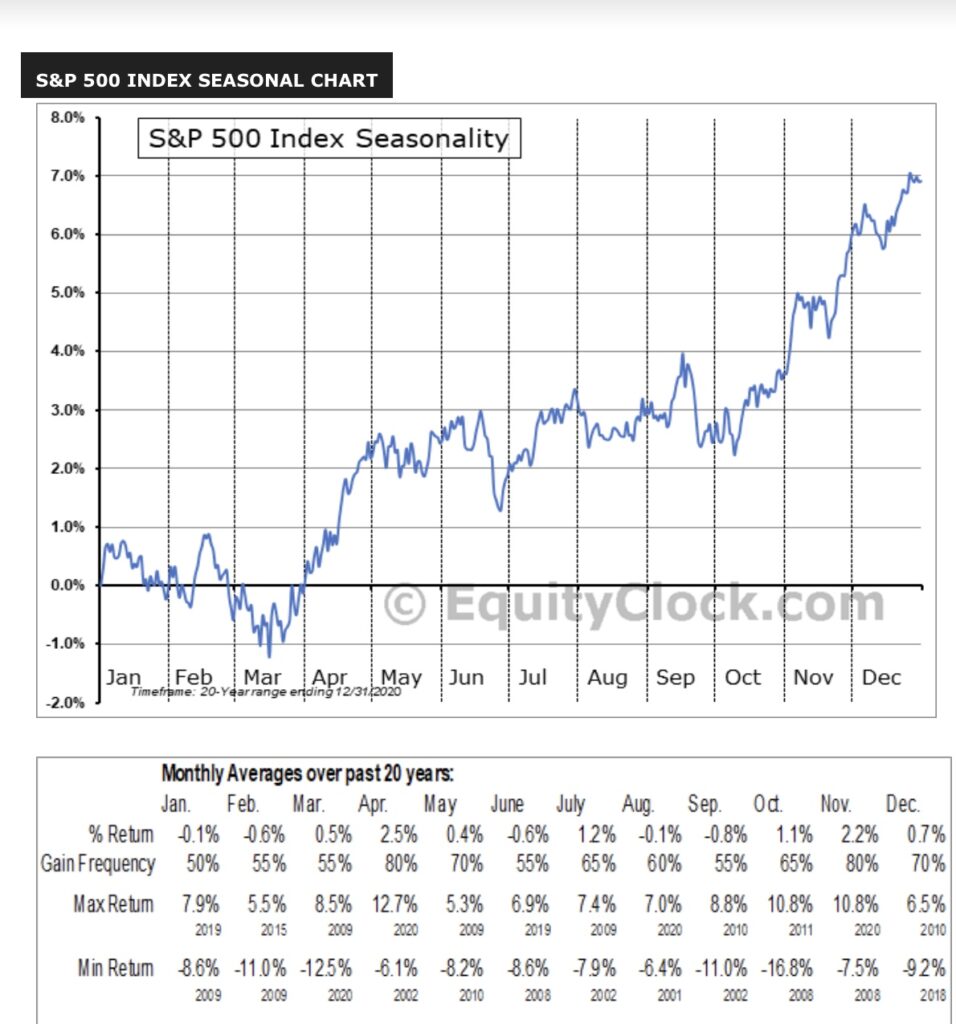

Wenn man sich die Statistiken über die Saisonalität betrachtet, so entspannt sich die wacklige Situationsenschätzung etwas. Nach einem Dip im Dezember ging es zumeist wieder nach oben. Dieser Rückschlag liegt wohl an steuerlichen Gründen, oder an den Zwängen der Fondsindustrie bei Mischfonds das Verhältnis zwischen dem Anteil von Aktien und Anleihen zu „rekalibrieren“.

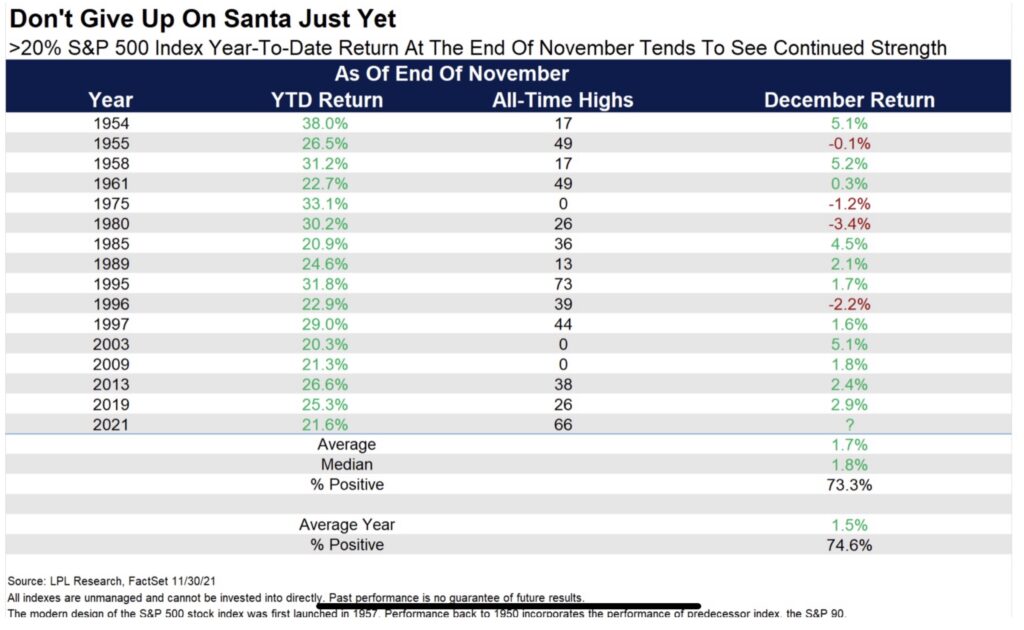

Aber ganz deutlich wird es, wenn die ersten 10 oder 11 Monate des Jahres so stark im Plus gelegen haben, wie in diesem Jahr mit über 20 Prozent. Da gab es seit vielen Jahrzehnten nur wenige Jahre mit negativer Dezemberbilanz.

Natürlich gibt es keine Sicherheiten an den Börsen und jede Statistik endet einmal. Aber es bedarf schon externer Schocks, um ein derartig gutes Jahr auf der Zielgerade noch abzufangen. Welcher Fondsmanager möchte das Erreichte aufs Spiel setzen, wo der große Bonus zum Jahresende winkt? Und in einem so guten Jahr wie 2021 gibt es noch ein Zusatzproblem: Vor Kurzem lag noch die Hälfte der aktiven Fonds in ihrer Performance hinter den passiven Indexfonds (ETFs) zurück. Die immer stärker werdende billige Konkurrenz, die der alteingesessenen Branche immer größere Schwierigkeiten bereitet. Jetzt hatte man die Chance, der Kurseinbruch wegen Omikron und der dovishen Wende der US-Notenbank, eröffnete eine Chance zur Aufholjagd. Aber was ist, wenn die Korrektur sich nicht fortsetzt? Fear of Missing out – FOMO – in seiner x-ten Auflage?

Das Spiel auf Messers Schneide

Die letzten Tage brachten, wie eingangs erwähnt, für die Aktienmärkte eine Achterbahn der Gefühle. Der gewaltige Schock um die neue Mutante von Corona, Omikron, die Äußerungen Jerome Powells zur wahrscheinlichen Beschleunigung beim Tapering und die Aussage des Chefs von Moderna über eine möglicherweise geringere Wirkung des aktuellen mRNA- Impfstoffs. Zuviel des Guten – die Aktienmärkte korrigierten wie lange nicht mehr, teure Wachstumstitel wurden aus den Depots geworfen, Risk Off, hieß plötzlich die Devise.

Dazu noch die permanenten Anstiege der Produzentenpreise in vielen Volkswirtschaften, die Lieferengpässe, die zu allgegenwärtigen Problemen führen. Die Euphorie, die extreme technische Lage, eigentlich war alles angerichtet für eine echte Korrektur (von über 10 Prozent).

So sah die kritische Lage aus, beim Spider, dem maßgeblichen ETF auf den S&P 500 am gestrigen Tag, vor der Erholung. Die 50-Tage-Linie durchbrochen, der Aufwärtstrend in Gefahr.

S&P 500 – Vor dem Trendbruch

Aber Stütze durch das Sentiment..

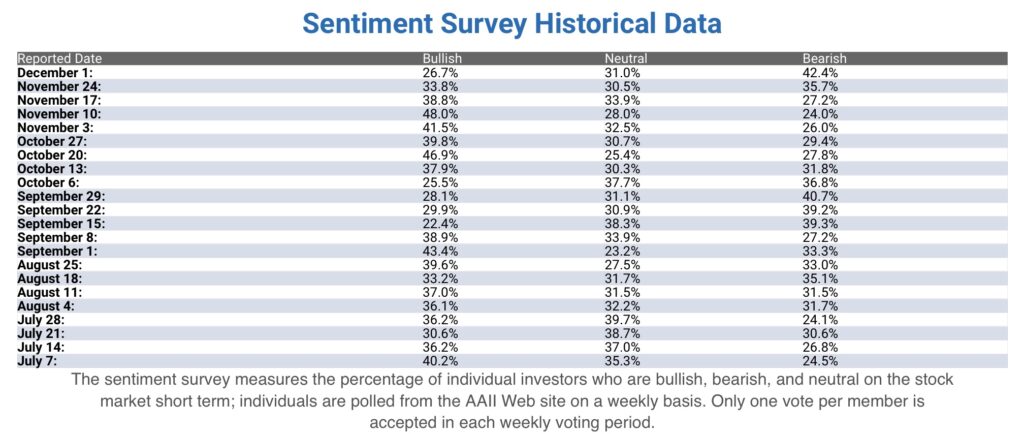

Bei der aktuellen Umfrage von American Association of Individual Investors (AAII) kam heraus, dass inzwischen 26,7 Prozent Bullen 42,4 Prozent Bären gegenüberstehen, ein deutlicher Überhang an Skeptikern, der bei Kursabgaben als Käufer bereitsteht.

Hinzu kommt der Fear&Greed Index, der am gestrigen Tag schon im extremen Angstbereich von 20 Punkten gelegen hatte. Dahinter verbergen sich auch Absicherungsgeschäfte auf den S&P 500, ein Auffangnetz, welches automatisch zu Käufen beim Index führt, wenn es nicht weiter nach unten geht. Auch wenn die Rückführung der Anleihekäufe durch die Fed auf dem Weg ist, werden im Dezember immer noch 90 oder zumindest 75 Milliarden Dollar in die Aktienmärkte fließen und noch immer sind nicht alle Aktienrückkäufe (Buybacks) der Großunternehmen durchgeführt.

Aber es gibt auch von der Inflationsfront zumindest einen gegenwärtigen Effekt. Wie in einem gestrigen Artikel dargelegt, ist der so bedeutsame Preis für US-Öl binnen weniger Wochen in einen Bärenmarkt von über minus 20 Prozent gefallen. Übrigens genauso wie Natural Gas, das alle Herbstzuwäche abgebaut hat. Jetzt war am gestrigen Tag die OPEC+Sitzung, bei der über Förderausweitung oder -kürzung gesprochen wurde. Der Preis kletterte zwar ein wenig, aber nicht entscheidend. Werden die nächsten US-Verbraucherpreisdaten etwas Druck aus dem Kessel nehmen?

Wie erwähnt: Vor fünf Wochen lag der Jahresvergleich bei Cruide Oil noch bei 120 Prozent, am gestrigen Tag bei gut 50 Prozent.

Zu guter Letzt bleibt immer das Argument mit dem Renditezwang der Kapitalsammelstellen. 1,43 Prozent bei den 10-Jährigen, oder 0,62 Prozent bei den 2-Jährigen und dies bei 6,2 Prozent Inflationsrate. Wohin mit dem Kapital?

Der Börsentag gestern

Dem Abverkauf der ktienmärkte vom Mittwoch folgte eine Rally am Donnerstag, ablesbar an folgenden Indexständen:

Dow Jones, plus 617 Punkte, oder 1,82 Prozent

S&P 500, plus 64 Punkte, oder 1,42 Prozent

Nasdaq, plus 127 Punkte, oder 0,83 Prozent

Russel 2000, plus 58 Punkte, oder 2,74 Prozent

US-10 Year Treasury: 1,43 Prozent

Cruide Oil: 66,82 Dollar

VIX: 27,42 Punkte, minus 11,89 Prozent

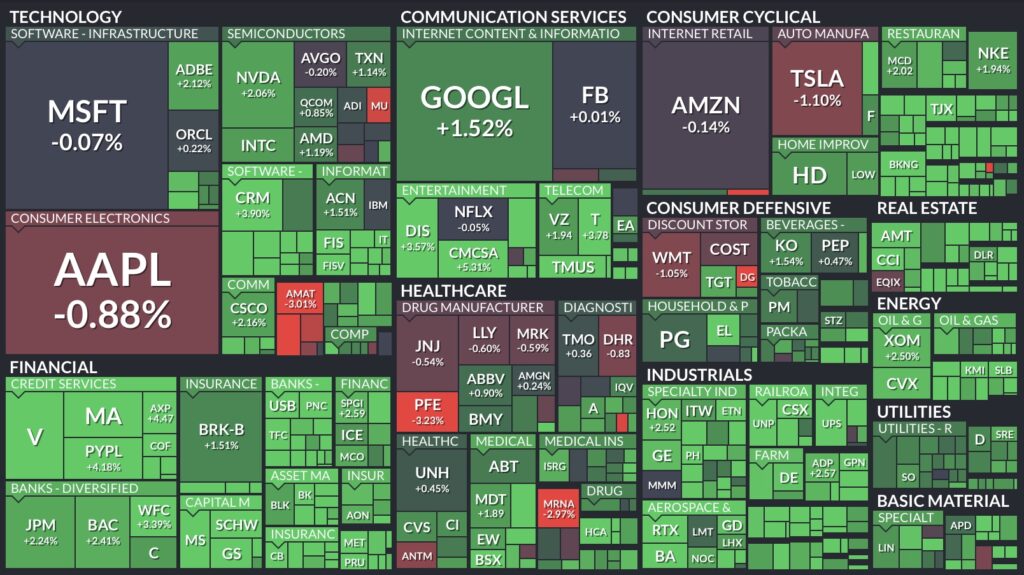

Die Kurstafel des S&P 500

Ein Bounce Back, der das Match offen hält. Ein kleines Zeichen der Auferstehung bei den kleinen Werten und von Travel&Leisure, insbesondere durch Carnival, Royal Caribbean u.a. Eine Short Squeeze oder hakt die Reisebranche Omikron schon etwas zu voreilig ab?

Fazit

15 Börsentage vor Weihnachten stellt sich die Frage, ob sich die Investoren tatsächlich noch „die Butter vom Brot“ nehmen lassen, nach einem überaus guten Börsenjahr 2021? Natürlich gibt es die große Gefahr einer Eskalation um Omikron, oder der Bedrohung, die sich von der Dominanz der Schwergewichte im S&P 500 ableitet. Apple und Co. haben eine Marktkapitalisierung von über 10 Billionen Dollar, aber die restlichen 495 Werte eben auch eine von 28 Billionen Dollar. Und welcher Fondmanager trennt sich wenige Tage vor dem Jahresende von den Gewinnbringern des Jahres, wenn es gilt, im Jahresbericht die richtigen Titel vorweisen zu können?

Klettern die Aktienmärkte wieder an einer Wall of Worry, aus welcher Motivation auch immer, oder stürzt diese aufgrund eines Bebens auf die Marktteilnehmer. Schon am heutigen Tag werden wir sehen, ob die Rückeroberung der 50-Tage-Linie beim S&P 500 nur ein False Break noch oben war.

Kommentare lesen und schreiben, hier klicken