So schnell kann es gehen: Mitte der Woche war es bereits klar, dass der Monat September seinen Ruf wieder einmal gerecht werden würde, als typische Korrekturperiode für die Aktienmärkte. Nach einem Lauf von sieben Monaten mit positiver Bilanz, kam es im achten zu einer Korrektur, die beim Dow Jones gleich das dritte Quartal mit ins Minus zog. Das Signal die Indikation für sinkende Gewinne bei den Aktien?

Wirtschaft und Aktienmärkte, immer diese Divergenz

Während die Statistikämter immer über vergangene Perioden berichten (können), so blicken die Aktienmärkte stets mindestens ein halbes Jahr in die Zukunft – eine systemimmanente Divergenz.

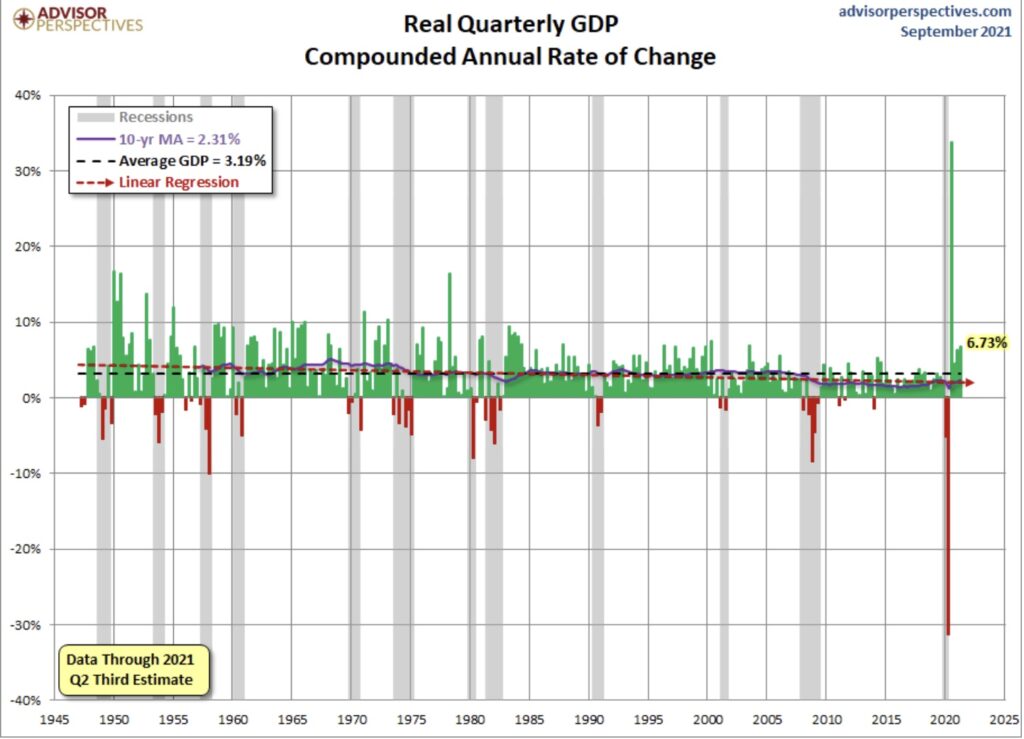

Gestern bestätigte das Bureau of Economic Analysis in den USA das Wachstum im zweiten Quartal 2021 mit 6,7 Prozent.

Hier eine Grafik von Advisor Perspectives, die die Veränderung des Bruttoinlandsprodukts der USA auf Quartalsbasis darstellt. Der Corona-Einbruch und die spiegelbildliche Erholung: Wundert sich da jemand über die aktuellen Turbulenzen bei Lieferketten und Preisen?

Das war die Vergangenheit – jetzt die Aktienmärkte mit ihrem Versuch die Zukunft abzubilden: Die zunehmenden Verspannungen bei Lieferengpässen, rasant steigenden Produzentenpreisen, steigendem Lohndruck, wirtschaftlicher Schwäche in Fernost und ersten Revisionen bei den Quartalszahlen der Unternehmen haben ihre Spuren hinterlassen.

Die Bilanz zum Ende des Monats September:

- Dow Jones: 33.843 Punkte, minus 1,59 Prozent – für das dritte Quartal steht damit ein Minus von zwei Prozent.

- Nasdaq: 14.448 Punkte, minus 0,44 Prozent – den Technologieindex erwischte es in letzter Zeit ganz besonders, auch wenn das Quartalsminus nur ganz knapp ausfiel, bedeutete der gestrige Schlussstand doch eine etwas größere Korrektur mit einem Abschlag um sechs Prozent vom Allzeithoch

- S&P 500: 4307 Punkte, minus 1,19 Prozent – der Index blieb damit als einziger großer Index in Q3 leicht im Plus und beschoss das sechste Quartal in Folge mit einem Gewinn, wenn auch nur mit ganzen 11 „Pünktchen“.

- Dax 15.260 minus 0,70 Prozent – auf Quartalsbasis war dies ein Rückgang um zwei Prozent.

Börsenwochen mit dem Weg ziemlicher Schmerzen

So könnte man die letzten beiden Wochen umschreiben. Die Investoren hatten das Ungemach schon etwas auf dem Schirm, denn die Zahl der Put-Optionen auf den S&P 500 hatte vor zwei Wochen eine lange nicht mehr gesehene Höhe erreicht, was eine ausgesprochene Neigung zur Absicherung signalisierte.

Und es kam am Montag in der Vorwoche tatsächlich zum Abverkauf, mit zeitweise deutlich über 2 Prozent, der so überaus stabile 50 Tage-Durchschnitt war durchbrochen. Aber nach einem wackligen Dienstag ging es fünf Tage in Folge nach oben und wieder einmal erwies sich die Shortspekulation als kleiner Kurstreiber. Die Optionskäufer stellten ihre Positionen glatt, zur Gewinnsicherung, aber zumeist zur Verlustminderung – und was machten die Market-Maker? Diese verkauften die nicht mehr zur eigenen Absicherung erforderlichen Basiswerte und beschleunigte die Gegenbewegung. Die so beachtete 50-Tage-Linie wurde zurückerobert, die Bullen witterten die Buy-the-Dip-Luft – und wurden in den folgenden Tagen „gegrillt“, wie in der Monatsbilanz beschrieben.

Die Aktienmärkte hatte sowohl die kurzfristigen Bären, wie auch die Bullen total genervt. Doch noch nicht genug des Ganzen: Am Tag des Monatsultimo begann der Leitindex S&P 500 mit deutlichen Gewinnen, drehte aber rasch nach Börseneröffnung ins Minus, lotete die Tiefs von Montag und Dienstag der Vorwoche bei 4315 Punkten aus, kletterte abermals nach oben und endete zu Börsenschluss in der Zone bei den Tiefständen von vor 10 Tagen.

Besonders auffällig: Zum Börsenschluss kam es bei allen Indizes noch einmal zu einem kleinen Selloff auf Tagestiefstände.

Somit ist kaum eine Seite aus der Marktbewegung schlauer geworden, die Bären wittern einmal mehr Morgenluft und jetzt startet der Monat Oktober mit den großen Zuflüssen aus dem Bereich der Privatanleger (ETF-Sparpläne) sowie der großen Notenbanken und vielleicht des ein oder anderen Staatsfonds.

Fazit

Der Problem-Monat der Aktienmärkte ist vorbei, die saisonal günstige Phase beginnt (ab der zweiten Oktober-Hälfte) und trotzdem gehen viele Anleger mit gemischten Gefühlen in das Schlussquartal des Jahres. Denn es ist noch lange nicht vom Tisch, dass sich die jüngste Kursschwäche der Aktienmärkte nicht doch zu einer echten Korrektur ausweitet.

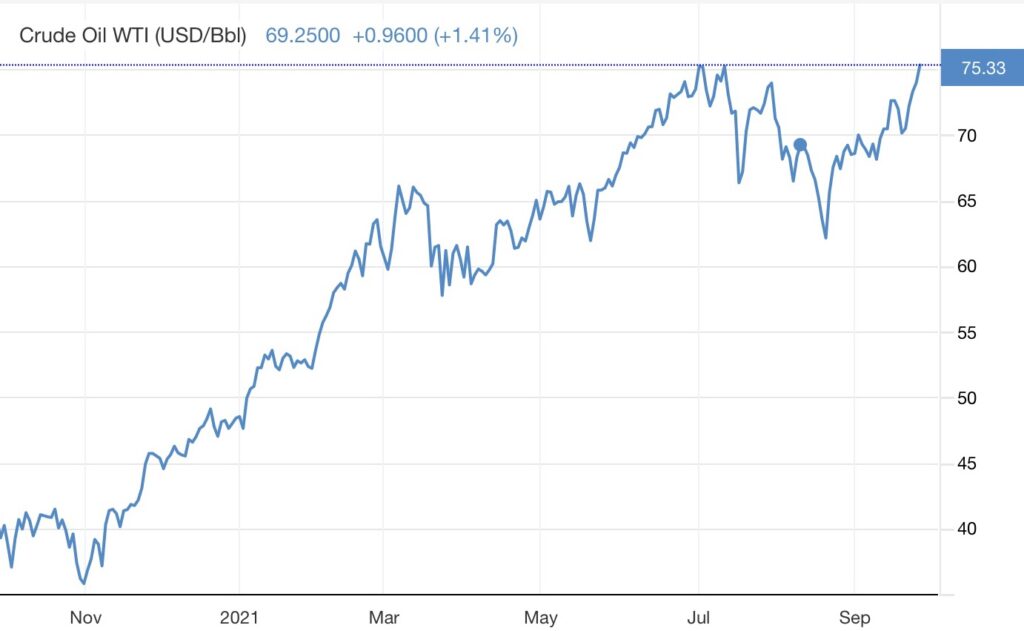

Es ist auch in vielen Problembereichen in Bälde nicht mit einer Entspannung zu rechnen. Ob bei Lieferengpässen oder bei den Energiepreisen. Die vielfach erwähnten Basiseffekte wirken bis in den November hinein, als die große Reopeningstory startete. Vorher waren viele Preise auf tiefem Niveau nur auf- und abgeschwungen, so wie der Ölpreis für US-Cruide Oil WTI. Dieser erreichte sein Herbsttief Ende Oktober bei 36 Dollar, bis dahin fließt in die Statistik stets der Unterschied zu den jetzigen Preisen von über 74 Dollar (aktuell) ein – satte 100 Prozent Different. Erst dann kann sich der Basiseffekt beim wichtigsten Rohstoff mit seinen 96 Millionen Barrel täglich abschwächen.

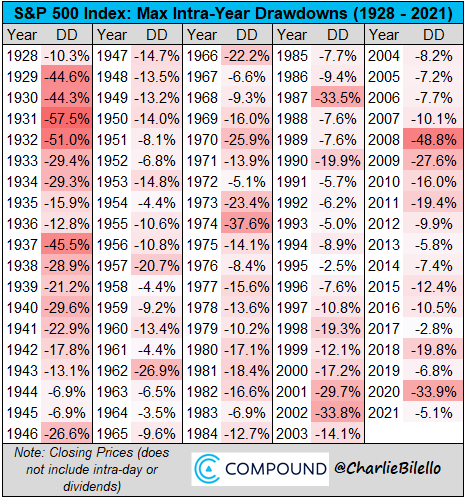

Beim Taktgeber für viele Indizes dieser Welt, dem S&P 500, bedeutete der gestrige Tag einen Rückgang von 4,76 Prozent von seinem All Time High. Die folgende Grafik von zeigt die bisherige Besonderheit des Börsenjahres 2021:

Für die Aktienmärkte bedeuted das: Wenn den Bullen zu Monatsbeginn kein Konter gelingt, könnte es dazu kommen, dass sich das aktuelle Börsenjahr doch noch aus dem Top-Ranking der Liste der extremen korrekturlosen Jahre verabschiedet.

Kommentare lesen und schreiben, hier klicken