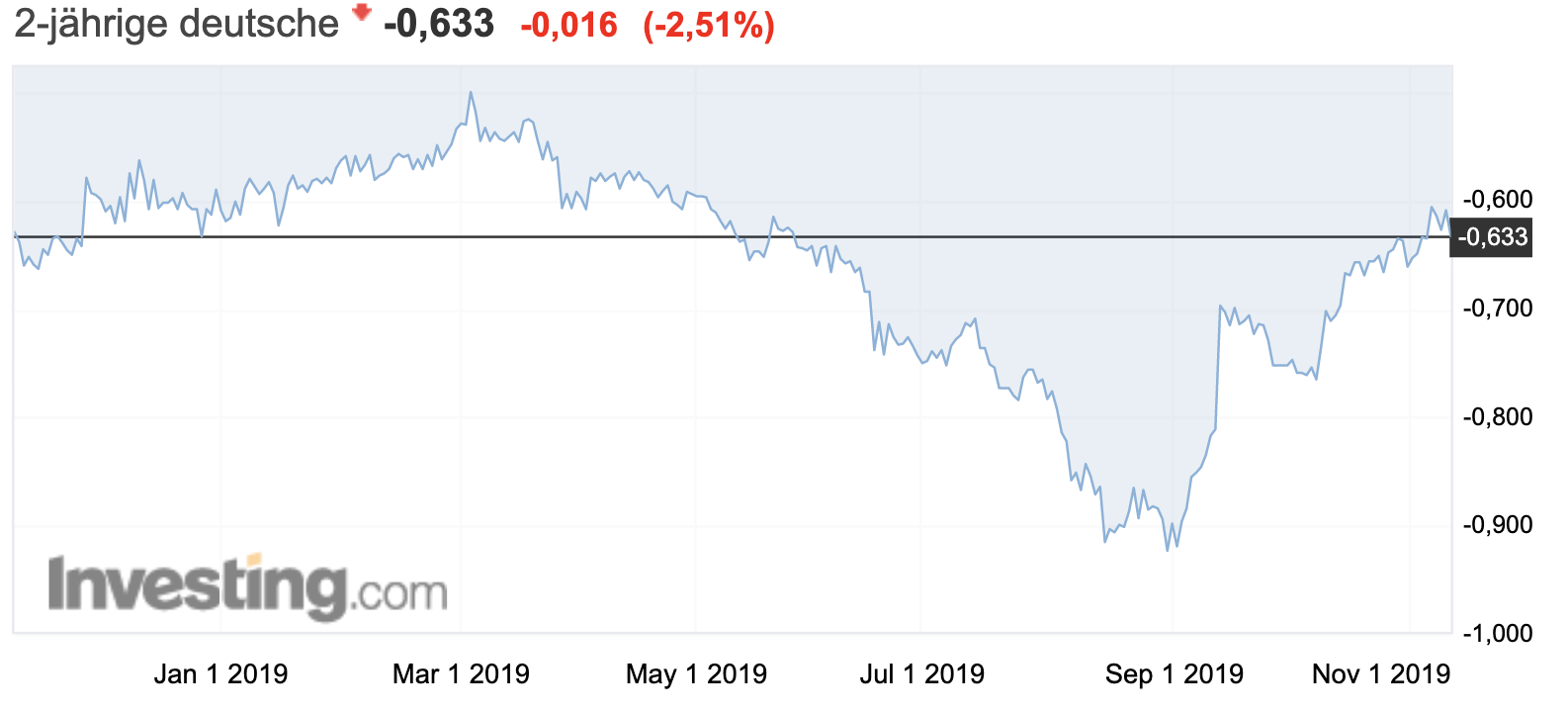

Im August fanden die Renditen deutscher Staatsanleihen ihren Tiefpunkt. Die zehn Jahre laufenden Bundesanleihen notierten bei -0,71%, heute sind es -0,24%. Die zwei Jahre laufenden Bundesobligationen notierten im August im Tief bei -0,92, heute sind es -0,63%. Die beiden Charts zeigen die Verläufe der beiden Anleiherenditen in den letzten zwölf Monaten.

Auch in den aktuellen Emission neuer Anleihen zweigt sich der Aufwärtsdrang bei den Anleiherenditen. Heute hat der Bund frische zwei Jahre laufende Bundesschatzanweisungen herausgegeben. Laut offiziellen Daten liegt die Emissionsrendite bei -0,62%. Noch vor vier Wochen bei der vorigen Emission lag die Rendite bei -0,70%.

Und aktuell bleibt die Nachfrage mehr als robust. Bei einem heutigen Angebot von 5 Milliarden Euro fragten die institutionellen Anleiheinvestoren 7,47 Milliarden Euro nach. Seit 1. November hat die EZB wieder begonnen für 20 Milliarden Euro pro Monat Staatsanleihen aus der Eurozone aufzukaufen. Das sollte vermehrt für Kaufdruck und fallende Renditen sorgen? Aber nein, seit Ende Oktober ist die zehnjährige Rendite von -0,41% auf jetzt wie gesagt -0,24% gefallen.

Bei -0,62% in der zweijährigen Laufzeit ist es für „normale Anleger“ auf institutioneller Basis lohnenswerter -0,50% Strafzins für Kontoguthaben bei der Bank abzudrücken, weil die ja den EZB-Strafzins an große Einleger in der Regel weiterleitet. Also kommen für den Überhang bei der heutigen Emission für zwei Jahre Laufzeit Anleger in Frage, die Kursspekulanten sind. Man kauft heute zum Kurs von 101,29% (Anleihekurse notieren in Prozentpunkten), und hofft auf einen Kursgewinn (fallende Rendite). Aber die Renditen steigen ja seit Wochen. Also? Hoffen die Zocker, dass sie am freien Anleihemarkt jetzt doch noch höhere Kurse bekommen, wenn die EZB als getriebener Käufer auftritt, der Monat für Monat Geld loswerden will/muss?

Wer kaufen muss, zahlt natürlich höhere Preise als nicht getriebene Spekulanten. Aber dann würden die Renditen an freien Markt fallen. Noch jedenfalls sieht es nicht nach fallenden Anleiherenditen aus. Grund dafür sind besser als erwartete Konjunkturdaten. Daher sinken die Erwartungen an weitere Zinssenkungen. Auch haben viele Anleiheinvestoren mit weiteren Senkungen gerechnet und waren Long in Anleihen, weil sie glaubten die Renditen würden weiter fallen. Aber damit wurden sie auf dem falschen Fuß erwischt.

By the way… auch heute macht der Bund mit dieser Emission mal wieder einen fetten Gewinn, ohne etwas tun zu müssen. Den Staatshaushalt sanieren auf Kosten der Sparer und Anleger, das geht, einfach so. Da ist es kein Kunststück als Finanzminister die „Schwarze Null“ zu halten. Alleine heute war es per sofort ein Gewinn von 52 Millionen Euro für den Bundeshaushalt.

Kommentare lesen und schreiben, hier klicken

Mit 53mio saniert man keinen 350 mrd Haushalt. Vom Schuldenberg , der gleichbleigend hoch ist, ganz zu schweigen !

Dann multiplizieren Sie doch mal die 53 Mio € mit der Anzahl der Anleiheemissionen des deutschen Staates im Jahr. Seien Se doch nicht so denkfaul. Und jetzt vergleichen Sie das zu den Kosten bzgl. Zinszahlungen, die bei einem durchschnittlichen Zinssatz in D von vor 10-20 Jahren angefallen wären