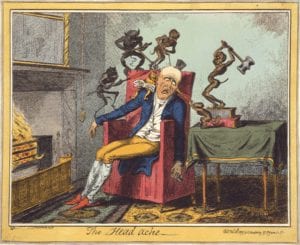

Der Vernichtungsschmerz

Autsch – das hat die Bullen auf dem falschen Fuß erwischt! Noch am Montag vormittag wähnten sie sich in der besten alle Welten – und stehen seit gestern vor der Eingangstür zum Schlachthof! Der Markt geht derzeit wieder einmal den Weg des größten Schmerzes: am Montag erleiden die Bären diesen herben Schmerz, seit Montag Nachmittag wurde der Schmerz der Bullen immer größer. Gestern dann fast, wie es im Jargon von Rettungskräften heißt: „Vernichtungsschmerz“! (Wenn dieses Schlagwort fällt bei der Erst-Diagnose, werden sofort alle Maßnahmen inklusive Abtransport mit Hubschrauber ins Krankenhaus in Bewegung gesetzt..).

Aber warum eigentlich? Woher kommt der Vernichtugsschmerz?

Das Schlimme für die Bullen ist ja: eigentlich gab es für den gestrigen herben Abverkauf keinen wirklich handfesten Grund. Okay, die Invertierung der Zinskurve (zwischen 2- und 5-jährigen US-Anleihen) deutet auf eine deutliche Abschwächung der Konjunktur, möglicherweise auf eine kommende Rezession. Aber in der Regel laufen Aktienmärkte auch nach einer Invertierung der Zinskurve noch eine Zeitlang ordentlich – es kommt meist dann das letzte „Hurra!“.

Dann die hawkishen Aussagen gestern von New York Fed-Chef Williams – aber die Märkte haben sowieso den Glauben an zahlreiche Zinsanhebungen in 2019 verloren – genau das zeigt ja der US-Anleihemarkt ganz deutlich mit der Invertierung der Zinskurve.

Dann das Drunter und Drüber bei den Aussagen von Trump und den Seinen – auch nicht so schlimm eigentlich. Aber was auffällt ist, dass die Märkte dem Optimismus der Trump-Administration in Sachen Beilegung des Handelskriegs einfach keinen Glauben mehr schenken. Trumps Jubel-Tweets laufen ins Leere..

Dumm gelaufen..

Viel hängt zusammen mit Positionierungen – mit der Hoffnung, dass die Jahresendrally kommen wird. Und wenn sie dann doch nicht kommt und also plötzliche Ebbe herrscht, zeigt sich, wer nackt gebadet hat. Je tiefer es mit den Kursen geht, umso mehr Nackte werden dann sichtbar.

Das gilt auch für den Dax – nach wie vor ist die Stimmung und damit sehr wahrscheinlich auch die Positionierung bei den Dax-Investoren extrem bullisch (laut Umfrage der Deutschen Börse, siehe hierzu „Dax-Stimmung: „Ungesunder Optimismus!“ – Sentiment so bullisch wie seit dem Jahr 2006 nicht mehr!“), also werden Anstiege zum Ausstieg bzw. zur Minimierung der Verluste genutzt. Aber wenn das bisherige Jahrestief fällt, dürfte es auch beim deutschen Leitindex ungemütlich werden – bzw. viele Nackte zum Vorschein kommen!

Und es ist nicht mehr weit bis dahin:

(Chart durch anklicken vergrößern)

Immerhin besteht die Chance auf eine Stabilisierung – wenn die 11200er-Marke nicht wieder nachhaltig unterschritten wird. Eigentlich zeigt China nach neuester – allerdings noch inoffizieller – Nachrichtenlage duchaus guten Willen, die von den USA geforderten symbolischen Gesten des guten Willens doch erst einmal zu leisten (Kauf von amerikanischen Sojabojhnen etc.). Und so kann heute ohne die Amis vielleicht eine leichte Erholung einsetzen, die Betonung liegt aber auf „leicht“..

Kommentare lesen und schreiben, hier klicken