FMW-Redaktion

Um den Yuan zu stützen, war und ist die chinesische Notenbank anscheinend fleißig dabei massiv Devisenreserven (US-Staatsanleihen) zu verkaufen und in Yuan umzuwandeln – so stützt man seine heimische Währung.

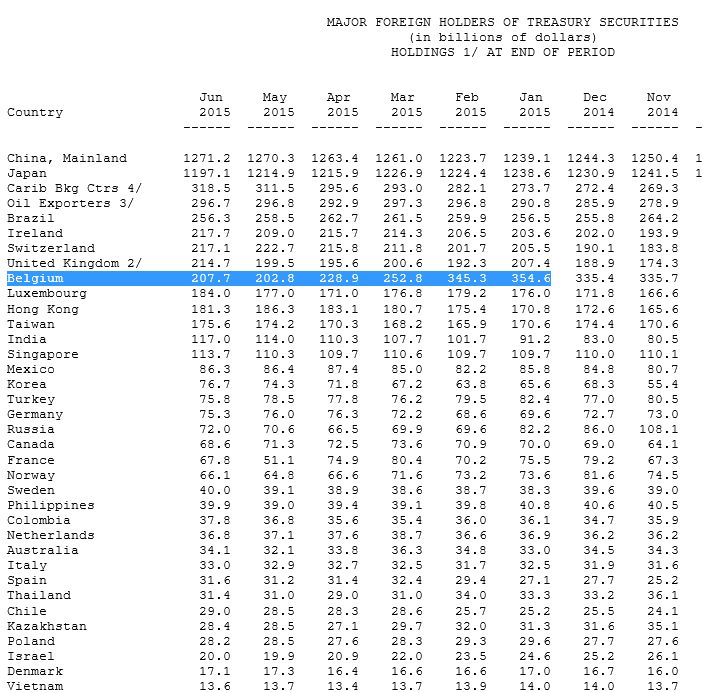

Grafik: US Treasury Department

Wie die Grafik (bis Juni) zeigt, hat das offizielle Volumen von China gehaltener US-Staatsanleihen im Frühjahr und Sommer 2015 sogar minimal zugenommen. Da man anscheinend keine Panik auslösen will, hält man (offenes Geheimnis in der Finanzbranche) große Summen von US-Staatsanleihen über Treuhänder in Belgien. Somit werden diese Summen dann in der offiziellen US-Statistik „Belgien“ zugerechnet (blau markiert). Unser EU-Nachbar ist relativ klein, ziemlich hoch verschuldet und hätte wohl kaum die Möglichkeit hunderte von Milliarden Dollar US-Staatsanleihen vorzuhalten.

Händler, Anleihe-Experten, viele vermuten es, keiner verkündet es offiziell – aber es gilt als offenes Geheimnis, dass China über Belgien abwickelt. Der weltweite Anleihe-Guru Nummer 1 Gill Gross schrieb „fragend“ heute Nacht diesen Tweet:

Gross: China selling long Treasuries ????

— Janus Henderson U.S. (@JHIAdvisorsUS) August 26, 2015

Die von Belgien gehaltenen US-Staatsanleihen haben sich merkwürdigerweise in den letzten Monaten um nette 150 Milliarden Dollar verringert. Man kann (mit gesundem Menschenverstand) davon ausgehen, dass sich diese Zahl in den letzten Wochen deutlich vergrößert hat. Die Societe Generale schätzt, dass China in den letzten 14 Tagen ca. 106 Milliarden Dollar Devisenreserven verkauft hat. Gerade aktuell wird man dieses frische Geld sofort dafür eingetzen den Yuan zu stützen und heimische Banken zu fluten, damit sie den Aktienmarkt fluten.

–

–

Kommentare lesen und schreiben, hier klicken

Tolle Information!

Danke!

Die sind aber noch weit von der 0 entfernt.

Die Frage ist: Wer hat die US-Staatsanleihen gekauft?

Kaffesatzleserei!

So lange die FED nebulöse Zahlen veröffentlicht und Belgien von nahezu 50 Staaten über Eurclear zu Verenbelung verwendet wird, ist alles Spekulation.

Eine Zusammensetzung der Verkäufe “ Belgiens “ also

(leider ) nicht verifizierbar.

Aber der Crash kommt ja über den Anleihemarkt; insofern ist nur noch etwas Geduld angesagt.