Von Markus Fugmann

Bevor gestern der Tod von Jo Cox bekannt wurde, hatten Staatsanleiehen von vermeintlich sicheren Ländern erneut – wie schon in den Vortagen – eine heftige Rally absolviert. Und der Euro-Bankenindex hatte parallel dazu seinen tiefsten Stand seit dem Jahr 2012 erreicht, aberverkauft wurden einmal mehr die schwächsten Glieder wie die Deutsche Bank und die italienischen Banken.

Aber das Unbehagen über die Entwicklungen am Markt für Staatsanleihen, dem bisherigen Gewinner, nimmt zu – gerade wegen der täglich erreichten Rekorde: die australische 10-jährige unter 2%, neues Allzeittief bei der 10-jährigen Bundesanleihe, die Rendite der 30-jährige Anleihe der Schweiz rutschte gestern kurzzeitig in den Negativbereich.

Was aber bewegt einen Investor, der bereit ist, eine Negativrendite in Kauf zu nehmen und etwa deutsche oder schweizerische Staatsanleihen zu kaufen? Klar: ein Punkt ist die Suche nach einem vermeintlich sicheren Hafen. Aber der andere Punkt ist die Hoffnung und Erwartung, dass die Renditen nach dem Kauf noch weiter fallen und man damit Kursgewinne erzielt werden, die für die negative Rendite entschädigen. Und hier ist das Gottvertrauen groß, genauer gesagt, das Vertrauen in die Notenbanken – man glaubt, diese hätten ein Netz gespannt, das alle schon irgendwie auffangen werde. Da aber derzeit extrem viel Geld in Staatsanleihen geparkt ist, das faktisch auf einen weiteren Fall der Renditen und damit einhergehenden Kursgewinnen spekuliert, droht ein massiver Abverkauf, wenn es anders läuft als erwartet.

Mithin ist also der Glaube groß, dass es einen noch größeren Idioten gibt, der einem die ohnehin auf extrem hohen Kursniveaus gekauften Anleihen dann zu noch teureren Kursen wieder abkauft. Was aber, wenn es aus irgendwelchen Gründen dann keine oder nicht genug Käufer gibt? Sicher: mit der EZB etwa steht ein potentiell großer Käufer zur Verfügung. Aber dieser Käufer hat auch ein Interesse, billiger zu kaufen – insofern könnte er, wenn er merkt, dass es billiger und billiger wird, profitieren.

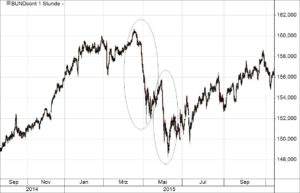

Und das wäre dann eine Wiederholung von Ereignissen aus dem Frühjahr 2015: im Januar 2015 hatte die EZB ihr QE angekündigt, worauf viele große Player gekauft hatten in der sicheren Erwartung, dass die Renditen weiter fallen, die Kurse weiter steigen würden, weil doch ein solcher Dickfisch wie die EZB als Käufer an den Markt kommen würde. Aber dann passierte folgendes bei der deutschen Bundesanleihe (und anderen „sicheren Anleihe-Häfen“):

Der Bund-Future (continous-Future) rauschte in zwei Abwärtsschüben zwischen März und Mai 2015 von über 160 auf 148 – eine gigantisch große Bewegung für Staatsanleihen in dieser kurzen Zeit, ein veritabler Crash! Ein Schelm, wer meint, dass die EZB da ihre Finger im Spiel gehabt hätte!

Nun sind etwa Bundesanleihen für die EZB noch kaufbar, weil sie höher als der Einlagesatz (-0,40%) rentieren. Aber es gibt viele kürzer laufende Anleihen, die sie eben nicht mehr kaufen kann. Und wenn der Trend zu Negativrenditen weiter laufen würde, wäre die Auswahl immer geringer. Insofern also kann man der EZB durchaus unterstellen, dass ein Anstieg der Renditen in ihrem Interesse wäre – weswegen sie schlau wäre, den Markt erst einmal bluten zu lassen.

Und dieses Blutbad könnte schon sehr bald beginnen: sollte es nicht zu einem Brexit kommen, sind heftige Bewegungen zu erwarten: Aktienmärkte rauf, Anleihemärkte runter. Und dann gibt es in diesem Moment wahrscheinlich keine größeren Idioten, die kaufen wollen, und es droht ein Szenario wie im Frühling 2015. Wenn es aber zu Tumulten am Anleihemarkt kommt, lässt das in der Regel auch die Aktienmärkte – meist mit leichter Zeitverzögerung – nicht kalt. Man sieht: auch wenn es nicht zum Brexit kommt, sind Tumulte dennoch wahrscheinlich im Gefolge eines solchen Mega-Events..

Kommentare lesen und schreiben, hier klicken

Hallo,

dieses Szenario ist beim einem Non-Event realistisch, trotzdem gilt es zu beachten, dass die Märkte derzeit nach den Agentur- /Buchmacher- / Umfragemeldungen den Markt taxieren bzw hedgen.

Dies hat zur Folge , dass es zu einer Explosion beim Aktienmarkt (gerade bei den „Europäern“) kommen könnte und zwar nach oben, wenn es mit dem Brexit nix wird – wie war noch mal der Spruch mit den politischen Börsen ?

D.h. die Anleihenmärkte werden, jetzt, im Vorfeld von den Marktteilnehmern „aufgepumpt“ wie ein Luftballon.Die Marktteilnehmer positionen sich jetzt schon, die Brexit-Angst ist da, alles andere wäre überraschend.

Die Hedgefonds fahren Rekord-Shortquoten beim britischen Pfund. Überall macht schon die Runde, das GPB verliert 10 % beim Brexit, mindestens. Aktienmarkt -5 %, mindestens runter, enorme Volatiliät.

Der Brexit ist viiel schlimmer als die Griechenlandkrise – (Jahrhundert-)Finanzkrise, wir kommen…!

Viele Grüße

Marko

Hallo,

und dass einbrechende Anleihenmärkte = einbrechende Aktienmärkte bedeuten würden, macht bei dieser Sondersituation m.E. keinen Sinn.

Der Vorteil beim Bufu ist, er ist die Referenz und auch sehr liquide.

Die Anleiheninvestoren werden dann wohl alle auf einmal durch die Tür „raus“ wollen in die „Unsicherheit“ der Aktienmärkte „rein“ – irgendwann platzt jede Blase.

Jetzt mal andersherum gesehen : GB steigt aus Europa aus, der Bufu explodiert, aber : wohin denn noch ?!?

Die EZB dürfte dann, „auf Wiedersehen“ sagen zum Bufu, macht doch keinen Sinn mehr, Deutsche Anleihen zu kaufen, jedenfalls auf keinen Fall in dem Volumen ?

So gesehen, wären einbrechende Anleihenmärkte für die EZB vorteilhaft..

Viele Grüße

Marko

Marko

Der Bund Chart ist nicht korrekt, zur langfristigen Betrachtung ist ein Zins Rendite Chart besser geeignet.

Da erkennt man auch noch besser, auf welch schmalen Grad die Zentralbanken wandern.

hallo,

der Chart mag ein Chart sein, es geht darum, dass einige Marktteilnehmer eben darauf setzen, die EZB wirds schon richten mit ihre Anleihekäufen.

Man spekuliert, wettet auf Kursgewinne, die (virtuelle) Rendite des Bund-Future ist denen egal (6 % auf 10-Jahressicht, schön wärs…) – die „Sicherheit“ des BUFU gibts noch als Bonbon obendrauf, plus der Liquidität. Der Bewertung der Anleihenmärkte ist doch sowieso „out-of-range“…

Der Bufu wird bei einem Brexit steigen, das ist doch klar, aber irgendwann wird bei extremst negativen Renditen Schluss sein.

Man wähnt sich in Sicherheit, aber irgendwann wird der Luftballon platzen. Ist doch wie bei dem EUR/CHF Crash, schon vergessen ?

Viele Grüße

Marko