FMW-Redaktion

Das EU-Parlament versuchte bisher vergeblich mit einem Sonderausschuss in Erfahrung zu bringen, in welcher Art und Weise und in welchem Umfang EU-Mitgliedsstaaten wie Luxemburg internationale Konzerne mit Steuervorteilen hofierten, damit diese dort ihre Dependancen errichten. Letztendlich ist ja die Frage, wie viele Milliarden Euro dem europäischen Steuerzahler dadurch jedes Jahr verloren gehen.

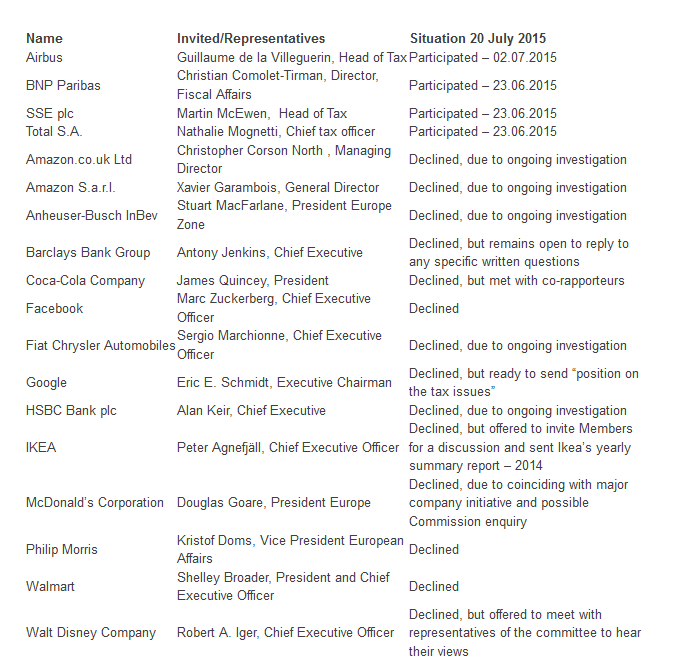

Konzernvertreter von Unternehmen wie Coca Cola, Mc Donald´s, Facebook, Amazon etc hatten sich geweigert dem Sonderausschuss des EU-Parlaments Rede und Antwort zu stehen. Jetzt hat der grüne EU-Parlamentarier Sven Giegold in die kreative Trickkiste gegriffen, da die Parlamentarier in Brüssel fast gar keine realen Rechte wie einen „Vorladungszwang“ etc ausüben können. Er entwarf den Vorschlag, dass das EU-Parlament die Zugangsberechtigung für Lobbyisten zum Parlamentsgebäude generell verweigern soll, die für die Unternehmen arbeiten, die eine Kooperation verweigern.

Ihnen sollen Zugangsausweise entzogen werden (wieso haben die überhaupt welche?). Dieses ist bisher ein für alle Menschen frei zugänglicher Ort, und die Parlamentarier als Gruppe üben sozusagen das Hausrecht aus. In den Räumlichkeiten findet ein Großteil der Gespräche zwischen den Abgeordneten und Lobbygruppen statt, von daher würde dieses Verbot in der Tat de Lobbyarbeit im Alltag drastisch erschweren, wenn auch natürlich nicht gänzlich verhindern. Aber es wäre ein deutliches Zeichen!

Und siehe da, außer der rechtskonservativen Fraktion nahmen alle anderen im EU-Parlament den Vorschlag an. Jetzt wird ein offizieller Antrag an Parlamentspräsident Martin Schulz (SPD) eingereicht. Kaum vorstellbar, dass der ablehnt. Und so wird den oben genannten Lobbyisten der Zugang zum Haus wohl bald verwehrt. Zitat Sven Giegold:

„Die EU-Abgeordneten haben klar gemacht, dass Unternehmen und Politiker sich demokratischer Kontrolle nicht entziehen können. Lobbyisten der großen Konzerne nutzen ihren Zugang zu den EU-Abgeordneten, um die EU-Gesetzgebung in ihrem Sinne zu beeinflussen. Für Lobbyisten müssen auch Pflichten gelten. Dazu gehört, dem Parlament Rede und Antwort zu stehen. Der Präsident des Europäischen Parlaments muss sich dafür einsetzen, dass die Unternehmen aus dem gemeinsamen europäischen Transparenz-Register gestrichen werden, so dass ihnen der Zugang zu den anderen EU-Institutionen erschwert wird.“

Auch wollen Giegold und viele andere erreichen, dass die aufgelisteten Firmen aus dem EU-Transparenzregister gestrichen werden – dann dürften EU-Funktionäre mit ihnen gar nicht mehr reden. Das wäre ein wirklich gigantischer Fortschritt, der aber noch in weiter Ferne liegt.

Übrigens: Morgen ab 10 Uhr redet EU-Kommissionspräsident Juncker,der ja aus Luxemburg stammt und als eine der Hauptfiguren im Steuervermeidungsskandal für Konzerne gilt, vor dem oben erwähnten Sonderausschuss. Hier der Link zur LIVE-Übertragung für morgen.

–

Kommentare lesen und schreiben, hier klicken

Ein guter Ansatz. Sollen sich die Parlamentarier ebenso hartnäckig und konsequent für den Einblick und die Mitsprache in alle TTIP und sonstigen Freihandelsabkommen einsetzen. Da auch hier massiv verschleiert und vertuscht wird.

Ihr Ansehen und Glaubwürdigkeit, bei der Bevölkerung, würde umso mehr steigen.