Eine Analyse von Karsten Kagels

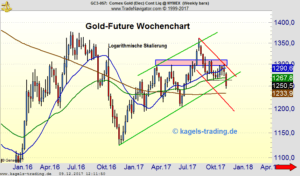

Der abgebildete Wochenchart des in New York gehandelten Gold-Futures zeigt die Kursentwicklung seit Januar 2016. Jede abgebildete Kerze (Candlestick) stellt die Kursbewegung einer Woche dar, bei einem aktuellen Kurs von $1.250,5.

Aus Sicht des Wochencharts liegt beim Gold-Future eine große Seitwärtsbewegung vor, die sich über die letzten zwei Jahre erstreckt. Der Goldpreis ist in dieser Zeit zwischen $1.045 (Tief von Dezember 2015) und $1.377 (Hoch aus dem Juli 2016) gependelt.

(Charts durch Anklicken vergrößern!)

Wochen-Kurskerze endet als Trend-Kerze

Die vergangene Woche entwickelte sich als Trendkerze mit tendenziell fallen Kursen, wobei die Konsolidierung der letzten neun Wochen nach unten verlassen wurde. Aus Sicht des Wochencharts liegt nun ein definierter Abwärtstrend vor.

Goldpreis schließt unter Gleitenden Durchschnitten

Nach dem Kursrutsch der vergangenen Woche notiert der Goldpreis jetzt unter der noch steigenden blauen Linie des 20-Wochen Gleitenden Durchschnitt (GD) und auch schon unter dem seitwärts verlaufenden 50-Wochen-GD. Der sehr langfristig angelegte 200 Wochen GD bewegt sich seitwärts und notiert aktuell bei $1.233,9 (braue Linie im Chart). Aus Sicht dieser Trendindikatoren hat sich das Chartbild zumindest mittelfristig verschlechtert.

Goldpreis schließt unter dem Trendkanal

Die mittelfristige Aufwärtstrendlinie (grün) verbindet die Tiefs von November 2016 und Juli 2017 und dient gleichzeitig als untere Linie eines aufwärtsgerichteten Trendkanals, wie man im Chart sehen kann. In der vergangenen Woche ist der Goldpreis durch die untere Trendkanallinie gefallen und hat darunter geschlossen, was negativ zu werten ist.

Goldpreis scheitert an langfristiger Abwärtstrendlinie

Der nächste Chart zeigt die langfristige Kursentwicklung anhand des Monatschart mit logarithmischer Skalierung.

Wie man sehen kann, wurde die langfristige Abwärtstrendlinie (rote Trendlinie) im September kurz überschritten. Allerdings konnte der Goldpreis auf Monatsschlußkursbasis nicht über der Abwärtstrendlinie schließen. Es hatte sich dann für den September eine große Umkehrkerze entwickelt. Die Oktoberkerze schloss negativ unter geringer Volatilität. Die Novemberkerze entwickelte sich als Innenkerze.

20-Monate- und 50-Monate Gleitende GDs bieten Unterstützung

Im abgebildeten Monatschart sind die 20-Monate (blaue Linie) -und 50-Monate (grüne Linie) Gleitenden Durchschnitte (GD) eingezeichnet. Wie man sehen kann, befinden sich das Oktober- und Novembertief im Bereich dieser wichtigen und viel beachteten Gleitenden Durchschnitte und der Goldpreis konnte dort Stützung finden, was positiv zu werten ist. Die aktuelle Dezemberkerze notiert zurzeit leicht unter diesen Trendindikatoren.

Goldpreis erreicht 4-Monatstief

Die Kursschwäche der vergangenen zwei Wochen hat den Goldpreis auf ein 4-Monatstief gebracht.

Fazit unserer Chartanalyse:

Der abgebildete Wochenchart und auch der Monatschart können als verhalten negativ eingeschätzt werden. Möglicherweise liegt weiteres Abwärtspotential vor, welches zunächst bis $1.234 führen könnte. Erst ein Kursanstieg über das aktuelle Wochenhoch bei $1.280,5 würde das negative Chartbild neutralisieren.

Damit das Chartbild auf positiv drehen kann, muss der wichtige Widerstandcluster im Bereich von $1.300 bis $1.309 überschritten werden.

Erst ein Kursanstieg über das Oktoberhoch bei $1.308,4 würde den Weg frei machen bis zum Jahreshoch bei $1.362,4.

Mehr von Karsten Kagels unter https://www.kagels-trading.de

Kommentare lesen und schreiben, hier klicken