Am 3. September erreichte der Goldpreis ein neues Allzeithoch in Euro und in vielen anderen Währungen. In US-Dollar konnte das gelbe Edelmetall am 4. September bei der Marke von 1.556 pro Unze ein neues Sechsjahreshoch etablieren. Nach dem dynamischen Anstieg folgt nun eine Korrektur unter die Marke von 1.500 US-Dollar pro Unze. Ist die Hausse im Goldpreis damit schon wieder vorbei?

Gesponserter Inhalt

Wollen Sie aktiv Devisen oder Rohstoffe handeln? bietet ein besonders hochwertiges Trading-Tool für Sie! Je enger die Spreads sind, also je geringer der Abstand zwischen Kauf- und Verkaufskurs, desto schneller kommen Sie bei einem positiven Trade in die Gewinnzone. Sichern Sie sich für bestimmte Märkte besonders günstige Sonderkonditionen für ihren aktiven Börsenhandel, . Eröffnen Sie hier ein Konto und starten Sie Ihr Trading. Viel Erfolg!

Gold hat den richtigen Riecher

Zunächst einmal muss man sich darüber im Klaren sein, wann und warum Investoren und Spekulanten Gold kaufen und wann sie es wieder verkaufen? Den Spekulanten geht es naturgemäß um den schnellen Profit und kurzfristige Marktbewegungen, die eher technischen Indikatoren folgt. Hingeben spielen bei Investoren grundsätzlichere, also fundamentale Überlegungen eine Rolle und diese sind mittel- bis langfristig trendsetzend.

Dass Spekulanten nach einem derart fulminanten Anstieg im Goldpreis bis an wichtigen Widerstände heran (1.550-Dollar-Marke, Allzeithoch u.a. im Euro) Gewinne realisieren, liegt nicht an veränderten Fundamentaldaten, sondern an Momentumüberlegungen der Spekulanten: Kommt der Preisanstieg kurzfristig an charttechnischen Widerstände ins Stocken, werden kurzfristig Gewinne realisiert. Das eröffnet wiederum Investoren die Möglichkeit, ihr mittelfristiges Exposure auf- oder auszubauen. Viele Zuschauer der Goldpreis-Rally sind der Meinung, dass die Preise aktuell nur wegen des Handelsstreits ansteigen. Dies ist zum Teil richtig, da die Abschwächung der Weltwirtschaft und die Bereitschaft der Zentralbanken die Zinsen zu senken auch darauf zurückzuführen ist. Diese Ursachenbenennung greift aber viel zu kurz. In der folgenden ersten Grafik habe ich Ihnen daher den längerfristigen Kursverlauf dargestellt. In Euro steigt der Goldpreis bereits seit 2014 erneut an, in US-Dollar seit Ende 2015. Damals waren weder Donald J. Trump noch sein chinesischer Gegenspieler im Handelsstreit Xi Jinping im Amt.

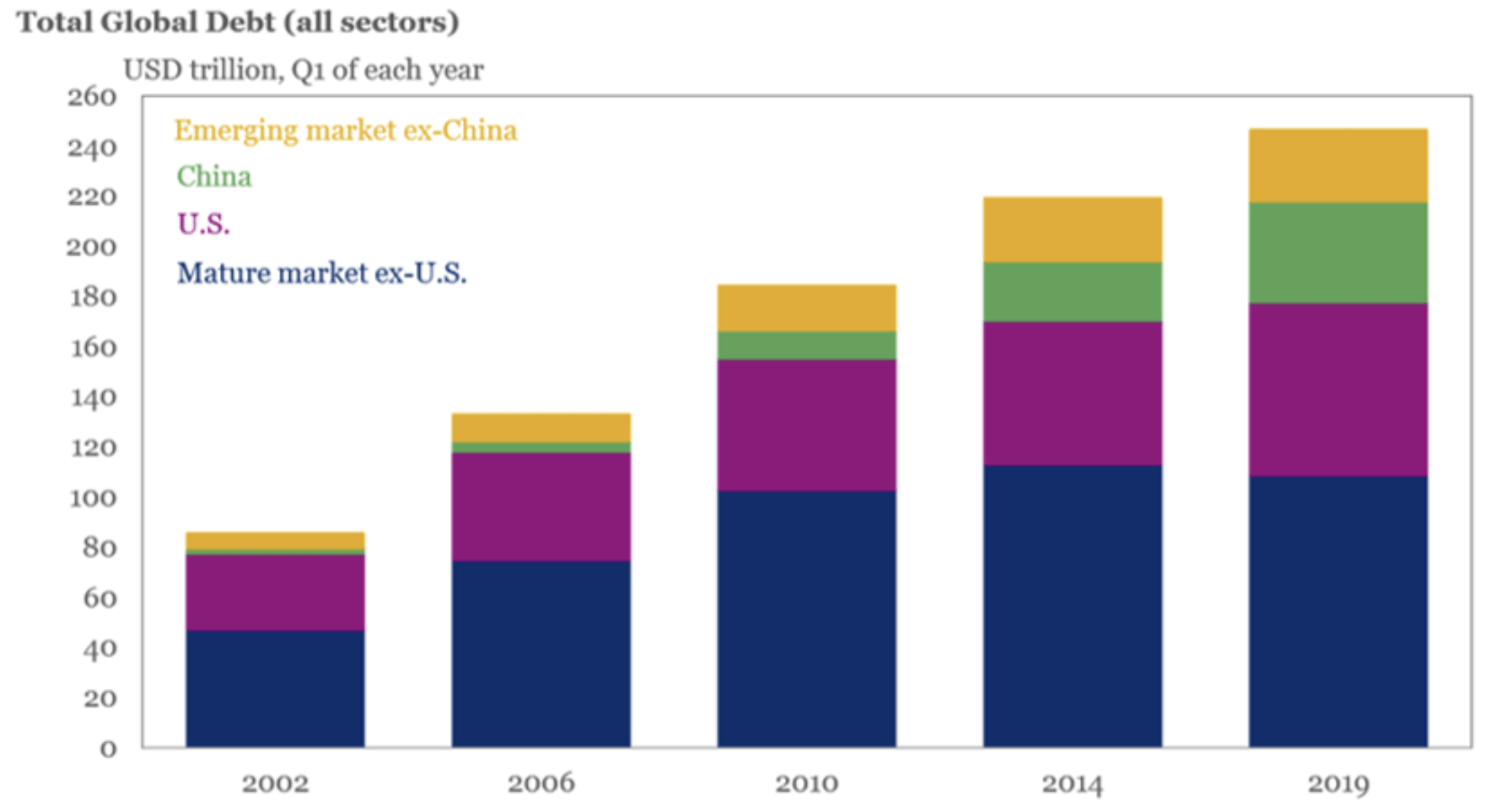

Was sich aber bereits damals immer mehr herauskristallisierte, war die Tatsache, dass die Welt sich von der großen Finanzkrise nur dank einer neuen Schuldensause in China und anderen Emerging Markets erholte und auch im Westen die Sparanstrengungen wieder nachließen, mit Ausnahme Deutschlands, das als Exportnation von den Ausgabenprogrammen seiner Abnehmerländer profitierte. Die unendliche Geschichte der bald bevorstehenden Zinsnormalisierung wurde dadurch immer unglaubwürdiger, da die globale Konjunktur durch die Rekordschulden immer zinssensitiver wurde. Nur in den USA gelang der Ansatz einer Zinswende durch die kurzfristige Substitution geldpolitischer Stimuli durch gigantische fiskalpolitische Stimuli. Ansonsten hat sich auch in den USA an der prekären Verschuldungslage und der volkswirtschaftlichen Notwendigkeit extrem niedriger Zinsen nichts geändert (Schuldentragfähigkeitsproblematik).

Kursverlauf Goldpreis in Euro (Quelle: Tradingview.com, eigene Bearbeitung):

Es sind die Schulden – so einfach

Die weltweite Schuldenentwicklung hat sich seit der Finanzkrise in den Schwellenländern, allen voran in China, aber auch erneut in den USA weiter zugespitzt. Warum sollten Investoren daher ihre Intention, sich mit dem Erwerb von Gold und Goldminenaktien gegen systemische Risiken resultierend aus den Überschuldungstendenzen und dem damit einhergehenden Zwang zur realen Negativzinspolitik überdenken? Richtig – es gibt keinen logischen Grund dafür.

Grafik-Quelle: Institute of International Finance, Global Debt Monitor August 2019:

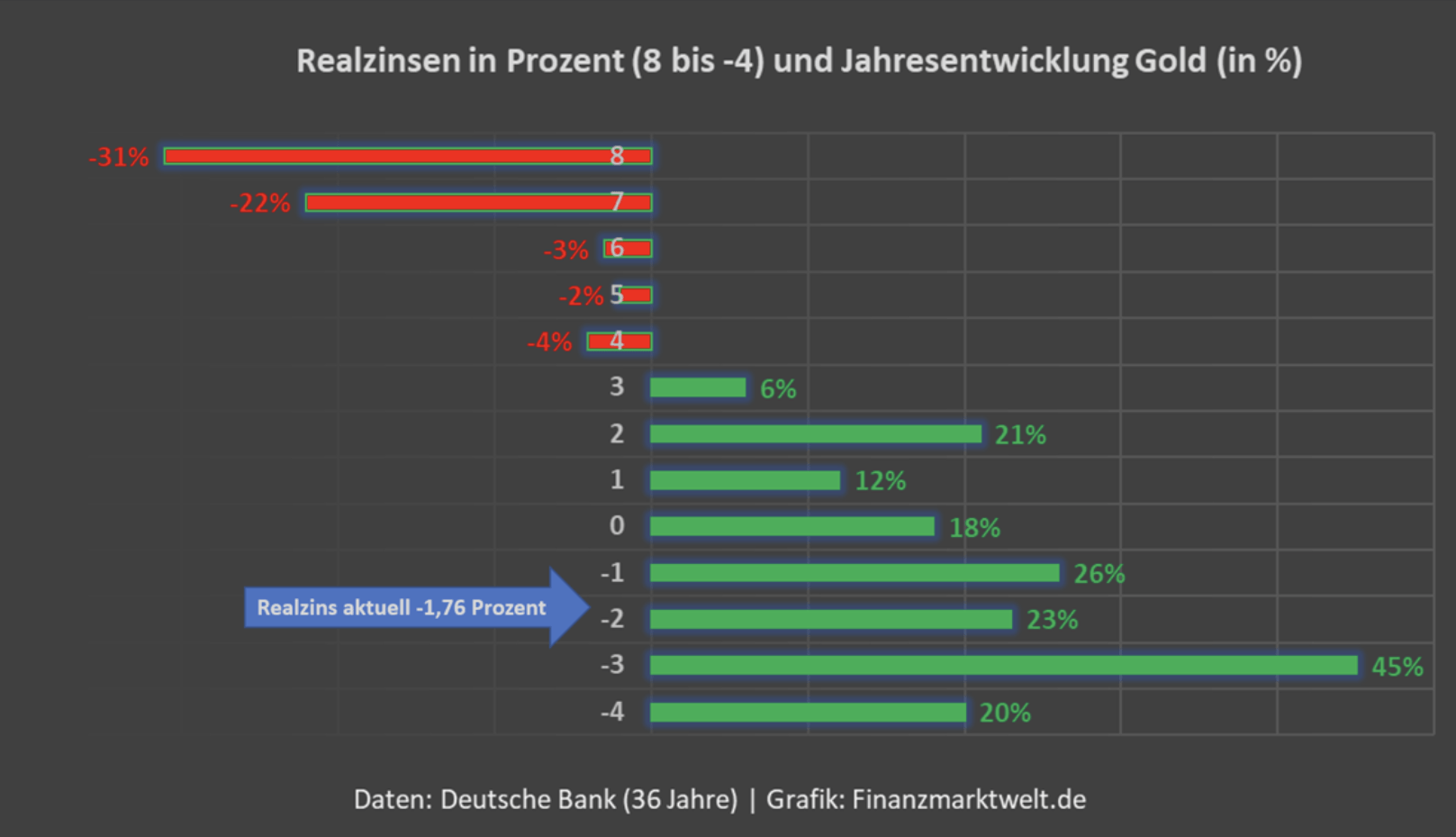

Schulden hoch – Zinsen runter – Goldpreis rauf

Die Deutsch Bank hat in einem Zeitraum von 1972 bis 2008 den Zusammenhang zwischen Realzins und jährlicher Goldpreisentwicklung untersucht. Das Ergebnis ist wenig überraschend: Sinken die Realzinsen Richtung null, wird das zinslose Geldmetall (globale Reservewährung) attraktiver und stärker nachgefragt. Aktuell liegt der Realzins in der Eurozone unter null, in Deutschland bei -1,76 % (Rendite einer einjährigen Bundesanleihe von -0,76 % minus HVPI von -1 %).

Fazit

An den Gründen, Gold als Absicherung gegen eine nicht nachhaltige Schuldenentwicklung weltweit und der daraus resultierenden desperaten Geldpolitik weltweit zu kaufen, hat sich nichts geändert. Im Gegensatz zu den Siebzigerjahren ist die Edelmetallquote in den Portfolios professioneller Vermögensverwalter heute erst ein Viertel so hoch, obwohl die Problemdimension um ein Vielfaches größer ist. Damit ist vorprogrammiert, dass das Bedürfnis nach Absicherung, auch mittels physischem Gold, nicht endet, sondern sich gerade erst zum Megatrend entwickelt. Erstaunlich sind die immer noch weit verbreiteten irrationalen Vorurteile gegenüber dem gelben Edelmetall, obwohl der Goldpreis jüngst auf neue Allzeithöchststände angestiegen ist. Dass man sich für die Präferenz für Gold als Portfoliobestandteil immer noch rechtfertigen muss, ist aber vielleicht auch die beste Voraussetzung für eine mittelfristig anhaltende starke Nachfrage.

Kommentare lesen und schreiben, hier klicken

Zuerst Markus Krall lesen, dann überzeugt sein, daß das Ganze schlecht ausgehen wird und sich dann mit 5 oder 10% „Goldbeimischung“ absichern, ist schon etwas merkwürdig. Da kann man es doch gleich lassen.

Die Party hat doch erst begonnen! (Meine Meinung). Wir befinden uns vor der EZB bzw.FED.

Ich denke an eine normale Korrektur und auch an NK. Wer phys. Gold hält hat Zeit. Ob Hr. Krall richtig liegt wird die Zukunft zeigen, Goldanleger haben gute Freunde im Westen und im Osten!