Ein Gastbeitrag von Thomas Müller

Den meisten Goldkäufern – oder zumindest den Goldbugs – geht es bei ihrer Investition nicht in erster Linie um Rendite, sondern um Sicherheit; Gold wäre demnach eine Art Versicherung gegen Inflation, Börsencrash, Systemkollaps. Dennoch wird bei steigenden Goldpreisen auch aus der Richtung durchaus gerne mit der hohen Rendite argumentiert. Darüber hinaus ist eine hohe Rendite gleichbedeutend mit einer niedrigen „Versicherungsprämie“.

Gerade wegen dieses (angebliche oder vermeintliche) Charakter von Gold als Versicherung sind reine Stichtags-/Buy-and-Hold-Betrachtungen problematisch. Sinnvoller ist hier eher eine Sparplan-Sichtweise, also eine monatlicher Kauf zu einem grundsätzlich fixen, aber inflationierten Betrag, vergleichbar einer Versicherungsprämie.

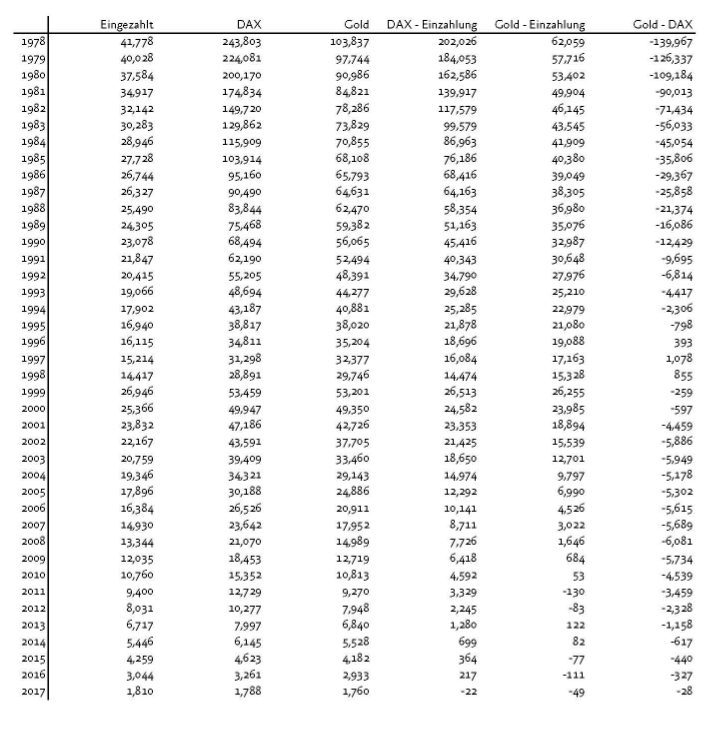

In einer Modellrechnung habe ich für jedes Jahr ab 1978 unterstellt, dass zu Beginn zunächst 100 DM bzw. ab 1999 100 Euro monatlich in Gold oder alternativ den DAX investiert werden und habe diesen Betrag dann jeweils zum Jahresanfang um die Inflationsrate erhöht. Bei Beginn 1978 werden so zum Beispiel in Summe bis Juni 2018 41.788 Euro eingezahlt. Wäre dieses Geld 1:1 also ohne Transaktionskosten in den DAX geflossen, wären daraus stattliche 243.803 Euro geworden – bei Gold lediglich 103.837 Euro. Nun kann einerseits argumentiert werden, die „Versicherung“ Gold war günstig, weil das Gold heute weit mehr wert wäre als der in Summe eingezahlte Betrag. Andererseits war die Versicherung sehr teuer, weil ein einfaches und liquides Alternativinvestment deutlich mehr Gewinn gebracht hätte.

Nun kann es natürlich auch sein, dass der Startpunkt 1978 einfach günstig für Aktien und schlecht für Gold gewesen ist. Anders als bei einem einzelnen Buy-and-Hold-Investment spielt bei einem Sparplan das einzelne Jahr aber keine so große Rolle, d.h. auch bei Beginn 1979 oder 1980 wäre das Ergebnis nicht wesentlich anders gewesen. Was mich allerdings selbst überrascht hat, ist, dass Gold lediglich in drei der betrachteten vierzig Jahre besser als ein Investment in den DAX gewesen wäre – und auch das nur minimal, so dass bei einer Berücksichtigung von Transaktionskosten Gold auch in diesen Fällen schlechter abgeschnitten hätte. Darüber hinaus hätte ein Gold-Sparplan seit 2010 negative oder fast negative Ergebnisse produziert, während ein DAX-Sparplan bislang lediglich beim Startjahr 2017 ein leicht negatives Resultat erwirtschaftet hätte.

Wer Gold also nicht als temporäres Investment, sondern als Versicherung versteht, hat dafür in der Vergangenheit einen hohen Preis bezahlt. Die Rendite war fast immer schwächer als ein Vergleichsinvestment in den DAX und zum Teil sogar negativ und die Schwankungen waren im Zeitablauf erheblich. Selbst für Leute, die den totalen Crash erwarten, müsste sich da eigentlich die Frage nach Alternativen stellen.

Zum Vergrößern bitte die Grafik anklicken.

Foto: Gold&Co, Goldankauf Wien, Handel mit Edelmetallen (CC BY-SA 4.0)

Kommentare lesen und schreiben, hier klicken

Die letzten vierzig Jahre enthalten vielleicht nicht das Szenario, auf das sich etliche Goldanleger im Moment vorbereiten, nämlich den Kollaps der Währungen angesichts der in dieser Zeit exorbitant gestiegenen Verschuldung und Ungleichgewichte. Das große Experiment der reinen Fiat Währungen seit 1971 läuft schon 47 Jahre – sein Ergebnis steht aber noch nicht fest. In den Jahren seit der Finanzkrise ist einfach die Wahrscheinlichkeit gestiegen, dass dieses Experiment schiefgeht. In dem Fall ist es sicher keine dumme Idee, einen Teil des Vermögens in Gold zu haben. Die Diversifikation macht den Unterschied. Niemand muss ja, nur weil er Gold kauft, auf Aktien verzichten.

Das mag so sein, aber diese Argumentation gibt es dann doch schon seit Jahrzehnten. Ob es heute noch die gleichen Leute sagen wie vor 20 Jahren, weiß ich nicht, aber die Behauptung, der große Crash stehe bevor, ist geblieben.

Naja, die Verschuldung ist gestiegen, aber die Gesamtschuldenquote der USA ist z.B. seit 2009 konstant, in der Eurozone fallen die Staatsschuldenquoten seit 2015/16 und die Schuldenquoten der Haushalte fallen schon länger. Und gemäß IIF ist auch die globale Schuldenquote seit 2016 rückläufig.

Und wenn Sie sagen, das Experiment mit Fiat-Währungen läuft seit 41 Jahren (de facto ja länger), dann können wir doch bislang festhalten:

Die Anzahl der Rezesisonen war in dem Zeitraum niedriger als zu Zeiten des klassischen Goldstandards von 1870 bis 1914/1930er

Die Schwere der Rezesisonen war in dem Zeitraum geringer als zu Zeiten des klassischen Goldstandards von 1870 bis 1914/1930er

Es gibt derzeit nirgends einen Goldstandard – dieses System hat sich also offenbar nicht durchgesetzt.

Ab wann würden Sie denn sagen, steht das Ergebnis des „Experiments“ fest? Der klassische Goldstandard hat 44 Jahre bis zum ersten Kollaps gehalten.

Diversifikation ist sicherlich gut, ich bin aber skeptisch, ob Gold in jedem Katastrophenszenario gut wäre. Die schweren Wirtschaftskrisen waren Deflationskrisen.

Warum halten die Notenbanken heute noch Gold. Ist das Kosmetik oder liebgewordene Tradition oder hat das einen tieferen Sinn?

Gute Frage. Vielleicht eine Mischung aus allen dreien – und der Wunsch, Reserven nicht in der Währung eines anderen Landes zu halten.

Solche Vergleiche sind sinnlos u.sehen je nach Betrachtungszeitraum ganz anders aus.

Z. B. Ende 2011 am Goldhoch wäre Gold etwa 70% höher gewesen u.der DAX unter 6000.

Die Chance ,dass Gold in den nächsten Jahren besser abschneidet ist sehr gross.

Der jetzige Vergleich ist blödsinnig weil:

DAX ca. 7 % vom Allzeithoch u.Gold fast am 7Jahrestief

Wie je nach Betrachutngszeitraum? Ich habe ja jedes Jahr seit 1978 abgebildet.

„Selbst für Leute, die den totalen Crash erwarten, müsste sich da eigentlich die Frage nach Alternativen stellen.“

Zur Logik des Arguments. Bei Gold wettet man gewissermaßen auf einen Systemcrash und beim DAX wettet man darauf, dass es „weiter so“ geht. Das sind konträre Positionen, die man aber gleichzeitig halten kann: mehr als eine subjektive Wahrscheinlichkeit können wir dem Eintritt von Marktereignissen ohnehin nicht geben und wenn jemand dem Systemcrash eine Wahrscheinlichkeit von 10% gibt, dann ist eine 10% Investition in Gold vermutlich nicht verkehrt. Der Sinn einer „Versicherung“ ist der Schadensfall, nicht die Performance, bei Ausbleiben des Schadens.

Natürlich kann man sich fragen stellen über Alternativen zu Gold, aber nicht auf der anderen Seite der Wette.

Merkwürdig ist das schon: Häufig werden alle möglichen und unmöglichen Untergangsszenarien an die Wand gemalt und im gleichen Atemzug Gold niedergemacht als sinnloses, riskantes Asset. Also was jetzt? Wenn ich Schulden-,Euro-, Italien- Iran- und was weiß ich noch für Krisen erwarte, muß ich mich mit Gold auseinandersetzen und nicht Erbsen zählen und herumrechnen, ob der Dax oder Gold mehr Rendite bringt.

Wenn ich glaube, daß die Welt zunehmend besser und sicherer wird, sollte ich Gold ganz schnell vergessen.

Gold = Versicherung, manchmal sogar LEBENS-versicherung!

Als während des Vietnam-Krieges Saigon durch einen Kessel eingeschlossen war, kam der Tag, an dem die letzten Hubschrauber der US-Army die letzten Militärangehörigen ausflogen.

In diesen Hubschraubern waren auch hohe Generäle der südvietnamesischen Armee. Sie hatten ihr Ausfliegen aus Saigon mit der letzten Rettung – GOLD – bezahlt. Andere Militärs, welche nicht im Besitz von Goldmünzen waren, wurden wenige Stunden später vom Vietkong erschossen.

Quelle: Prof. Dr. Hans-Jürgen Bocker, „Freiheit durch Gold“, Verlag Johannes Müller, Bern (Schweiz)

@ Selbstdenker, gutes Argument, anscheinend gibt es jetzt Leute, die meinen „BITCOIN SEI DAS NEUE GOLD „ Alle diese Luftnummern werden bald in sich zusammenfallen.

Die Antworten auf diese Fragen gibt es hier:

https://www.youtube.com/watch?v=SSBqeOLs_ds

Nur soviel: Das Experiment Fiat-Währung ist in den letzten Zügen. Oder wann gab es schon mal Negativzinsen? Der Patient ist seit der Finanzkriese im Wachkoma. Gold verliert an Wert, da der USD an Wert verliert. Hintergrund ist, dass den USA langsam aber stetig der Rang abgelaufen wird.

Der USD ist die Leitwährung des Finanzsystems. Aktuell ist der USD nur teilweise eine Fiatwährung. Der USD ist nämlich durch die wichtigste Ware überhaupt gedeckt, nämlich Öl. Saddam Hussein, Gadaffi, Iran, Russland und China. Die ersten beiden sind tot. Die anderen werden sanktioniert. Alle haben sie etwas gemeinsam. Wer den Zusammenhang kennt, weiß auch was mit dem USD und Gold in absehbarer Zeit passiert.

Gold als Anlage, was für eine philosophische Frage, uralt und doch immer aktuell!

Ich wollte mich eigentlich nicht zu der Thematik äußern (weil (noch) nicht in Gold investiert), aber der Gastbeitrag von Tomas Müller hat einige fundamentale Aspekte beleuchtet, denen ich in vielen Punkten zustimme. Hier noch ein paar Pros und Contras.

– Im Gegensatz zu vielen Tausch- und Zahlungsmitteln existiert alles auf der Erde geförderte Gold noch.

– Es gibt soviel Gold auf der Welt, dass für jeden der über 7 Mrd. Erdenbürger 1000 Dollar theoretisch vorhanden sind und es kommen jedes Jahr ca. 100 Mrd. $ hinzu.

– Gold hat einen sehr bedeutenden kulturellen Wert, so findet in vielen Regionen der Welt kaum eine Hochzeit ohne Gold statt.

– Deshalb wird Gold immer einen materiellen Wert besitzen.

Aber der Kauf von Gold, im Hinblick auf eine Wertsteigerung, hängt innerhalb eines Menschenlebens doch sehr vom Timing ab.

– Von 1980 bis 2000 hat Gold in DM gerechnet zwei Drittel seines Wertes verloren.

– Von 2000 bis 2011 stieg der Goldpreis von 255 $ auf sagenhafte 1900 $ in der Spitze.

– Seither ist der Preis wieder auf 1213 $ gefallen.

Die Entwicklung des Edelmetalls hängt sicher von vielen Faktoren ab – Zinsniveau, Dollarkurs, Inflation u.w. – aber bei einem Kollaps der Währungen ist Gold als Wertaufbewahrungsmittel wahrscheinlich ohne Konkurrenz, mit der Einschränkung, dass manche Regierung im Krisenfall Handel mit Gold offiziell auch verbieten kann.