Die USA türmen immer mehr Schulden auf. Egal ob nun der Staat oder Verbraucher. Der Schuldenstand liegt derzeit höher als vor Ausbruch der Finanzkrise 2008. Geht man nur nach diesem Vergleich, dann müsste man sagen: Ja, die Lage ist dramatisch, die USA sind überschuldet, und das System wird irgendwann kollabieren unter seinem immensen „Eigengewicht“. Und dank des noch höheren Schuldenstandes ist die Fallhöhe für die nächste Krise noch höher, und die Krise wird noch schlimmer als 2008 werden? Aber wird es so kommen? Anhand mehrerer Charts der St. Louis Fed (Teil der Federal Reserve) zeigen wird Pro und Contra-Argumente für die schlimme Lage, und für eine andere Sichtweise einer massiven Überschuldung, die dennoch tragfähig erscheint.

Alles ganz schlimm in den USA?

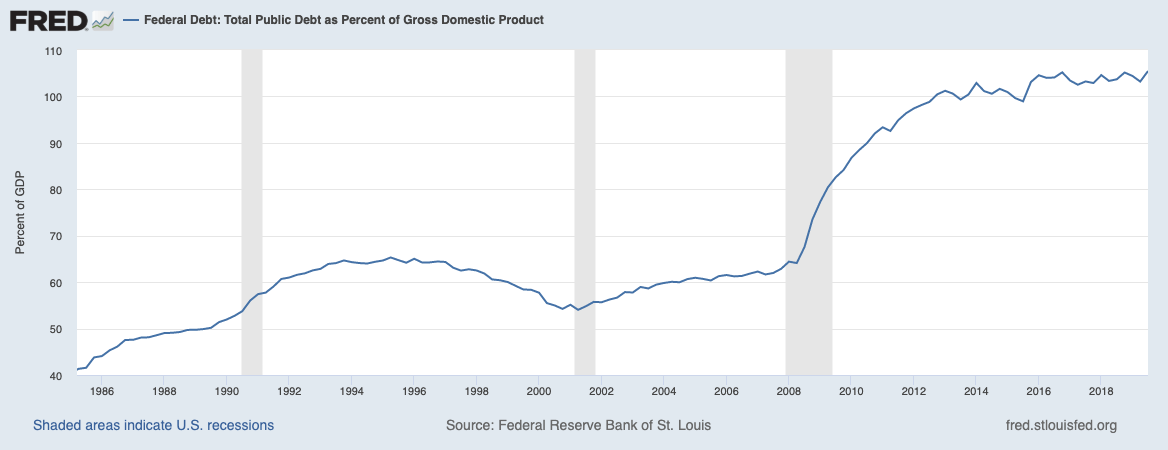

Im folgenden Chart sieht man seit 1986 die US-Staatsverschuldung. Sie explodiert immer weiter. In diesem Gesamtzeitraum ist es ein Anstieg von damals 1,8 auf aktuell 23 Billionen Dollar! Der lange Zeitraum zeigt die enorme Steigerung dieser Summe. Kurz vor Ausbruch der Rezession in den USA im Jahr 2008, welche durch die Finanzkrise verursacht wurde, lag die Staatsverschuldung „nur“ bei 9,3 Billionen Dollar, und Ende 2009 nach Ende dieser Rezession (grauer Balken im Chart) lag sie bei 12,3 Billionen Dollar. Also ist sie trotz einer seitdem zehn Jahre laufenden Aufschwungphase um weiter 10 Billionen Dollar gestiegen. Kein Ruhmesblatt für die USA!

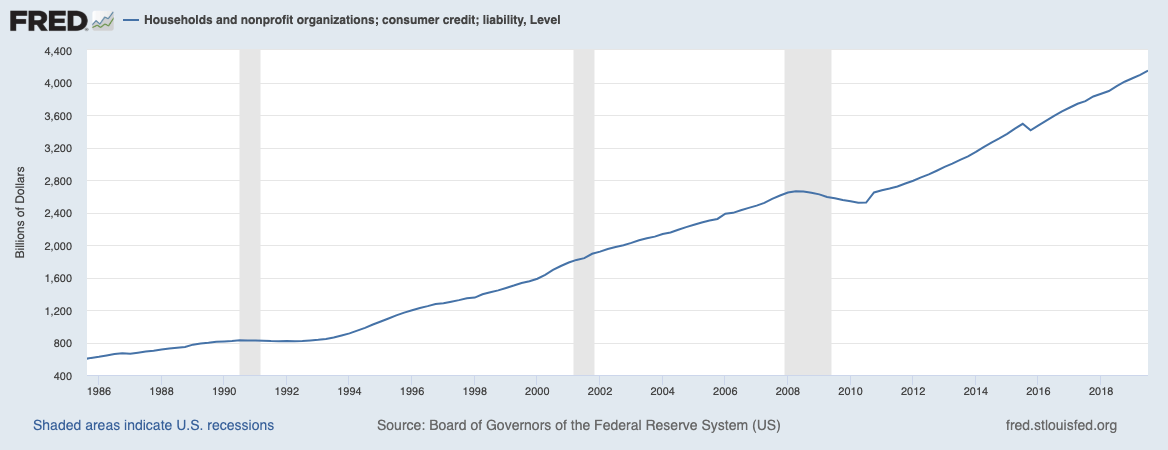

Im folgenden Chart sehen wir seit 1986 die US-Konsumentenkredite. Auch hier gibt es einen stetigen Anstieg von 600 Milliarden auf 4,1 Billionen Dollar. Nur während der Finanzkrise 2008 (grauer Balken) gab es eine kurze Pause. Klar, die pleite gegangenen Verbraucher konnten erstmal keine neuen Schulden machen. Aber in der Hausse der letzten zehn Jahre stiegen die Konsumentenschulden immer weiter an.

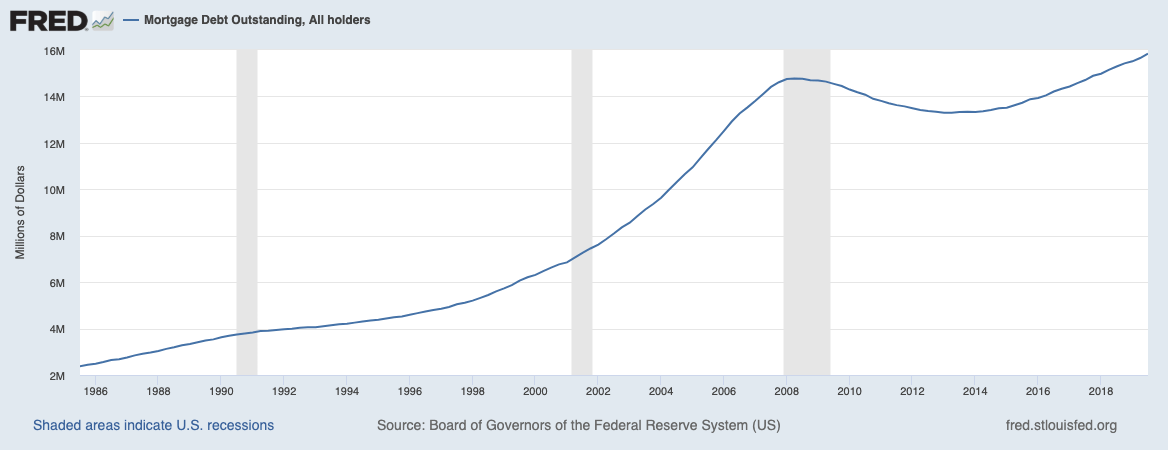

Der folgende Chart zeigt seit 1986 die gesamten Immobilienschulden in den USA. Lagen sie kurz vor Ausbruch der Finanzkrise im Jahr 2007 auf dem Höhepunkt noch bei 14,6 Billionen Dollar, so sanken sie durch den Zusammenbruch des Marktes bis 2013 auf 13,3 Billionen Dollar. Bis jetzt sind sie aber auf ein neues Rekordhoch von 15,8 Billionen Dollar gestiegen. Die Fallhöhe ist also höher als 2007. Die systemische Verschuldung bei Staat und Konsument ist also höher als vor der Finanzkrise 2008!

Ist doch alles nur halb so schlimm?

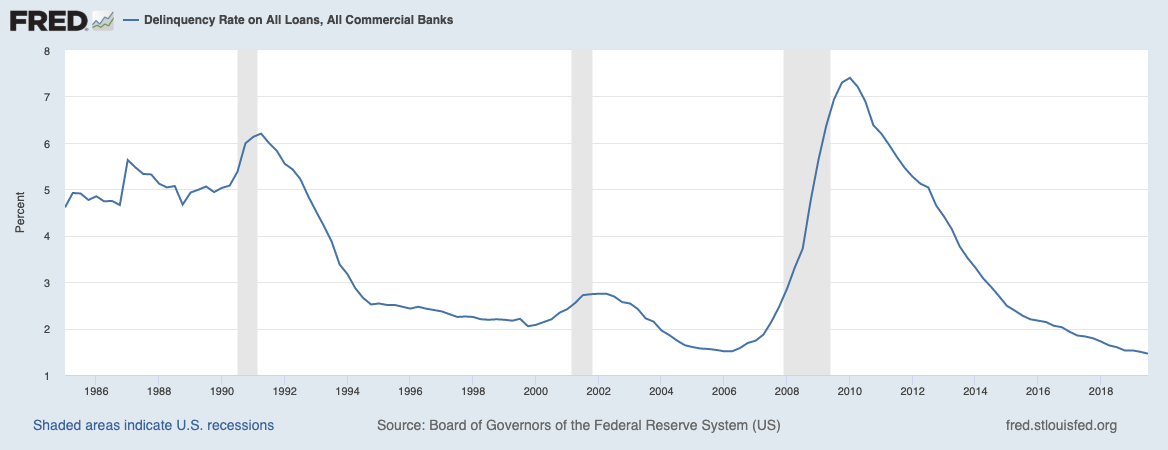

Aber ist die Lage in den USA nicht ganz so schlimm, wie man denken würde? Wir haben uns für alle Teilbereiche der Schulden die Daten zu Zahlungsausfällen angesehen. Und überall sieht es blendend aus. Hier im folgenden Chart sieht man in Prozenten die Ausfallquote der Kredite bei Banken in den USA seit 1986. Im Zuge der Finanzkrise 2008 kletterte die Ausfallrate von 1,5% auf 7,4% im Hoch. Seit 2010 ist sie nun mehr zehn Jahre durchgehend gefallen auf aktuell 1,46%. Auch im historischen Vergleich seit den 80er-Jahren ist dies ein Tiefststand! Also, extrem geringe Ausfallraten, die Amerikaner bedienen ihre auf Rekordhoch liegenden Schulden. Dann ist das System doch solide, wenn die Raten bedient werden?

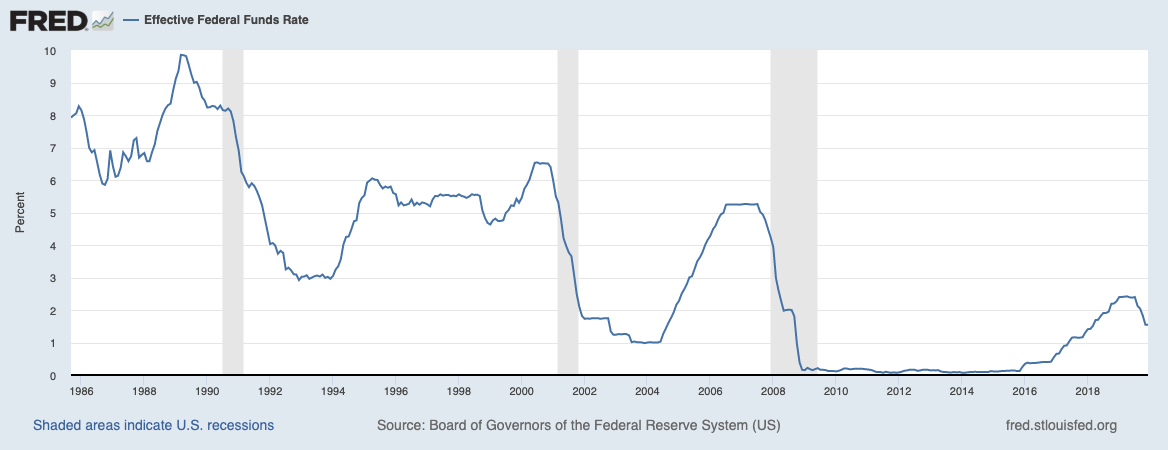

Ja, möchte man sagen. Denn man fährt quasi auf Vollbeschäftigung in den USA. Wer Arbeit hat, kann auch Schulden tilgen? Der folgende Chart zeigt den Leitzins der Fed seit 1986. Auf diesen langen Zeitraum gesehen fällt er immer weiter ab. Seit 2009 quasi auf der Null-Linie, konnte auch die Zinsanhebung der Fed beginnend ab 2016 die brummende US-Konjunktur nicht bremsen, und auch die Ausfallraten bei den Krediten stiegen dadurch merkwürdigerweise nicht an!

Und fairerweise muss man auch sagen: Während die Schulden im gesamten US-Finanzsystem immer weiter steigen, so wächst die Wirtschaftsleistung auch immer weiter an. Lag die Verschuldungsquote des Staates in prozentualer Relation zum Bruttoinlandsprodukt vor der Finanzkrise bei 62%, sprang sie durch die Rezession schnell auf über 80%. Mit derzeit 105% ist sie trotz jahrelanger wirtschaftlicher Expansion in den USA weiter gestiegen. Aber der Chart zeigt es. Seit 2013 ist diese Schulden-Relation kaum noch angestiegen. Von 101% auf 105% ist es seit sieben Jahren eher ein Seitwärtstrend, wenn man diesen Langfristchart anschaut. Das Wirtschaftswachstum hilft also dabei, dass das massive Anwachsen der Schulden in den USA nicht ganz so schlimm wirkt. Fazit: Solange die Konjunktur in den USA weiter brummt, können die Verbraucher ihre Kreditraten weiter bedienen. Aber die systemische Verschuldung in den USA steigt immer weiter an, auf immer neue Rekordstände. Schwächelt die Konjunktur, und werden parallel dazu die Zinsen erhöht, könnte das schnell zum Einsturz dieser Pyramide führen.

Kommentare lesen und schreiben, hier klicken

Ja gut….das BIP ist ja nicht die tatsächliche Wirtschaftsleistung gemessen in Geld, zu mindest in den USA (ausserdem werden zB in der Schweiz auch illegale Tätigkeiten wie Drogenhandel zum Bip gezählt (bzw Geschätzt) in den Usa reicht es ja das der CHIP zB mehr Leistung hat auch wenn der Preis gleich bleibt damit das BIP steigt….und unter diesem Gesichtspunkt sind immer mehr Schulden ein Problem, solange es zu mindest nich irgendwie Zins gibt, wenn dieser immer weiter füllt oder gar negativ ist, ist es ja nicht erstaunlich das die Ausfallqouten sinken….ich meine einen Kredit zu bedienen wo ich noch Geld dafür bekomme ist einfacher als Zinsen zahlen….

Hätten wir noch Zinsen würde die Exponetialkurve noch viel rascher ansteigen als dies der Fall ist, wenn Geld wieder Kosten verursacht führt dies auch zu Korrekturen an den Märkten, den das würde zangsläufig ja zur Bereinigung führen….

Aber eben, gerade in den USA wo der Konsum Schuldenfinanziert ist, und die Depots als Bankomautomaten herhalten müssten, hätten Einbrüche zur Folge das man weniger Konsumieren kann was die Negativspirale auslösen würde….Insofern sind wir im Endspiel…die Frage ist nur gibts noch Verlängerung und Penaltyschiessen…

Warum sollten illegale Tätigkeiten nicht mit eingerechnet werden? Es geht doch gerade um die ökonomische Messung.

Und nein, dieses ständige Beispiel mit den Chips/Rechnern… die Auswirkungen der hedonischen Berechechnung sind minimal.

Wie gross sind diese denn weiss man das ? Ich habe zu letzt hier das erstemal gelesen gehabt….

Wieso sollte man Bereich zum Inlandsprodult einreichen, wo man keine Ahnung hat wie gross die Märkte wirklich sind? Wo man keine Ahnung hat wie die Gewinnmargen aussehen ?

Das ist für mich absurd, das BIP sollte doch eine tatsächlich Messbare grösse sein.

Und das man etwas was man den Menschen verbietet, Sie bestraft wenn Es tun dann doch Wirtschaftsleistung sein sollte erschliesst sich mir nicht. Warum zählen Autodiebstähle nicht zu Wirtschaftsleistung?

Warum sollen illegale Tätigkeiten nicht mit eingerechnet werden?Einfach weil die EZB und die meisten Nationalregierungen das nicht wollen!Sie treiben uns ,per se Kriminelle,ja unsere gewohnten gesetzesbrecherischen Angewohnheiten,aus.(Grosse Geldscheine weg,Absenkung von Bargeldgeschäften auf Minimalbasis,Verbot grosser Geldscheine,nicht erfasste Goldankäufe auf jetzt 1999€,usw.)Da es in absehbarer Zeit,zumindest im Normalvolk keine finanziell krummen Dinger mehr gibt,und die Cum Ex und Derivateprofis alternativlos ungeschoren bleiben müssen,ist dieser Posten vernachlässigbar!

Die Saxobank heute dazu:

(Übersetzung mit deepl)

….Aufgrund der niedrigeren Verankerung und der doppelten Stimulierung von der monetären und fiskalischen Seite können wir nicht ausschließen, dass die Aktienbewertung noch vor Ende der Party neue Allzeithochs erreicht. Aber die aktuelle Bewegung scheint zu aggressiv zu sein, und die Wahrscheinlichkeit eines plötzlichen starken Rückgangs der Aktien könnte jederzeit eintreten….

https://www.zerohedge.com/markets/saxo-bank-we-are-putting-out-early-warning-sharp-correction-equities-could-be-imminent

Warum bildet ihr nur die Staatsschulden in Relation zum BIP ab und nicht auch die Schulden der Haushalte (oder in Relation zum Verfügbaren Einkommen)?

Und bei den Statsschulden wäre es sinnvoll, die bei der Fed liegenden rauszurechnen, da die Zinsen direkt in die Staatskasse zurück fliessen.

Neben der Deliquency Rate wären noch die Debt Service Ratio und das Financial Obligations Ratio hilfreich für die Beurteilung:

https://fred.stlouisfed.org/graph/fredgraph.png?g=lLpv

https://fred.stlouisfed.org/graph/fredgraph.png?g=muQm

Was natürlich alle Schlaumeier vergessen, was kürzlich ein bekannter U-S Professor erwähnte,

ist die Riesensumme von Milliarden, die dank den Tiefstzinsen in der Altersvorsorge fehlen werden.

Im jetzgenSystem müssen diese Anlagen in den USA mit ca,8% jährlich rentieren um tragfähig zu sein.

Nach Börse- Immo- u.Aktienboom wird das in naher Zukunft nicht mehr möglich sein.Wie wäre da der buchhalterische Ausdruck, Transitorische Schulden? Dieses Problem wird ein weltweites werden. Der heutige Beitrag von FMW von der deutschen Rentenlüge wird sich stark verschlimmern.

Das Jubelgeschrei wenn die Staaten jeweils einige Anleihen mit Negativzinsen emittieren ist für mich lächerlich, die Kenrseite der Medaille ist, dass genau wegen diesen Zinsen in Zukunht Hunderte von Milliarden fehlen werden.