Egal, wo man hinschaut. Conti, BASF, Schaeffler und, und, und … so ziemlich die gesamte deutsche Industrie hat gefühlt schon gewarnt und Prognosen gesenkt aufgrund der schwächelnden Konjunktur. Heute kommt der alte große Name ThyssenKrupp hinzu. Aus der aktuellen Veröffentlichung ist zu entnehmen, dass der Gewinn quasi hinweggefegt wurde. Der Gewinn vor Steuern und Zinsen sank in den ersten neun Monaten des Geschäftsjahres um 85% auf 124 Millionen Euro. Unterm Strich ist es sogar ein Periodenfehlbetrag von -170 Millionen Euro. Die Sparte Stahl bei Thyssenkrupp hatte im Vorjahreszeitraum (9 Monate) noch 597 Millionen Euro Gewinn geliefert, jetzt sind es 75 Millionen Euro Verlust.

Auch die Prognose passt Thyssenkrupp nach unten an. Zitat:

Vor dem Hintergrund der schwächer als erwarteten konjunkturellen Entwicklung und insbesondere der gestiegenen Rohstoffkosten für Eisenerz hat thyssenkrupp seine Prognose für das laufende Geschäftsjahr 2018/2019 angepasst. Die negativen Mengen-und Margeneffekte haben insbesondere Auswirkung auf die Geschäfte mit Auto-Komponenten und Werkstoffen. Das Bereinigte EBIT wird voraussichtlich bei rd. 0,8 Mrd € liegen (vorher: 1,1 bis 1,2 Mrd €; Vorjahr 1,4 Mrd €). Die Anpassung auf das Bereinigte EBIT spiegelt sich auch im Free Cashflow vor M&A wider. Hier rechnet der Konzern mit Mittelabflüssen von mehr als 1 Mrd € (vorher: im hohen 3-stelligen Millionen-Euro-Bereich negativ; Vorjahr: -134 Mio €). Beim Jahresüberschuss erwartet thyssenkrupp weiterhin einen negativen Wert (Vorjahr, vor Effekten aus Anpassung nachzuholender planmäßiger Abschreibungen in Höhe von 107 Mio €: 60 Mio €)

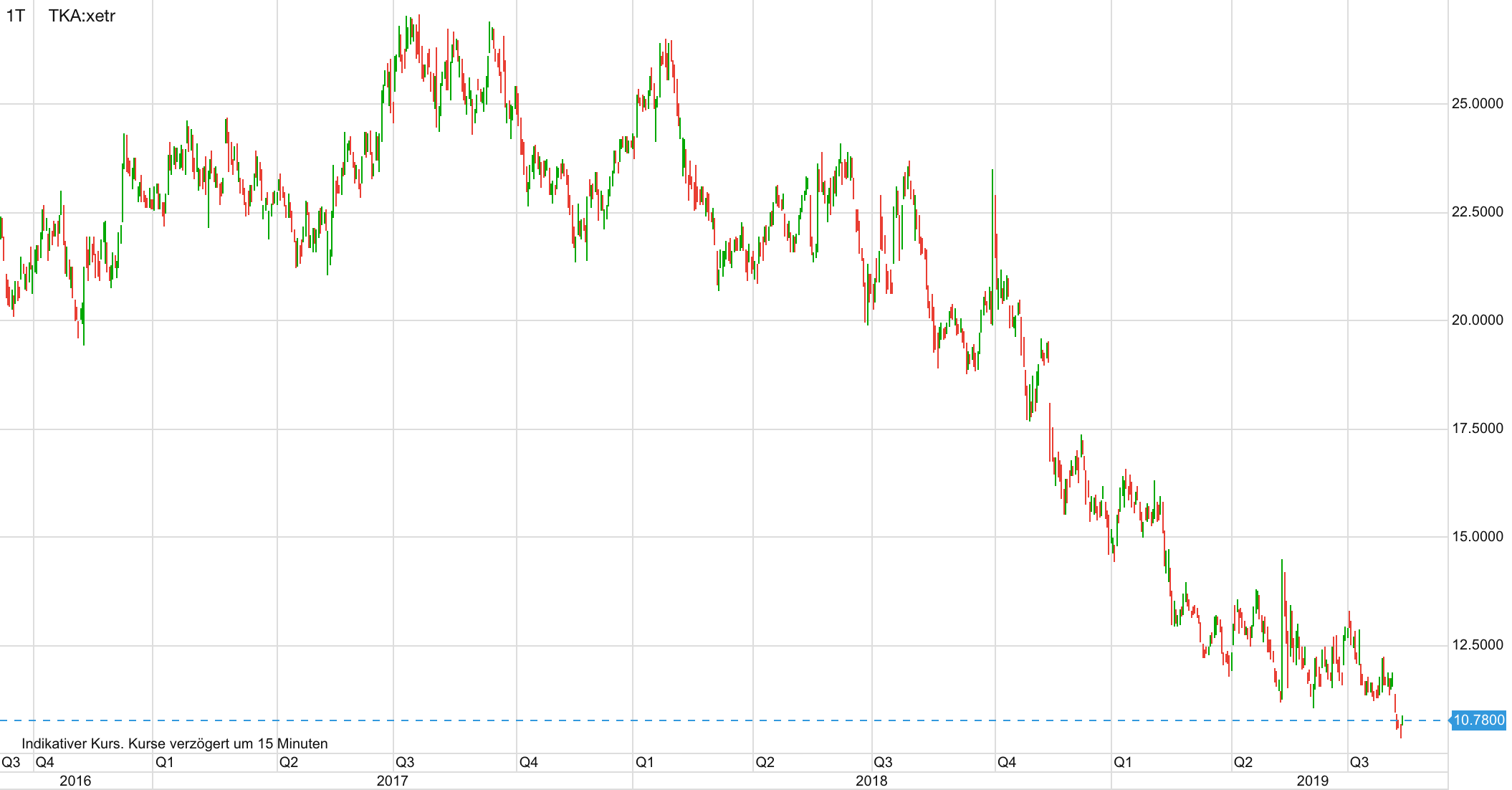

Und dann schaut man heute auf die Aktie. Bricht sie massiv ein? Nein, sie steigt gegenüber gestern Abend um 1,5%. Der Grund? Man schaue auf den Chartverlauf der Aktie seit 2016. Alleine seit letztem Sommer hat sich die Aktie halbiert. Auch jüngst ist die Aktie kräftig gefallen. Man hat also am Markt dank all der Umsatz- und Gewinnwarnungen anderer Unternehmen für Thyssenkrupp schon negative Anpassungen erwartet, und ist jetzt quasi erleichtert, dass es nicht noch schlimmer gekommen ist.

Die Thyssenkrupp-Zentrale. Foto: Tuxyso / Wikimedia Commons CC BY-SA 3.0

Kommentare lesen und schreiben, hier klicken

Alles nur noch völlig gaga…