Die „Akte“ Wirecard bleibt auf dem Tisch. Die Financial Times lässt nicht locker. Am 26. März berichteten wir über den Prüfbericht einer Kanzlei aus Singapur, wonach es offenbar keine wirklich schlimmen Fehltritte des Unternehmens in Singapur gegeben habe.

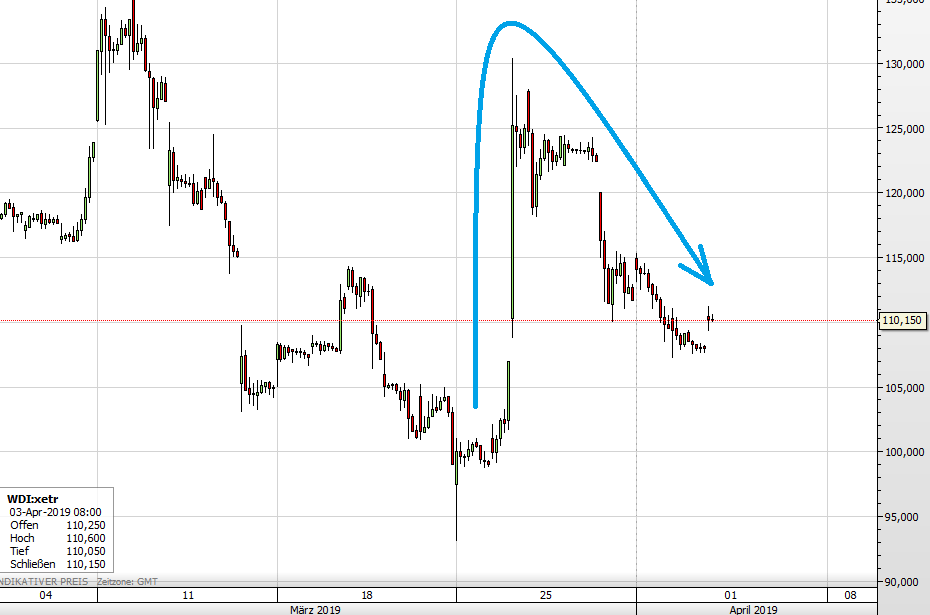

Damit hätte die Sache eigentlich beendet sein können. Zack, auf einen Schlag stieg die Wirecard-Aktie letzte Woche um 30%. Aber dann am 28. März legte die FT nach und sprach von angeblich dubiosen Vorgängen bei Partnerfirmen von Wirecard in Asien. Darauf hin sackte die Aktie wieder ab.

Und jetzt aktuell legt die FT erneut nach. Sie geht auf den Prüfbericht der Kanzlei ein, den das Unternehmen in Kurzform veröffentlicht hatte. Dazu sagt die FT, dass dieser Bericht ja gar kein richtiger Abschlussbericht einer Prüfung sei. Die Kanzlei selbst spreche lediglich von „updated findings“, also aktualisierten Ergebnissen. Es handele sich dabei lediglich um eine Zusammenfassung von Wirecard selbst, welche laut einem auch veröffentlichten Begleitschreiben der Kanzlei ohne zusätzliche Kommentare gegengezeichnet worden sei.

Interessant ist auch: Bei den drei großen Berichten der FT, welche die Wirecard-Aktie von 160 auf weit unter 100 Euro fallen ließen, hatte stets der FT-Autor Dan McCrum die Artikel verfasst. Aktuell hat ein anderer FT-Autor über Wirecard geschrieben. Aber die Richtung der FT bleibt klar, nämlich extrem kritisch gegenüber Wirecard. Das tut der Aktie auch aktuell nicht gut.

Am 26. März war die Aktie bis auf 130 Euro gestiegen. Bis gestern hatte sie wieder auf unter 108 Euro verloren. Aktuell wirkt sie leicht positiv mit 110 Euro. Hier ein Urteil zu fällen wie es mit der Aktie weitergeht, scheint fast unmöglich zu sein. Die Quartalszahlen präsentiert das Unternehmen am 25. April. Das könnte ein nächster wichtiger Tag für die Aktie sein. Werden in dem Bericht auch weitere Aussagen zu den Vorgängen in Asien getroffen?

Die Wirecard-Aktie seit dem 6. März.

Kommentare lesen und schreiben, hier klicken