Momentan ist ein seltenes Phänomen am US-Kapitalmarkt zu beobachten, das verschiedene Interpretationsmöglichkeiten zulässt: Die Zinsen für langlaufende Staatsanleihen liegen unter der Übernachtrefinanzierungsrate der Fed (Federal Funds Rate). Entweder, es kommt bereits im nächsten Frühjahr zu einer Rezession in den USA oder die US-Notenbank Fed hat schlicht die Kontrolle über die Zinsen verloren. Vielleicht ist es auch eine Mischung aus beidem.

Zinsen – Kapitalmarkt gegen Fed

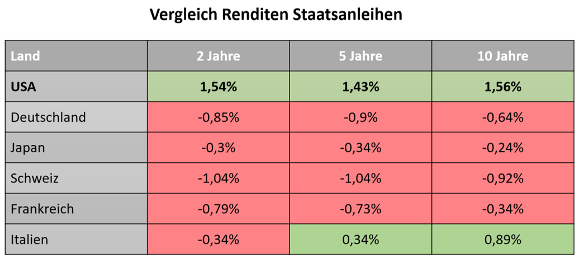

Der Leitzins der US Notenbank Fed liegt aktuell in einem Band von 2,00 bis 2,25 Prozent. Damit ist er der mit Abstand höchste der G7-Staaten.

Aber auch die Kapitalmarktrenditen liegen jenseits des Atlantiks deutlich über denen in Japan und Europa.

Die Konjunkturdaten in den USA zeigen zwar an Hand verschiedener Indikatoren eine Abschwächung der Wachstumsdynamik, aber eine Rezession á la Deutschland ist aus dem ökonomischen Datenkranz noch nicht herauszulesen.

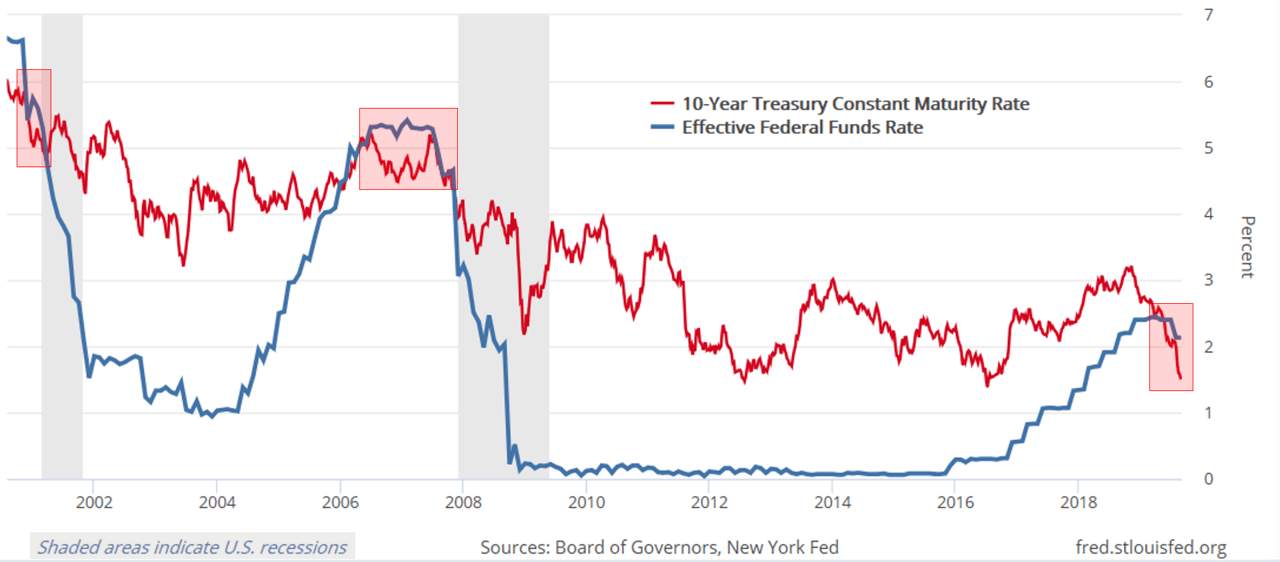

Ganz anders das Bild an den Rentenmärkten: Hier zeigt die Inversion der Zinsstrukturkurve ganz klar den Beginn einer Rezession im nächsten Frühjahr an. Die Renditen 10-jähriger US-Staatsanleihen notieren sogar unter dem US-Leitzins – und auf dem tiefsten Stand aller Zeiten.

US Leitzins (blau) gegen Rendite 10-jähriger US-Staatsanleihen (rot):

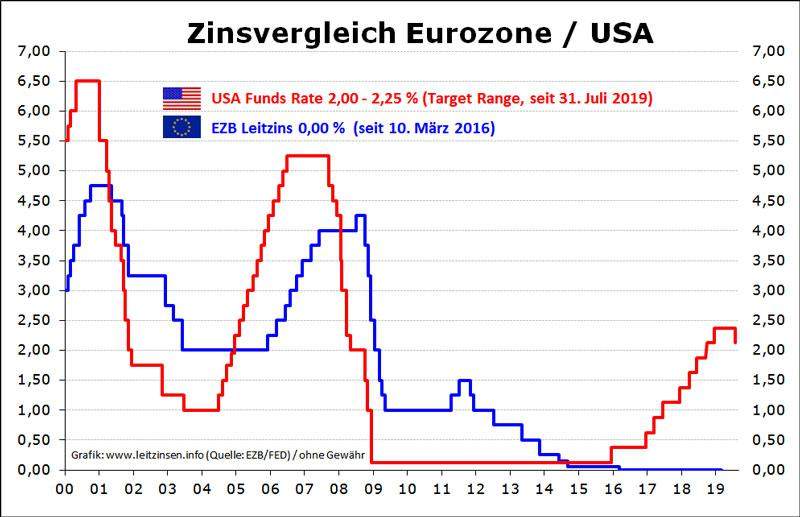

EZB versus Fed

Schaut man sich den Vergleich zwischen der Leitzinsentwicklung in der Eurozone ergänzend zu den Kapitalmarktrenditen in den USA an, wird klar, welche Kraft außer der Konjunkturerwartung der Anleihehändler noch eine Rolle spielt – die Zinsarbitrage: Investoren und Spekulanten leihen sich günstig Euro, tauschen diese in US-Dollar und fragen verstärkt höher rentierliche US-Anleihen nach, deren Kurse dadurch steigen und deren Zinsen (Renditen) allmählich absinkt.

Da sich bei dieser Spekulation auch der US-Dollar erhöhter Nachfrage durch das internationale Kapital erfreut, steigt auch noch der Wechselkurs der Zielwährung an. Problematisch wird es nur, wenn man die Buchgewinne realisieren möchte und viele andere Arbitrageure das dann zeitgleich auch tun möchten. Aber so weit ist es noch nicht, da der Zinsabstand aktuell noch zu attraktiv ist.

Leitzinsen USA (rot) vs. Leitzinsen Eurozone (blau):

Konjunktur mit zyklischer Phasenverschiebung

Wie aus der obigen Leitzins-Grafik ersichtlich, lief in den letzten zwei Jahrzehnten der US-Zinszyklus (zusammen mit dem US-Konjunkturzyklus) dem Europas stets voraus. Durch das massive Steuersenkungsprogramm der Trump-Administration in Höhe von 1,5 Billionen US-Dollar, das 2018 in Kraft trat, kam es jedoch zu einer Phasenverschiebung. Der amerikanische Konjunkturzyklus wurde in seiner ohnehin späten Phase nochmals durch diesen massiven Fiskalstimulus künstlich verlängert. Gleichwohl hat dieses Strohfeuer weder selbsttragende konjunkturelle Elemente entwickelt, noch sich selbst auf steuerlicher Basis refinanziert, weshalb eine kurzfristige Neuauflage im Wahlkampf nicht wahrscheinlich ist.

Die Opposition in den USA kontrolliert seit den Zwischenwahlen im November 2018 das Repräsentantenhaus und wird dem politischen Gegner Trump solch ein Fiskalfeuerwerk bis zum Wahltermin am 3. November 2020 mit Sicherheit nicht noch einmal zugestehen. Das gleiche gilt für wachstumsrelevante Infrastrukturprogramme. Die Verständigung über solche Programme ist in diesem Sommer zwischen den Kammern des Kongresses und dem Weißen Haus in einer sehr frühen Phase bereits gescheitert. Die Demokraten verknüpften die Forderung Trumps nach erneuten gigantischen Ausgabenprogrammen politisch geschickt mit signifikanten Steuererhöhungen für Besserverdienende und Reiche – eine Hürde, über die die Trump-Administration nicht springen kann.

Damit läuft der einzige Grund für die noch vorhandene relative Stärke der US-Konjunktur gegenüber anderen Teilen der Welt aus. Es ist daher anzunehmen, dass es auch beim Zinszyklus der USA lediglich zu einem zeitlichen Nachlauf kommt. Dass es, wie der Fed-Chef Jerome Powell und einige seiner Kollegen momentan noch behaupten, lediglich zu singulären Zinssenkungen zur Absicherung des Aufschwungs kommt, ist äußerst unwahrscheinlich.

Fazit

Die Amerikaner mögen es nicht gewohnt sein, aber in Sachen Zyklus bei Zinsen und Konjunktur gehen diesmal andere voran. Diese Tatsache kann die Fed noch eine Weile negieren, verhindern kann sie dies gleichwohl nicht. Die Kontrolle über die globale Zinsentwicklung haben längst die Zentralbanken Japans, Chinas und der Eurozone übernommen. Nicht, weil sie per se mächtiger sind, sondern weil sie den gigantischen Zins-Arbitrage-Hebel des Kapitalmarkts auf ihrer Seite haben. Damit bleibt es dabei: die Leitzinsen in den USA werden sich dem Zinsniveau von EZB & Co. anschließen und nicht umgekehrt.

Kommentare lesen und schreiben, hier klicken

„Die Amerikaner mögen es nicht gewohnt sein, aber in Sachen Zyklus bei Zinsen und Konjunktur gehen diesmal andere voran.“

Tja, und ich glaube schon,dass ich weiß, wer der „Andere“ ist…

Dieser „Andere“ muss abwarten, wie es denn so aussieht, mit GB-Dumpfbacken und den USA-Chaoten, unter Trump, welche freiwilligst Ihre Zinsen gesenkthaben, warum wohl… ?

Wegen dem „Anderen“.. ? ;)

Guter Artikel. Jetzt hat Trump also schon alle Trümpfe ausgespielt, leider die Steuersenkungen ein Jahr zu früh gemacht u.mit der Verlängerung des Aufschwungs auch noch den Dollar gestärkt,weil er die Zinssenkungen damit gegen die Restwelt verzögert hat. Ich habe schon mehrmals erwähnt,dass das Timing des Kurzfrist Denkers nicht stimmt.Viele Fussballstars drehen oft durch u.machen dumme Fouls wenn es schlecht läuft.Die Chinesen bestimmen das Timing u.werden den Narzisten zur Weissglut bringen.