Am Freitag bekamen Investoren einen Schrecken, nachdem schwache Konjunkturdaten, vor allem in Europa, auf eine Rezession hingedeutet haben. Aktien dies- und jenseits des Atlantiks rutschten ab, wodurch sich die jüngste Korrektur an den Aktienmärkten fortsetzte. Viele Aktienindizes verzeichneten die schwächste Woche seit Monaten. Der Deutsche Aktienindex schloss an jedem Tag in dieser Woche mit einem roten Vorzeichen, sodass daraus ein Wochenverlust von 3,3% resultierte. Auch an der Wall Street überwogen die Minuszeichen. Anleger nahmen Gewinne mit, nachdem die Rally an den US-Börsen sehr heiß gelaufen war. Angesichts der zuletzt schwachen Konjunkturdaten und der Sorge eines wirtschaftlichen Abschwungs schichteten Investoren zudem in sichere Häfen wie Anleihen um.

Gewinnmitnahmen an den Aktienmärkten

Wie Bloomberg berichtet, verzeichneten US-Aktien die schlechteste Woche seit März, da die Befürchtung zunahm, dass die Zentralbanken die Zinssätze erhöhen müssen, um die Inflation zu dämpfen. Anleihen erholten sich indessen aufgrund von Wetten, dass eine übermäßige Straffung der Geldpolitik zu einem starken wirtschaftlichen Abschwung führen wird.

Der marktbreite S&P 500 Index beendete die verkürzte Feiertagswoche mit einem Minus von 1,4 %, während der Nasdaq 100 um 1,3 % nachgab, da die Anleger bei den gut gelaufenen Technologie-Werten Gewinne mitnahmen. Die Highflyer der letzten Wochen wie Nvidia und Microsoft gehörten am Freitag zu den Verlierern.

Die Aktien-Rally des zweiten Quartals, die durch die Begeisterung für wachstumsorientierte Werte aus dem Bereich der künstlichen Intelligenz angeheizt wurde, stockt ein wenig angesichts der drohenden weiteren Zinserhöhungen und der Befürchtung, dass sich die aggressiven Maßnahmen der Zentralbanken noch nicht voll auf die Wirtschaft ausgewirkt haben.

Aktienmärkte: Ohne den KI-Hype sähe es anders aus

Ohne das KI-Narrativ wären die Aktienmärkte „viel wackliger“ gewesen, so Linda Duessel, Senior Equity Strategist bei Federated Hermes. Die Rally an den US-Börsen wurde von nur wenigen Aktien getragen – von einer gesunden Marktbreite kann hier keine Rede sein. „Unter der Oberfläche ist die durchschnittliche Aktie seit Jahresbeginn nur um ein paar Prozent gestiegen“, sagte sie gegenüber Bloomberg Television. „Daher haben es Portfoliomanager in diesem Jahr sehr schwer gehabt, den S&P zu schlagen“.

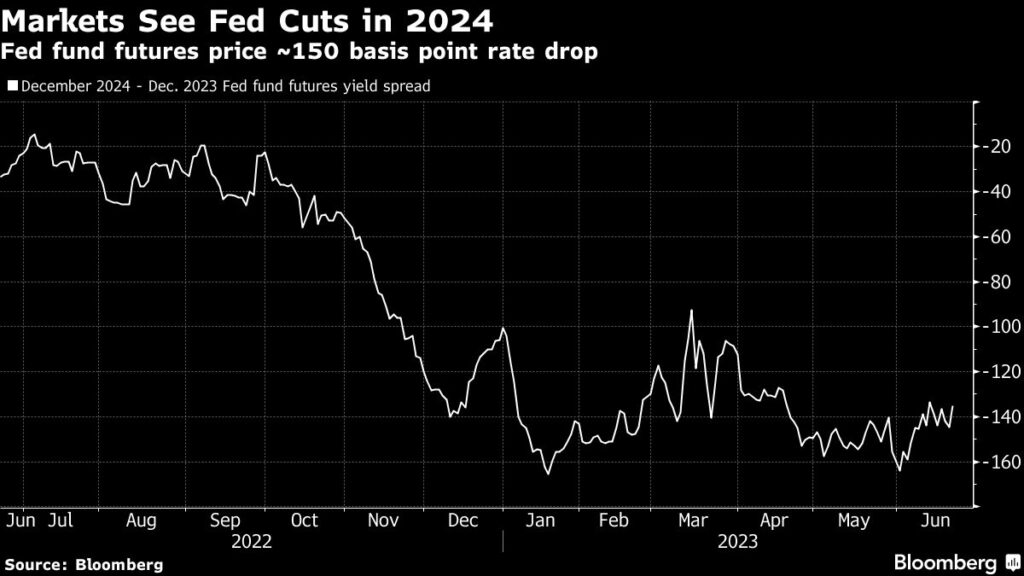

Der Vorsitzende der Federal Reserve, Jerome Powell, dämpfte diese Woche die Stimmung an den Aktienmärkten, als er sagte, dass die USA im Jahr 2023 möglicherweise ein oder zwei weitere Zinserhöhungen benötigen. Andere Fed-Mitglieder wiesen die Hoffnungen der Anleger auf eine Zinssenkung in diesem Jahr zurück: „Mit den Informationen, die ich heute habe, würde ich mich wohlfühlen, wenn wir genau dort bleiben, wo wir sind, und zwar für den Rest dieses Jahres und bis weit ins nächste Jahr hinein“, sagte der Präsident der Atlanta Fed, Raphael Bostic, am Freitag auf einer Veranstaltung.

In dieser Woche überraschten jedoch einige Notenbanken die Märkte mit weiteren Zinserhöhungen. Trotz der straffen Geldpolitik und den hohen Renditen auf Staatsanleihen ist die Performance der großen Tech-Aktien stark, da der KI-Boom derzeit im Vordergrund steht.

Rezessionssorgen in Europa

Die Wirtschaftsdaten aus Deutschland, Frankreich und der Eurozone schürten die Angst vor einem Abschwung in Europa und sorgte schließlich dafür, dass Anleger sichere Häfen wie Anleihen aufsuchten. Die Zinskurve in Deutschland ist inzwischen so stark invertiert wie zuletzt vor 31 Jahren, dies gilt als ein Signal für eine bevorstehende Rezession.

Finanzministerin Janet Yellen bemühte sich, die Besorgnis über eine Rezession in den USA zu dämpfen, räumte aber das Risiko ein und sagte, dass eine Verlangsamung der Konsumausgaben notwendig sei. Unterdessen fiel der US-Einkaufsmanagerindex für das verarbeitende Gewerbe im Juni von 48,4 auf 46,3 und damit auf den niedrigsten Stand seit Dezember.

„Die Weltwirtschaft ist zumindest in einem Punkt einheitlich: Das verarbeitende Gewerbe befindet sich nach wie vor in einer Rezession“, sagte Ian Lyngen von BMO Capital Markets.

„Dies auf die US-Geldpolitik zu übertragen, ist viel schwieriger als in Übersee“, schrieb er in einer Mitteilung an Kunden. „Wir glauben nicht, dass diese Daten unmittelbare Auswirkungen auf die Entscheidung des FOMC im Juli haben – der Fokus liegt vor allem auf dem US-Arbeitsmarktbericht (NFP) und den Verbraucherpreisen (CPI). Nichtsdestotrotz waren die Konjunkturdaten enttäuschend.“

Raus aus Aktien – rein in Anleihen

Die Renditen von US-Staatsanleihen fielen am Freitag teilweise um bis zu 10 Basispunkte. Der inverse Spread zwischen der zwei- und der zehnjährigen Anleihe weitete sich auf mehr als 1 % aus – eine derart starke Invertierung gilt als sicheres Rezessionssignal.

Scott Ladner, Chief Investment Officer bei Horizon Investments, sagte, dass die Anleihen-Rally durch „Wachstumsängste angesichts der gestern veröffentlichten schwachen europäischen Einkaufsmanagerindizes“ ausgelöst wurde. Er fügte hinzu, dass „eine Verschnaufpause an den Aktienmärkten überfällig war, nachdem Risikoanlagen wie Tech-Aktien in den letzten Wochen eine Wahnsinns-Rally hingelegt haben“.

Die Besorgnis über die Wirtschaftsaussichten spiegelte sich in den wöchentlichen Daten in einer Umschichtung in Anleihen und aus Aktien wider. Die Anleger zogen in der Woche bis Mittwoch 5 Milliarden Dollar aus globalen Aktienfonds ab und legten 5,4 Milliarden Dollar in Anleihen an.

Für US-Aktien besteht in den nächsten zwei Monaten eher ein Abwärts- als ein Aufwärtspotenzial, da Banken und Immobilienunternehmen „immer noch das Gefühl einer bevorstehenden Rezession vermitteln“, so der Vermerk der Strategen der Bank of America, die sich auf Daten von EPFR Global berufen.

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken