Die Apple-Quartalszahlen wurden soeben veröffentlicht. Hier die wichtigsten Kennzahlen.

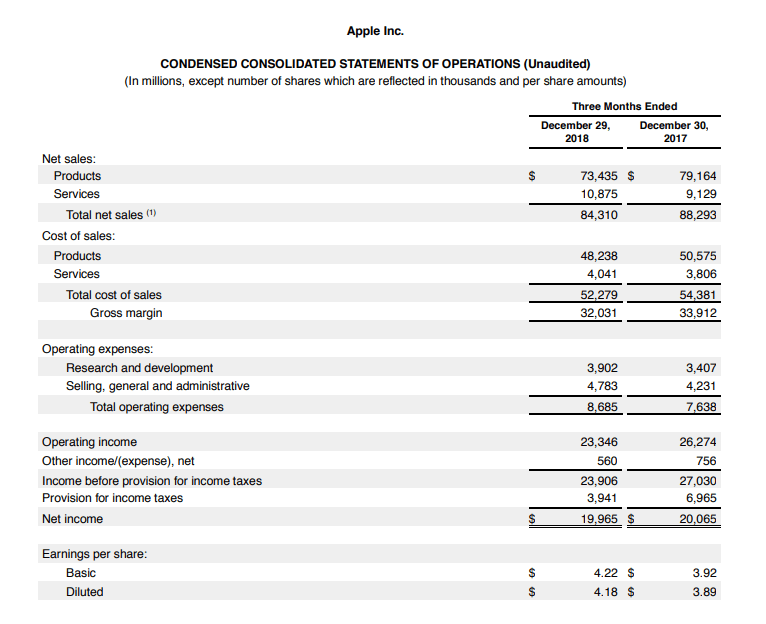

Der Umsatz liegt bei 84,3 Milliarden Dollar (Vorjahresquartal 88,29/erwartet 84).

Der Gewinn liegt bei 4,18 Dollar pro Aktie (Vorjahresquartal 3,89/erwartet 4,17).

Ab diesem Quartal veröffentlicht Apple keine Absatzzahlen mehr für seine Produkte.

Die Aktie notiert nachbörslich in einer ersten Reaktion mit +2,5%.

UPDATE 22:40 Uhr:

Trotz fehlender Absatzzahlen hat Apple aber den Dollar-Umsatz für alle verkauften iPhones veröffentlicht. Der liegt mit 51,93 Milliarden Dollar mehr als 10 Milliarden Dollar unter dem Vorjahresquartal. Das ist ein heftigr Rückgang.

Gesamt-Marge wie erwartet 38%.

Apple veröffentlicht zum ersten Mal Marge für das Service-Geschäft. Bombastisch mit 62,8%. Wird dies das neue Zugpferd der Firma? (Apple Music, iTunes etc) Der Umsatz steigt um 28% auf 10,9 Milliarden Dollar.

Der Umsatz in China ist im Jahresvergleich um 27% rückläufig.

Cash-Berg ist um 3% auf 245 Milliarden Dollar gestiegen.

Der Ausblick für das laufende Quartal im Wortlaut (wichtig ist hier, dass der Umsatz vor einem Jahr bei 61 Milliarden Dollar lag):

revenue between $55 billion and $59 billion

gross margin between 37 percent and 38 percent

operating expenses between $8.5 billion and $8.6 billion

other income/(expense) of $300 million

tax rate of approximately 17 percent

Auch wenn die iPhones enttäuschen, so kann man die Gesamtlage von Apple auch anders sehen. Die Argumente von Tim Cook sind nachvollziehbar. Hier im Wortlaut:

“While it was disappointing to miss our revenue guidance, we manage Apple for the long term, and this quarter’s results demonstrate that the underlying strength of our business runs deep and wide,” said Tim Cook, Apple’s CEO. “Our active installed base of devices reached an all-time high of 1.4 billion in the first quarter, growing in each of our geographic segments. That’s a great testament to the satisfaction and loyalty of our customers, and it’s driving our Services business to new records thanks to our large and fast-growing ecosystem.”

“We generated very strong operating cash flow of $26.7 billion during the December quarter and set an all-time EPS record of $4.18,” said Luca Maestri, Apple’s CFO. “We returned over $13 billion to our investors during the quarter through dividends and share repurchases. Our net cash balance was $130 billion at the end of the quarter, and we continue to target a net cash neutral position over time.”

iPhone. Gregory Varnum CC BY-SA 4.0 – Ausschnitt aus Originalfoto

Kommentare lesen und schreiben, hier klicken

Am Beispiel von Apple sieht man sehr deutlich den verzerrten Fokus der Wallstreet auf die EPS, die nur gestiegen sind wegen exorbitanter Aktienrückkäufe. Die betriebswirtschaftlich relevante Kennzahl Net Income ist genau so rückläufig wie der Umsatz (Gewinn und Umsatz bei Apple fallen). Die Produktumsätze sind zudem um ein vielfaches mehr rückläufig als die Serviceumsätze steigen. Aber alles ganz toll bei Apple!

That’s a great testament to the satisfaction and loyalty of our customers, and it’s driving our Services business to new records thanks to our large and fast-growing ecosystem.

Ökosystem? Zufriedenheit und Loyalität?

Oder einfach Abhängigkeit, Hilflosigkeit und Monopolstellung? Wir werden sehen!

Anbei eine augenzwinkernde und sehenswerte Dokumentation zur Basis und Entstehung der sensationellen FAANG-Konzerne:

https://www.nationalgeographic.com/tv/valley-of-the-boom/

„Trotz fehlender Absatzzahlen hat Apple aber den Dollar-Umsatz für alle verkauften iPhones veröffentlicht. Der liegt mit 51,93 Milliarden Dollar mehr als 10 Milliarden Dollar unter dem Vorjahresquartal.“

Wenn man bedenkt, dass die IPhones teurer wurden, der Umsatz aber so heftig fiel, ist vollkommen klar, warum keine Verkaufszahlen mehr genannt werden. Die waren wohl miserabel!

Abhaken!

Nach 5x iPhone und iPad: NIX MEHR!