Das wäre ein vergleichbarer Schock wie vor Kurzem in den USA, als General Electric als Aktie aus dem Dow Jones 30-Index gestrichen wurde. Anfang September wird die Deutsche Börse routinemäßig über eine eventuelle Neubesetzung des Dax entscheiden. Wie man in seinen Regularien (ab Seite 23) selbst schreibt, findet dieser Prozess „rein quantitativ und vollständig automatisiert“ statt. Das bedeutet: Die nackten Zahlen und nicht menschliche Emotionen entscheiden, ob ein Wert im Dax bleibt oder nicht.

Das mögliche Opfer heißt Commerzbank. Die Aktie ist seit Einführung des Dax vor 30 Jahren im Index gelistet. Für die Aktie wäre das ein nachhaltiger Schlag. Nicht nur, dass auf Dax-Werte fokussierte Fonds umschichten müssten – vor allem für das Image der Bank wäre das verheerend. Zwei Kriterien gibt es. Um im Dax zu bleiben, muss die Commerzbank-Aktie vom Wert des Unternehmens her zu den 30 größten börsennotierten Firmen in Deutschland gehören. Genauer gesagt geht es um die „Free Float-Marktkapitalisierung“ (nicht von Großaktionären gehaltene Aktien). Es wird ein volumengewichteter Durchschnittspreis über 20 Handelstage errechnet.

Und zweitens betrachtet man den Orderbuchumsatz in der Aktie. Er wird als Summe der täglichen Umsätze der Aktie über einen Zeitraum von 12 Monaten errechnet. Auch er muss natürlich zu den 30 größten gehören. Jetzt kann es passieren, dass der eine Wert zu den 30 größten gehört, und der andere nicht. Auch kann es passieren, dass ein Nachrücker aus dem MDax oder TecDax ebenfalls nur eines der beiden Dax-Kriterien erfüllt. Dann entscheidet man quasi, wer letztlich in Kombination beider Kriterien eher für den Dax in Frage kommt.

Und da wackelt die Commerzbank-Aktie momentan gewaltig. Gemäß Liste der Deutschen Börse ist man in Sachen Free Float-Börsenwert nur noch Nummer 34. Die Aktie des TecDax-Werts „Wirecard“ liegt hier schon auf Platz 24. Beim Orderbuchumsatz belegt Wirecard laut FAZ schon Platz 25 (im Mai noch Platz 28). Um den Sprung in den Dax endgültig zu schaffen, muss Wirecard bis Ende August weiterhin zu den besten 25 Werten zählen. Diesen Mechanismus hat die Deutsche Börse noch zusätzlich eingeführt, damit Werte nicht alle paar Monate ständig aus dem Dax auf- und absteigen. Das macht Sinn, gerade bei volatilen Märkten.

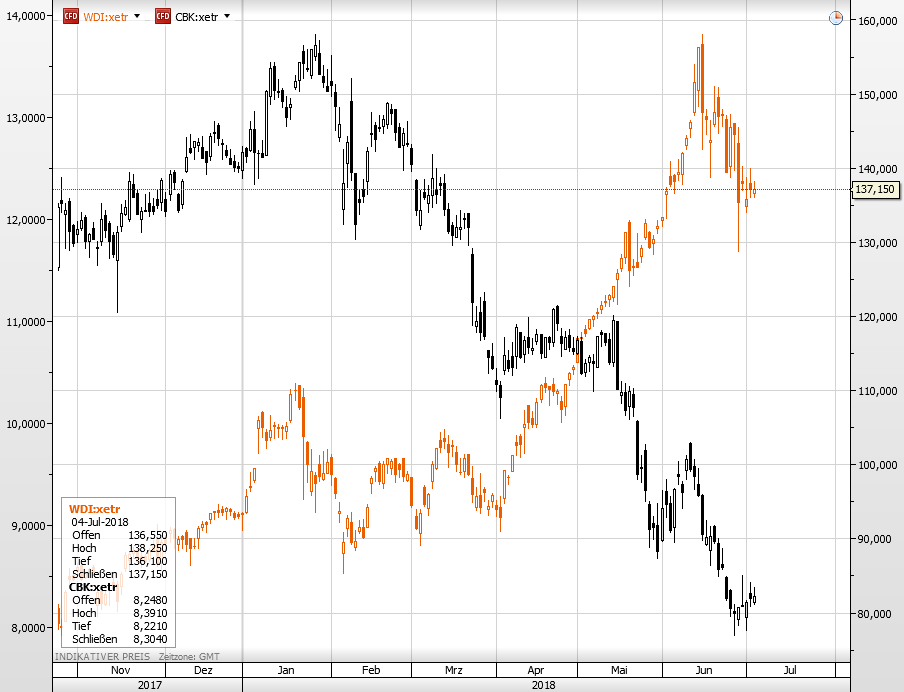

Seit November 2017 wird in diesem Chart der Kursverlauf verglichen von der Commerzbank (schwarz) vs Wirecard (orange). Was für unterschiedliche Entwicklungen!

Kommentare lesen und schreiben, hier klicken