Können die jüngsten Maßnahmen der EZB den wirtschaftlichen Abschwung in der Eurozone und den Niedergang des Euro-Bankensystems aufhalten? Derartige Überlegungen spielten bei der gestrigen Ratssitzung vielleicht gar keine Rolle – ansonsten hätte man es nicht bei einem nutzlosen Showeffekt belassen. Doch was war dann der Sinn der Übung? Nur die Märkte beruhigen?

EZB – schon wieder an der falschen Schraube gedreht

Wie nutzlos die nochmalige Absenkung des Einlagenzinses um symbolische 0,1 Prozent ist, hatte ich zwei Tage vor der jüngsten Zinssitzung der EZB in einem kurzen Artikel ausgeführt.

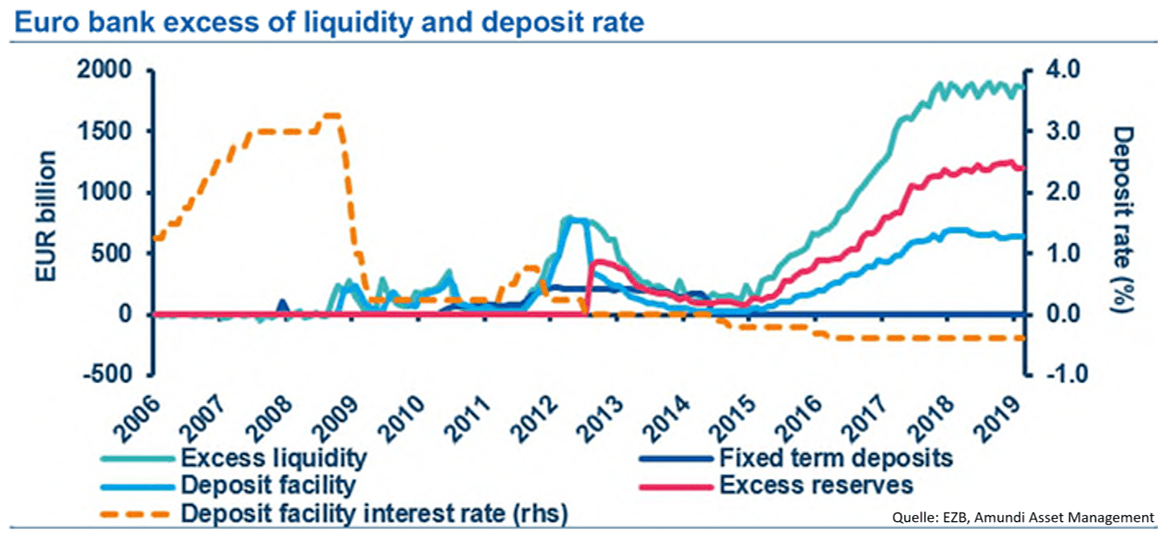

Was gestern beschlossen wurde, nützt realwirtschaftlich niemandem und hat die Finanzmärkte nur wenige Minuten in Verzückung versetzt. Die Banken werden nicht mehr Geld verleihen und müssen sich stattdessen, ebenso wie die Sparer, auf höhere Kosten für die Geldhaltung einstellen. Im unteren Chart ist der Einlagenzins als gelbe gestrichelte Linie dargestellt (ohne die letzte Absenkung). Ebenfalls dargestellt sind die gesamten Überschussreserven, die die Banken des Eurosystems bei der EZB parken (grüne Linie).

Aktuell haben die Banken bei der EZB Reserven in Höhe von ca. 1,8 Billionen Euro an ungenutzter Liquidität angelegt. Das hat sie bisher 7 Mrd. Euro pro Jahr gekostet. Mit der jüngsten Absenkung des Einlagensatzes steigen diese Kosten auf 9 Mrd. Euro jährlich. Der volkswirtschaftliche Nutzen dieser Maßnahme ist gleich null, da der Plan, die Banken durch die negative Verzinsung ihrer ungenutzten Mittel zu höherer Kreditvergabe zu zwingen, schon seit 2014 nicht funktioniert hat, wie in der Grafik deutlich sichtbar ist. Im Gegenteil haben die Banken ihre Reserven mit zunehmendem Negativzins sogar noch weiter aufgestockt.

Der Grund dafür sind verschärfte regulatorische Anforderungen und das Misstrauen der Banken untereinander. Normalerweise leihen Banken mit hohem Einlagengeschäft anderen Banken mit hohem Ausleihgeschäft ihre Überschussliquidität zur Kreditvergabe. Seit dem Niedergang des europäischen Bankensystems ist dieser Prozess nahezu zum Stillstand gekommen und die EZB allein stellt den bedürftigen Kreditinstituten Liquidität über sogenannte TLTROs (Targeted Longer-term Refinancing Operations) zur Verfügung. „Targeted“ bedeutet in diesem Zusammenhang, dass es diese Liquidität nur unter der Bedingung und zu extrem niedrigen Zinsen von der EZB gibt, wenn die Banken sie tatsächlich zur Kreditvergabe nutzen. Erst im März dieses Jahres sah sich die EZB zur Ankündigung einer neuen Runde dieser Art der Bankenrefinanzierung gezwungen: vom 1. September bis März 2021 können die Eurobanken davon Gebrauch machen.

Ohne die EZB wäre das Kreditgeschäft in Europa bereits kollabiert. Das beantwortet vielleicht auch die Frage vieler deutscher Politiker und Medien, warum die EZB überhaupt noch Notfallpolitik macht? Weil der Notfall Dauerrealität ist!

Quantitative Lockerung bis in die Unendlichkeit?

Die zweite Maßnahme der EZB könnte da schon mehr bringen, allerdings nur im Zusammenspiel mit aktiver Konjunkturpolitik und dreister Trickserei.

Die EZB will ab 1. November für 20 Mrd. Euro monatlich Staatsanleihen von EU-Mitgliedern über ihre Strohmänner bei den Banken kaufen. Diese sogenannte quantitative Lockerung (Engl.: Quantitative Easing = QE) soll bis zur nächsten Zinsanhebung vorgenommen werden. Wann und ob eine Zinsanhebung der EZB kommt, steht jedoch in den Sternen. Also läuft das neue QE-Programm bis auf Weiteres.

Da die europäischen Zentralbanker vom Frankfurter Mainufer aus maximal ein Drittel der ausstehenden Staatsanleihen eines Laufzeitbereichs erwerben dürfen, ist das Programm de facto zunächst auf ca. drei Quartale beschränkt, weil dann diese Obergrenze erreicht wäre. Ob diese Beschränkung in Zukunft aufgehoben wird, ist unwahrscheinlich, da der Widerstand der Vertreter Nordeuropas im EZB-Rat gegen die aktuellen Maßnahmen schon ungewöhnlich groß war.

Viel ausrichten kann man mit den ca. 180 Mrd. Euro Anleihekäufe zunächst nicht. Das BIP der Eurozone wird 2019 ca. 16.000 Mrd. Euro betragen, die EZB Bilanz ist bereits auf 4.700 Mrd. aufgeblasen, die Zinsen sind historisch niedrig und in vielen Laufzeiten, selbst für Staatsanleihen Italiens, sogar bereits negativ. Die Konjunktur befindet sich dennoch im Abschwung.

Doch mit etwas Kreativität könnten die Fiskalpolitiker aus den 180 Mrd. Euro deutlich mehr frisch gedrucktes Geld aus der EZB herausziehen: Viele Finanzminister gehen mit der Überlegung der Emission superlanger Laufzeiten schon in die richtige Richtung. Theoretisch könnte man mit immer längeren Laufzeiten die 1/3-Regelung pro Laufzeitvolumen aushebeln.

Mario Draghi hat daher auch direkt in der Pressekonferenz den Ball an die Fiskalpolitiker der Nationalstaaten Europas weitergespielt. Die sollen kräftig neue Schulden machen.

Dies wird auch nötig sein, denn allein die automatischen konjunkturpolitischen Stabilisatoren werden im jetzigen Abschwung Milliarden kosten (steigende Sozialversicherungsleistungen). Aktive Konjunkturpolitik steht ja nach Aussagen der Bundesregierung kurzfristig noch gar nicht auf der Agenda, schließlich sei die Krise ja noch nicht da. Was für ein Glück!

Fazit

Bei der geballten Kompetenz der in der EZB beschäftigten Ökonomen kann man davon ausgehen, dass auch die Geldpolitiker um die kurzfristige Wirkungslosigkeit ihrer jetzt beschlossenen Maßnahmen in Bezug auf die Stabilisierung der Konjunktur wissen. Eine mögliche Erklärung könnte sein, dass Mario Draghi seiner Nachfolgerin Christine Lagarde durch den QE-Neustart und die Zementierung der Negativzinsen das Feld bereiten wollte für die zukünftige geldpolitische Ausrichtung der EZB. Wohl nicht ganz selbstlos. Wahrscheinlich wollte er im Interesse seines völlig überschuldeten Heimatlands sicherstellen, dass die Weichen auch in Zukunft für die Tragfähigkeit der exorbitanten italienischen Staatsschulden in Höhe von über 130 Prozent des BIP richtig gestellt sind. Aber das ist nur eine Vermutung.

Kommentare lesen und schreiben, hier klicken