Die globale Konjunktur schwächelt deutlich. Senken die großen Notenbanken wie Fed, BoE oder EZB jetzt ihre Leitzinsen? Das ist gut möglich. Australien hat heute früh den Anfang gemacht. Aktuell besprechen wir dieses Thema intensiv (siehe beispielsweise hier). Heute ab 15:45 Uhr hält Fed-Chef Powell eine Rede, und die Märkte erwarten durchaus, dass er sich zu Zinssenkungen äußert.

Wenn die Konjunktur sich nun weiter abschwächt, ist die logische Folge welche? Ja, die Notenbanken senken die Zinsen. Und aus EZB-Sicht muss es dann offiziell heißen: Liebe Leute, bei einer Rezession oder einer nun bevorstehenden längeren Schwächephase der Konjunktur können wir die Inflation nicht auf unser Ziel von 2,0% bekommen (heute erst runtergefallen von 1,7% auf 1,2%). Nur was will die EZB am Leitzins machen? Aber schauen wir erstmal kurz über den Teich.

Die Fed hat einen Puffer für Zinssenkungen

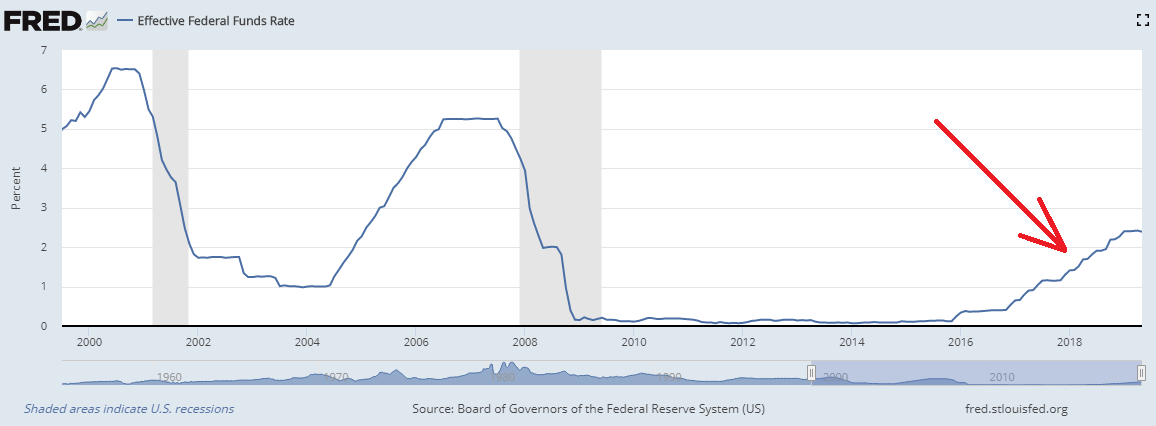

Die Fed hat sich nach der Finanzkrise, als die Konjunktur jahrelang auf Hochtouren brummte, einen Puffer aufgebaut. Gut, sie lag in der Konjunkturkurve vor Europa. Daher konnte man auch früher den Leitzins wieder anheben. Im folgenden Chart sieht man die Fed Funds Rate seit 1999. Ab Ende 2015 begann der Anstieg bei 0,12%, immer in kleinen Schritten, bis heute auf 2,39%.

Grafik: St. Louis Fed

Die EZB hat keinen Puffer

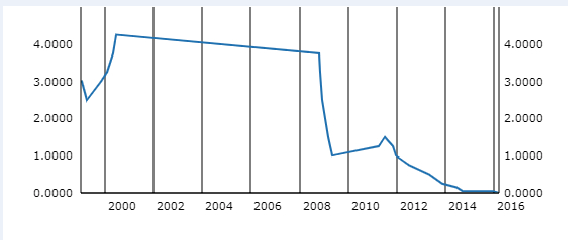

Tja, und die EZB? Schauen wir auf den folgenden Chart, wo man den Leitzins seit dem Arbeitsbeginn der EZB im Jahr 1999 sehen kann. Bis 2014 ging es runter auf genau 0,05%, und ab 2016 dann exakt auf 0,00%. De facto hat die Eurozone nun schon seit fünf Jahren Nullzinsen. Und obwohl auch die Eurozone seit Jahren eine brummende Konjunktur hat, musste man hier ja unbedingt weiter die Konjunktur befeuern (oder es zumindest versuchen). Und nun? Der Abschwung startet, die Industriedaten sind jetzt schon übel. Will man den Leitzins dick ins Minus senken als „weiteren Stimulus“, wenn die Fed ihren Leitzins von 2,39% vielleicht auf 1% oder 0,5% senkt?

Und den Banken-Einlagensatz vielleicht auch nochmal tiefer in den Keller, von -0,40% auf -1%? Oder -2%? Damit die Banken gezwungen sind auch noch dem letzten Zombi-Unternehmen Geld hinterher zu werfen, damit man sich dem Strafzins der EZB entzieht? Das ist ein echtes Problem, dem die EZB nun entgegen steuert. Es ist aber selbst verschuldet, weil man einfach keine Zinswende einläuten wollte in den letzten ein, zwei Jahren. Die Inflationsdaten in der Eurozone waren „einfach noch nicht gut genug“, um die Aussagen der EZB mal sinngemäß kurz zusammenzufassen. Wir alle wissen es. Der EZB geht es darum die Konjunktur zu stützen und Südländer in der Eurozone weiterhin mit billigem Geld versorgen zu können (Staatsanleihen fast ohne Zinslast ausgeben). Aber wie gesagt, nun steht die EZB vor einem Problem. Sie kann eigentlich nur hoffen, dass der Konjunkturabschwung nicht all zu schlimm ausfällt.

Grafik: Europäische Zentralbank

Ein echtes Problem für die EZB. Grafik: DonkeyHotey – Planet of the Euros – Cartoon CC BY 2.0

Kommentare lesen und schreiben, hier klicken

Das ist das Kernproblem an der ganzen Sache! Nahezu alle wichtigen Zentralbanken -mit Ausnahme der Fed, vielleicht noch der BoE- haben keinerlei Spielraum auf der Zinsseite um in einer Rezession reagieren zu können, es sei denn man geht noch viel weiter in den negativen Bereich hier zu sehen an der SNB. Somit bleibt nur die Möglichkeit über neue Langfristtender (EZB) oder der Quantitativen Lockerung zu versuchen etwas zu bewirken, was aber höchstwahrscheinlich wesentlich höhere Einsätze (100 Mrd +) verlangt als bisher, von der Wirkung mal ganz abgesehen.

Letztendlich sind viele Zentralbanken Gefangene ihrer eignen Politik, und weil man nicht schnell und konsequent genug aus der expansiven Geldpolitik ausgestiegen ist. In einem rezessiven Szenario haben sie somit keinerlei Handlungsspielraum mehr, was sich aber offiziell natürlich niemand eingestehen will. Man muss ja den Schein aufrecht erhalten man könnte noch etwas tun.