Vor einem Monat wurde Bilanz gezogen über die starken Gewinne bei S&P 500, Nasdaq und anderen Indizes im ersten Halbjahr 2023. Eine Periode, die so ganz anders abgelaufen ist, als es sich Big Money in den USA vorgestellt hatte. Statt einer Korrektur in Richtung 3200 Punkte stieg der Weltleitindex um 15,91 Prozent, der Techindex Nasdaq 100 gleich um fast 40 Prozent.

Neben der Euphorie um KI, war es vor allem die grottenschlechten Stimmung unter den großen Anlegern, wie sie selbst „alte Hasen“ in ihrem Investorenleben selten gesehen hatten (Dr. Jens Ehrhardt). Man ging fest von einer Rezession in den USA aus, der am besten prognostizierten aller Zeiten, aber das Bruttoinlandsprodukt in den USA war in beiden Quartalen des Jahres um über zwei Prozent gewachsen.

FOMO trieb viele aktive Fondsmanager in den Markt, auch im Juli ging es noch einmal deutlich nach oben. Die Stimmung der Investoren ist umgeschlagen, man agiert nun in einer Art „Goldilocks-Szenario“, nach dem Zinsgipfel sollen sich die Unternehmensgewinne wieder stabilisieren. Doch welche Gefahren sich aus dieser neuen psychologischen Stimmungslage ergeben könnten, soll hier kurz angerissen werden.

S&P 500: Seit dem Oktobertief 1100 Punkte nach oben

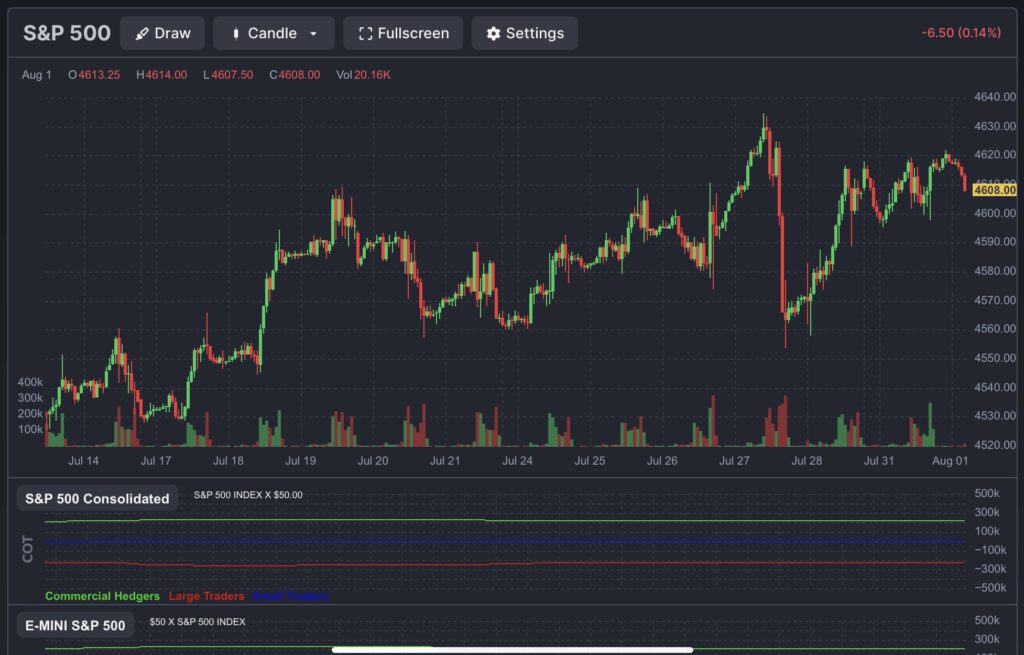

Es scheint unaufhörlich nach oben zu gehen, mit dem billionenschweren S&P 500. Im Juli schon wieder ein Plus von 3,11 Prozent, nachdem es schon im Juni um 6,47 Prozent aufwärts gegangen war. Hier der Future auf den S&P, der die große Rallye seit dem 12. Oktober 2022 veranschaulicht:

Jedoch gab es zu Beginn des Jahres noch Kursschwankungen und auch Phasen, in denen es mit dem Index nur langsam voran ging. Aber seit sich das Mantra eines Soft Landings der US-Konjunktur in den Köpfen der Investoren breitgemacht hat, geht es praktisch ohne echte Korrektur nach oben.

Der S&P 500 hat bereits seit zwei Monaten keinen einzigen Rückgang von einem Prozent oder mehr erlebt, mit dem Juli ging außerdem der fünfte Monat in Folge mit steigenden Notierungen zu Ende.

Es ist aber nicht mehr nur eine Rallye der Magnificent Seven, der Anstieg verteilt sich auf weitere Titel, wie in diesem Tweet von Thomas Callum erkennbar. Am stärksten war die monatliche Bewegung beim Nebenwerteindex Russell 2000:

Die großen Anleger, aber auch die Privaten, rechnen für das zweite Halbjahr mit einem Soft Landing, einer weiter nachgebenden Inflation, einem etwas entspannten aber weiter stabilen Arbeitsmarkt, sich stabilisierenden Unternehmensgewinnen sowie einer Expansion der Bewertungen der Nicht-Techaktien (KGVs).

Das sind die Stützpfeiler eine Rally, bei denen es keine Brüche geben darf – priced for perfection.

Etwas scheint der Schwung nach oben aber schon abzuebben, wie der kürzere Chart des Futures auf den S&P 500 zeigt (Stand Vormittag 1.August):

In der meist gehassten Rallye sind nun sehr Viele mit von der Party

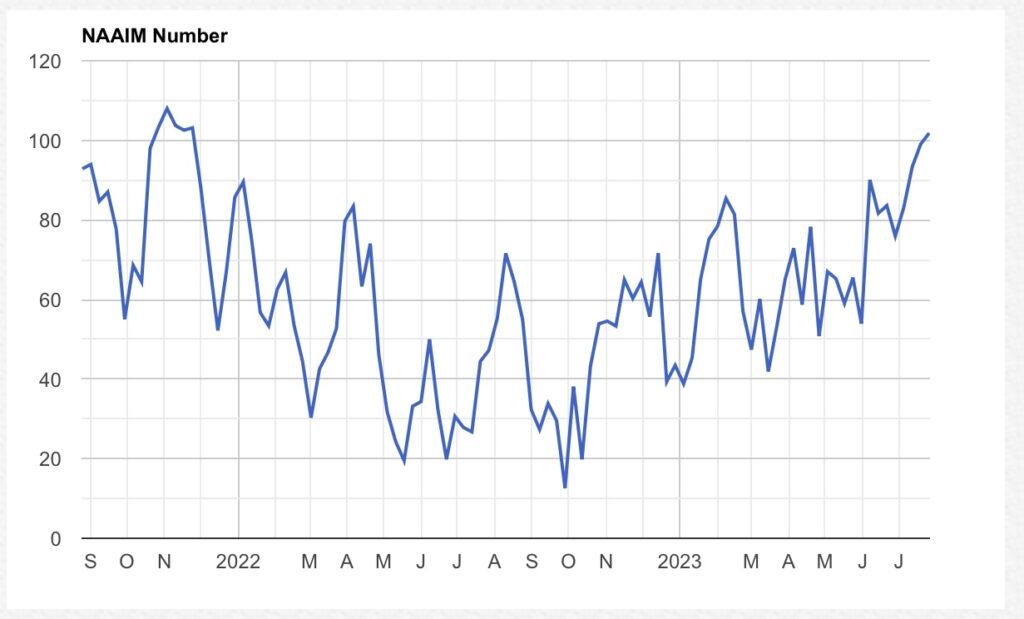

Anders als in den vergangenen Monaten sind die Großen wieder mit von der Partie, die Investitionsquote ist bereits über die 100 Prozent (inklusive Derivate) gestiegen:

Das Sentiment nach AAII (American Association of Individual Investors) sah den große Schwenk von Pessimismus zu Optimismus schon ab Anfang Juni. Das bullische Lage hatte schon die 50 Prozent-Marke überschritten.

Und der Fear&Greed Index mäandriert auch schon seit Wochen um die Marke von 80 Punkten, die im Bereich der extremen Gier (ab 75 Zähler) angesiedelt ist.

Fazit

Was für ein „erzwungener“ Umschwung! Während man im ersten Halbjahr bei Big Money auf der Rezessionsseite stand, sind anscheinend jetzt fast alle auf das Soft Landing-Szenario umgeschwenkt. Es könnte ein wenig voreilig gewesen sein, denn auf das völlige Versagen von so treffsicheren Rezessions-Indikatoren wie inversen Zinskursen oder den ganz schwachen Frühinidikatoren LEI zu setzen, könnte zu einigen heftigen Anpassungen führen.

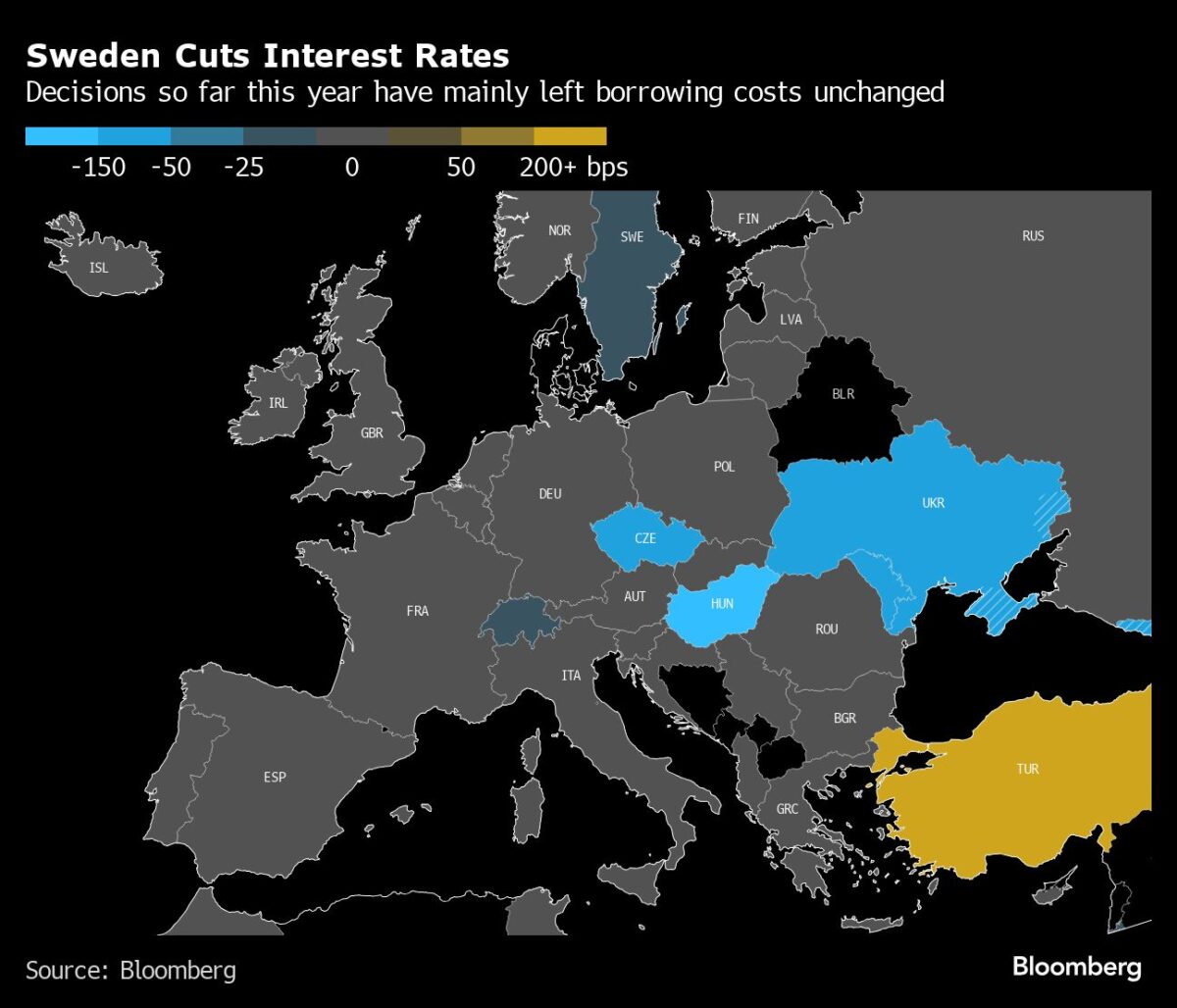

Wie schon im Wochenendartikel dargestellt: Zinsen brauchen Zeit, die großen Zinsschritte der Federal Reserve mit dreimal 75 Basispunkten, erfolgten erst im Zeitraum zwischen Juli und November 2022.

Die wochenlange Phase ohne größere Korrekturen im S&P 500 und den anderen US-Indizes macht Anleger leichtsinnig, die im Frühjahr so oft zu den so genannten Short Squeezes (Eindeckungen von Puts und Leerverkäufen) führende Absicherungsquote ist weitgehend verschwunden, das Sicherheitsnetz fehlt.

Auch wenn die USA tatsächlich nur mit einer schwachen Rezession davon kommen könnten, heißt das aus meiner Sicht: In den nächsten Wochen könnte der Pain Trade erst einmal nach unten gerichtet sein, in fallende Notierungen hinein und nicht wie im Frühjahr in steigende Märkte.

Wäre auch nicht ungewöhnlich für die Phase im August oder September.

Kommentare lesen und schreiben, hier klicken