FMW-Redaktion

Das deutsch-südafrikanische Einzelhandelsunternehmen Steinhoff ist zum Beispiel Mutter der Marke Poco, was dem deutschen Konsumenten schon eher etwas sagen dürfte. Das Unternehmen mit gestern noch gut 5 Milliarden Euro Börsenwert gab jüngst offiziell bekannt, dass man Anleger davor warne, bei Investments in die Aktie vorsichtig zu agieren (was für ein Hinweis…). Denn es gäbe offensichtlich Unregelmäßigkeiten in der Bilanz, womöglich auch in den Vorjahren. Das werde gerade durch externe Prüfer untersucht. Der Chef ist schon zurückgetreten. Auch die bisher geplante Bilanzvorlage wurde verschoben. Wenn man das liest, kann man durchaus das Schlimmste befürchten.

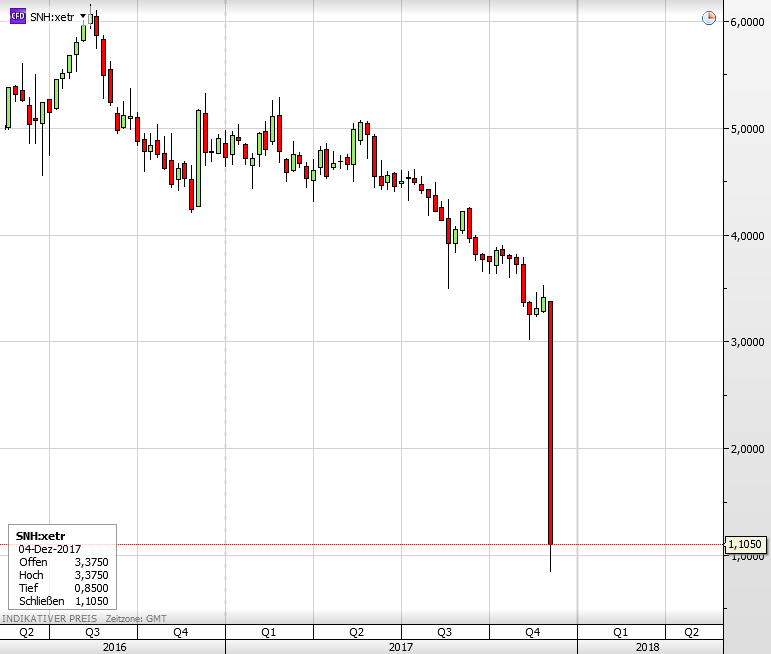

Aktuell gibt es Meldungen, dass es Interesse von Investoren gebe nicht zum Kerngeschäft gehörende Geschäftsteile zu kaufen, was mit weiteren Refinanzierungen bis zu 2 Milliarden Euro einbringen könnte (offenbar noch keine sicheren Erkenntnisse). Wenn man solche Summen auf die Schnelle einwerben muss, ist hier in der Tat das Schlimmste zu befürchten. Die Aktie brach dementsprechend gestern ein von 3 Euro auf 1,10 Euro zum Schluss. Der heutige Handel könnte turbulent weitergehen – zum Handelsauftakt verliert die Aktie weitere 34%!

Die Steinhoff-Aktie seit Mitte 2016 bis gestern Abend..

Aber nicht nur die Aktie bricht massiv ein. Auch bei den Anleihen des Unternehmens sieht es nicht besser aus. Beispielsweise wäre da eine Anleihe von Steinhoff, die von Ratingagenturen als hochwertig einstuft wurde (Investment Grade). Sie läuft bis zum Jahr 2025, und notierte am letztem Freitag noch mit einem Kurswert von 90% des Rückzahlungswerts (Anleihekurse notieren immer in Prozentpunkten). Und aktuell? Da liegt der Kurswert nur noch bei 59%. Und jetzt wird es interessant. Die EZB hatte im Rahmen ihres Anleihekaufprogramms auch massiv Unternehmensanleihen aufgekauft – breit gestreut, und natürlich nur die „hochwertigen“ Anleihen, bei denen man sich ausschließlich auf die Ratings der privaten Ratingagenturen verlassen hatte, die vor der Finanzkrise in den USA für Papphäuser und Nieriglohnempfänger TOP-Ratings für deren Schulden abgaben.

Und so hatte auch Steinhoff ein Rating als Investment Grade, und die EZB hat auch diese Anleihen in ihren Büchern. Nun hat man einen Verlust von gut 40%, und er könnte noch größer werden. Exemplarisch zeigt dieses Beispiel, dass die EZB hier aktiv im Kapitalmarkt mit mischt, was schon lange nichts mehr mit ihrem Auftrag zu tun hat, für Preisstabilität bei den Verbraucherpreisen zu sorgen. Die EZB hat gigantische Risiken in ihren Büchern, die sich jederzeit massiv verschlimmern können. Das Risiko tragen letztlich die Anteilseigner der EZB, also wir alle. Seit Juni 2016 hat die EZB für insgesamt 129 Milliarden Euro Unternehmensanleihen gekauft. Na dann, man darf nur hoffen, dass es keine plötzliche Rezession mit zahlreichen Fällen a la Steinhoff gibt…

Hier nochmal bezogen auf diesen Fall die Originalmeldung von Steinhoff:

Steinhoff announces investigation into accounting irregularities and resignation of CEO

The Supervisory Board of Steinhoff wishes to advise shareholders that new information has come to

light today which relates to accounting irregularities requiring further investigation. The Supervisory

Board, in consultation with the statutory auditors of the Company, has approached PWC to perform

an independent investigation.

Markus Jooste, CEO of Steinhoff has today tendered his resignation with immediate effect and the

Board has accepted the resignation.

Steinhoff will update the market as the aforesaid investigation proceeds. The Company will publish

the audited 2017 consolidated financial statements when it is in a position to do so. In addition, the

Company will determine whether any prior years’ financial statements will need to be restated.

The Supervisory Board has today appointed its Chairman, Dr. Christo Wiese, as Executive Chairman

(Delegated Supervisory Chairman) on an interim basis. In addition, Pieter Erasmus, the previous CEO

of Pepkor Group, has agreed to join Dr. Wiese in an executive advisory capacity to assist with managing

the group’s various retail interests around the world. Dr Wiese and the Board will supplement the

management team and will embark on a detailed review of all aspects of the Company’s business with

a view to maximising shareholder value. The Supervisory Board wishes to reassure shareholders that Steinhoff has a number of high quality profitable businesses around the world. Shareholders and other investors in Steinhoff are advised to exercise caution when dealing in the

securities of the Group.

Kommentare lesen und schreiben, hier klicken

„poco“ ist spanisch und bedeutet „wenig“ … passt doch :)

hab gestern auch einen Welt-Beitrag dazu gelesen. Die EZB hat wohl tatsächlich diese Steinhoff-Anleihen gekauft und noch weitere ähnliche Schrottpapiere im Depot. Konnte es gar nicht glauben… Was bedeutet das nun für die EZB und die Märkte?

Übrigens haftet Deutschland bei Ausfall von Wertpapieren mit rund 25 Prozent.

Frank

„Übrigens haftet Deutschland bei Ausfall von Wertpapieren mit rund 25 Prozent.“

Na , da bin ich aber erleichtert, ich dachte schon, wir müßten auch bezahlen. Lol

Bei Steinhoff wurden wohl Verluste in Briefkastenfirmen verlagert, so dass die Verluste nicht in Steinhoff Zahlen auftauchen. Die Umsätze sind aber weiter in Steinhoffs Bilanzzahlen enthalten. Und Steinhoff hat wohl auch diese Verluste mit gegebenen Kredite finanziert bzw. ausgeglichen. Da hat es wohl jemand mit Bilanz Kreativität übertrieben. Dazu hat Steinhoff aggressiv im Westen per Bankkredite Möbel Nahe Einzelhändler teuer aufgekauft. Das könnte sich jetzt bitter für die Steinhoff Aktionäre und Halter ungesicherter Schulden rächen.