FMW-Redaktion

China verkauft weiterhin in großem Umfang US-Staatsanleihen, wie jüngste Daten zeigen. Per Saldo waren ausländische Zentralbanken in den letzten Monaten in großem Umfang nicht mehr Käufer, sondern Verkäufer von US-Schulden. Das wird bald ein ernsthaftes Problem für die USA. „Wer kauft unsere Schulden“, könnte die Frage in Washington lauten. Aber wie bereits in Japan haben die USA einen großen Rettungsanker für dieses Problem.

Die Zentrale der chinesischen Notenbank in Peking.

Foto: Yongxinge/Dr. Meierhofer / Wikipedia (CC BY-SA 3.0)

Raus aus US-Staatsanleihen

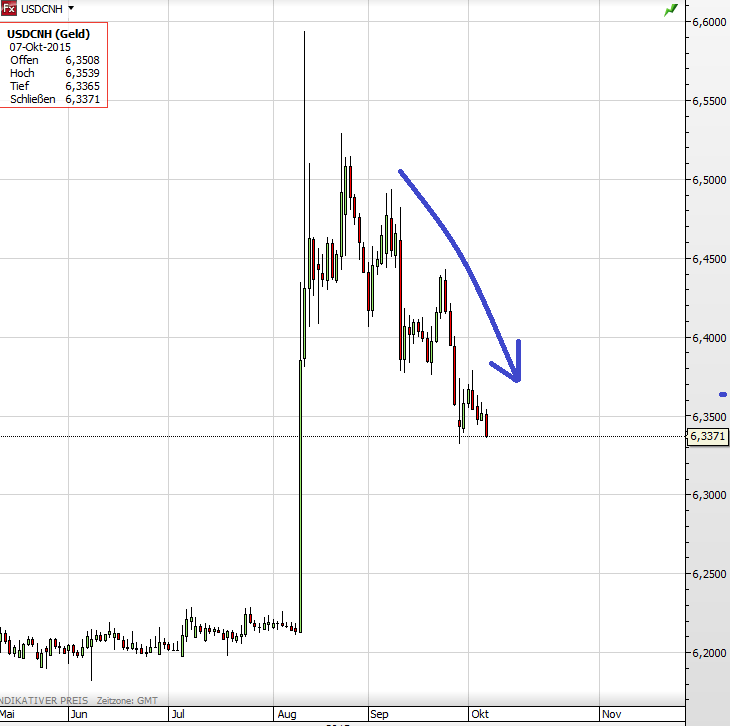

Nur im September hat die chinesische Notenbank „People´s Bank of China“ Währungsreserven im Wert von 43 Milliarden US-Dollar verkauft – hierbei wird es sich aller Wahrscheinlichkeit nach wie in den Vormonaten auch fast ausschließlich um US-Staatsanleihen handeln. Mit dem Geld wurde zuletzt vor allem der in Hong Kong frei handelbare „Offshore Yuan“ gestützt, d.h. man verkauft mit den US-Staatsanleihen ja auch den Dollar und konvertiert in den Yuan, dadurch steigt der Yuan. Im Chart unten fällt der Dollar gegen den Yuan im September wieder, also steigt der Yuan, gestützt durch die Käufe der PBOC, die ihr Geld aus den Verkäufen der US-Staatsanleihen gezogen hat.

Die Deutsche Bank hat errechnet, dass in den 12 Monaten bis Juli 2015 die Netto-Verkäufe (Überhang der Verkäufe über den Käufen) von US-Staatsanleihen durch ausländische staatliche Institutionen ein Volumen von 123 Milliarden Dollar erreicht haben (Anleihen mit Restlaufzeit von weniger als 1 Jahr). Das ist der größte Netto-Rückgang seit 1978.

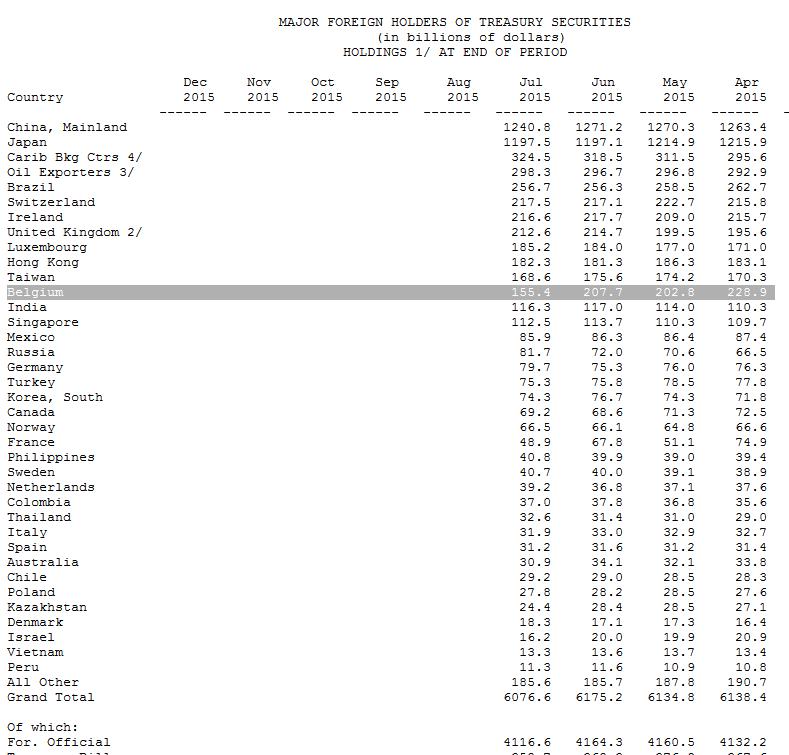

Die offiziellen Daten seitens des US-Finanzministeriums, in welchen Größenordnungen andere Nationen US-Staatsanleihen halten, wird für August erst Mitte Oktober veröffentlicht. Da dürfte es evtl. einen Schock geben, wenn man sieht, in welchem Ausmaß die Ausländer im August ausgestiegen sind, denn das war ja DER Crash-Monat gerade in Asien und den anderen Emerging Markets. Chinas offiziell gehaltenes Volumen blieb in den letzten Monaten laut US-Statistik stabil (immer über 1,2 Billionen Dollar), aber in den letzten Monaten ging das offiziell von Belgien gehaltene Volumen drastisch zurück von 345 Milliarden Dollar im Februar auf nur noch 155 Milliarden Dollar im Juli 2015. Es ist ein relativ offenes Geheimnis, dass die chinesische Notenbank über Verwahrstellen in Belgien Teile ihrer US-Staatsanleihen hält und zuletzt verkauft hat.

Grafik: US Treasury Department

Problem für die USA

Viele Analysten und sonstige „Experten“ reden jetzt davon, dass gerade Länder wie China und Brasilien als Schwellenländer die Gelder aus den USA abziehen, weil sie in der Krise ihre Gelder „zurück nach Hause“ holen müssen. Es gehe hier also um die Krise der Schwellenländer. Das mag sein, aber wenn jemandem Geld entzogen wird, hat derjenige in erster Linie das Problem. Denn in der Tat ziehen neben China auch Brasilien, Russland, Taiwan etc effektiv Geld aus den USA an, in den sie US-Staatsanleihen verkaufen und nicht neu dazukaufen.

Geht es so weiter, d.h. wird China auch weiterhin Verkäufer statt Käufer von US-Staatsanleihen sein, und werden wg. dem dramatisch gesunkenen Ölpreis die Öl-Scheichs auch aufhören neu emittierte US-Staatsanleihen zu kaufen, hat das US-Finanzministerium ein echtes Problem: „Wer kauft unsere Schulden“? Keiner? Dann müssten die USA es zukünftig so machen wie Japan – man müsste über die (selbstverständlich unabhängige) Notenbank „Federal Reserve“ einen dauerhaften Kreislaufmechanismus von Anleihekaufprogrammen einführen. Das Finanzministerium emittiert dann wie immer neue Anleihen um die USA weiterhin liquide zu halten, und die „Federal Reserve“ tritt dann als großer Käufer auf. Der Staat finanziert sich also selbst, pervertiert das Finanzsystem und seine Glaubwürdigkeit dann endgültig, wie es in Japan schon jetzt Realität ist. Die Fed besitzt aktuell über ihre drei QE-Programme bereits US-Staatsanleihen im Wert von 2,5 Billionen Dollar, also schon ein netter Teil der mehr als 18 Billionen Staatsschulden der USA.

–

–

Kommentare lesen und schreiben, hier klicken

Die Schulden könnten immerhin noch ihrem „liebsten“ Vasallen aufgebürdet werden. Die müssten ja ohnehin niedergedrückt werden und würden damit gleichzeitig noch den Beherrscher eine weiteres Bisschen Zeit verschaffen, während diejenigen Auffänger [1] dadurch quasi vollständig kaputt gehen.

[1] der Auffänger ist der, der immer erschlagen wird, nicht der Fallende (!), es sei denn, er tritt zur Seite

Jetzt erst mal ganz langsam.

Natürlich haben die USA einen sehr großen Schuldenhaufen, aber Europa hat noch sehr viele Geldreserven (vorwiegend Industrielle und Private). Nachdem die Amerikaner Ihre breite Bevölkerung bis auf die letzte Zelle auf Konsum geeicht haben, sind wir nun das nächste willige Opfer.

Mit TTIP werden wir unseren amerikanischen Freunden mit freuden unter die Arme greifen – natürlich nicht offiziell. Aber das Ergebnis wird das solche sein.

Wir stehen bei den Amerikanern tief in der Schuld, Sie haben uns vor Hitler gerettet, vor Sadam befreit und noch viele mehr – die Rettung ist noch am laufen. Unsere Opferbereitschaft ist das mindeste was wir den Amerikanern geben dürfen.

Also stellt eure Opfergaben zum einsammeln bereit….

Kannst du bitte ein *ironie on* vor deinen Text einfügen! Mein Herz….

Nein, das muss er nicht: Ironie und Sarkasmus besteht in mentaler Kapazität der Erkennung (Logik, Analytik, Wissen), wodurch sich die „Spreu vom Weizen“ trennt. Der, der sie hat, versteht es, der nicht, nicht. Natürliche Selektion.

(die Welt braucht keine Ironie- oder Sarkasmus- #Tags)

Ja, das könnte ich.

Ich könnte es aber auch Realsatire nennen – was meiner Meinung nach zutreffender wäre. Aber Danke

…wenn dem so ist, weshalb sind denn die Kurse für die 10 jährigen Treasuries gestiegen (im Umkehrschluss die Rendite gesunken?). Da hätten ja andere sehr grosszügig zulangen müssen um den Verkaufsdruck von China und Brasilien aufzufangen…

Alle hier sind intelligent! Aber warum haben wir diese Regierung?