Nie zuvor war der Silberpreis im Verhältnis zum Goldpreis so günstig wie jetzt. Private Anleger nutzen bereits die stark gefallenen Preise und beginnen, das weiße Edelmetall gegenüber Gold zu präferieren. Charttechnisch bewegen sich die Notierungen im extrem überverkauften Bereich. Der Coronavirus-Crash schafft für Silber-Investoren eine interessante Gemengelage.

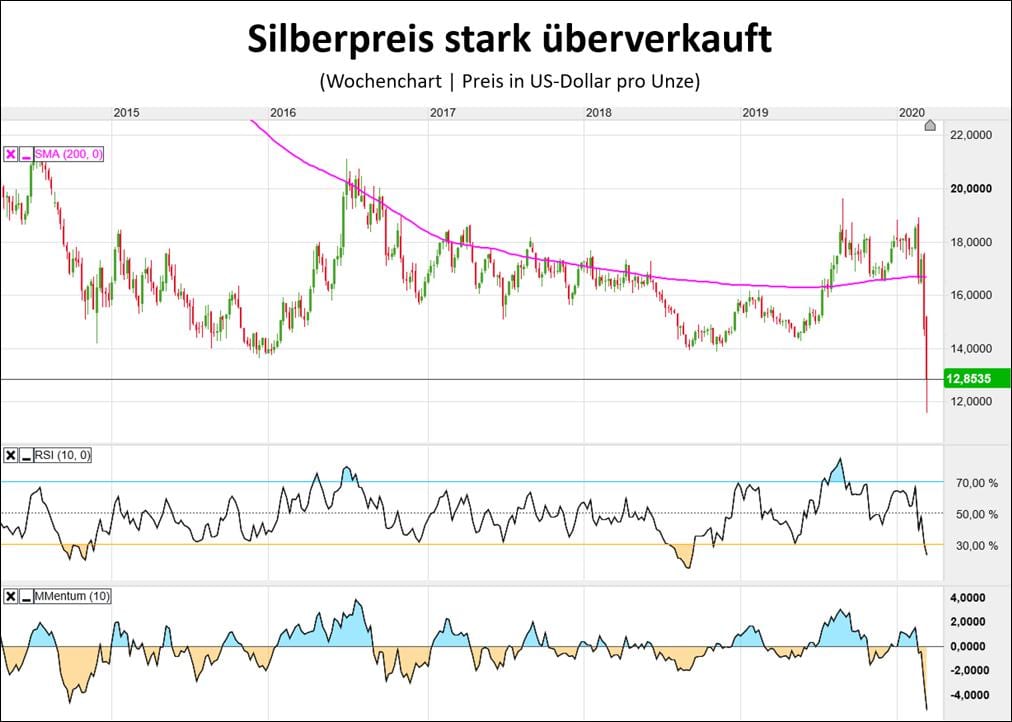

Silberpreis im stark überverkauften Bereich

Noch Ende Februar sah es so aus, als würde der Silberpreis erneut Anlauf auf das zyklische Hoch bei 19,60 US$/Unze nehmen. Doch dann brachen die Rohstoffpreise, angeführt vom Ölpreis, auf breiter Front massiv ein. Allein seit dem 9. März verlor der Silberpreis von 17,51 US$/Unze bis zum Mittwoch dieser Woche, also in nur acht Handelstagen, in der Spitze 33,5 Prozent seines Wertes auf nur noch 11,64 US$/Unze. Das war der stärkste und schnellste Kurseinbruch seit fünfeinhalb Jahren.

Aktuell kann sich der Preis des weißen Edelmetalls wieder etwas erholen und notiert mit 12,85 US$/Unze gut 10 Prozent über dem Verlaufstief vom 18. März 2020.

Auf dem aktuellen Kursniveau weicht der Silberpreis um 25 Prozent vom 200-Tage gleitenden Durchschnitt (SMA 200) nach unten ab. Gleichzeitig gibt der COT-Index, basierend auf den Terminmarktdaten für Silber an der Terminbörse Comex, ein Kaufsignal. Ebenso wie viele andere Indikatoren, wie zum Beispiel der Relative-Stärke-Index (RSI) oder das Momentum. Kurzfristig wäre somit ein Rebound in Richtung des horizontalen Widerstands bei 14,00 US$/Unze möglich.

Zwar wurde im Silberchart nun sehr viel Porzellan zerschlagen, gleichwohl ist der Silbermarkt sehr eng und kann binnen kürzester Zeit derartige Preisrückschläge wieder aufholen. Zumal dann, wenn sich die Gründe für den Abverkauf abschwächen oder gar umkehren.

Silberpreis: Blutbad am Terminmarkt und die Industrienachfrage belasten

Einer der beiden Hauptgründe für den Preiseinbruch ist im übergeordneten ökonomischen Bild die wegbrechenede Nachfrage aus der verarbeitenden Industrie – wobei hier noch keine konkreten Zahlen über den Nachfragerückgang im Zuge der Coronavirus-Krise vorliegen. Die Silberproduktion wurde im vergangenen Jahr zu gut der Hälfte industriell verbraucht. Gleichzeitig ruht aktuell in vielen Minen mangels Arbeitskräften die Förderung, was den Nachfrageausfall zumindest teilweise kompensiert.

Den Hauptgrund für den Preissturz des weißen Edelmetalls findet man am US-Terminmarkt für Silber (COMEX), wo noch Ende Februar Höchststände bei den kreditgehebelten Wetten auf weiter steigende Preise zu verzeichnen waren. Seitdem hat sich das spekulative Exposure im Zuge der einbrechenden Kurse massiv zurückgebildet: Von knapp 80.000 Netto-Kauf-Kontrakten die von den großen Spekulanten (L. Specs) gehalten wurden auf zuletzt nur noch 45.000 Netto-Kauf-Kontrakte (Ein Kontrakt umfasst 5.000 Unzen Silber ≙ aktuell 64.000 US$ Wert). Allerdings stammen diese Terminmarkt-Daten vom 10. März und umfassen somit noch nicht den jüngsten massiven Abverkauf.

Der Abbau der spekulativen Positionen, der den Silberpreis maßgeblich belastete, dürfte zuletzt nochmals deutlich weiter vorangeschritten sein. Die aktuellen Terminmarktdaten (COT-Daten) wird die zuständige Börsenaufsichtsbehörde CFTC am heutigen Abend um 20:30 MEZ veröffentlichen.

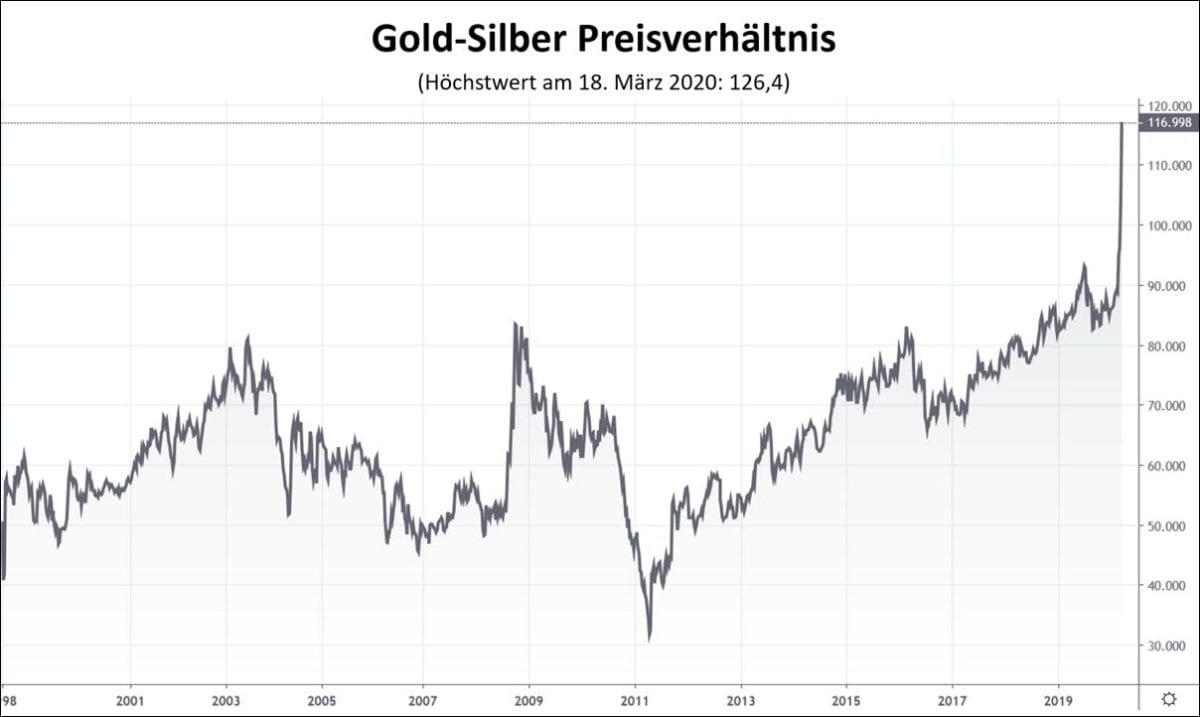

Gold-Silber Preisverhältnis mit historischer Anomalie

Auch unter dem Aspekt des Preisverhältnisses von Gold zu Silber erscheint das weiße Edelmetall historisch günstig. Nie zuvor in der Geschichte war Gold im Vergleich zu Silber um so viel teurer. Aktuell müssen für eine Unze Gold (31,1 g) 117 Unzen Silber bezahlt werden. Am Mittwoch übersprang dieser Wert in der Spitze sogar die Marke von 126.

Das Verhältnis von Silber zu Gold in der Erdkruste beträgt ca. 17,5 zu 1. In der Zeit vor Christus wurde das Preisverhältnis im Römischen Reich auf 12 zu 1 festgelegt. 1792 wurde das Gold-Silber Preisverhältnis in den Vereinigten Staaten gesetzlich auf 15 zu 1 festgelegt, was bedeutete, dass eine Feinunze Gold 15 Feinunzen Silber wert waren. Im Jahr 1803 wurde in Frankreich ein Verhältnis von 15,5 zu 1 erlassen. Das durchschnittliche Gold-Silber Preisverhältnis im 20. Jahrhundert betrug jedoch 47 zu 1.

In den letzten 20 Jahren lag das durchschnittliche Verhältnis bei etwa 68 zu 1. Somit ist die aktuelle Quote von 117 historisch sehr hoch und liegt 72 Prozent über dem 20-Jahres-Durchschnitt. Dieses bisher einmalig hohe Verhältnis signalisiert, dass Silber im Vergleich zu Gold stark unterbewertet ist.

Positive Impulse von der Käuferfront

Nach Informationen des mit Abstand größten Vergleichsportals für die Preise von Edelmetall-Anlageprodukten in Deutschland (Gold.de) hat sich die Nachfrage nach Silber-Münzen und-Barren zuletzt vervielfacht. Absolute Rekordumsätze brachte dabei der Montag dieser Woche. Sowohl die Groß- als auch die Einzelhändler verlangen deutlich steigende Aufschläge für ihre Ware im Vergleich zum Silber-Spotpreis. In einigen Fällen sind Lieferungen mangels Lagerbeständen schon nicht mehr möglich. Die Lieferzeiten haben sich zudem deutlich ausgeweitet. Die offizielle Münzprägeanstalt US-Mint berichtet von Rekordabsatzzahlen für die in den USA sehr beliebte Silber-Münze „American Eagle“.

Die Edelmetallkäufer präferieren laut Gold.de jetzt vermehrt Silber gegenüber Gold, auch deshalb, weil man im Notfall mit Gold im Alltag als alternativem Zahlungsmittel aufgrund seines relativ hohen Wertes nichts anfangen könne. 10 Gramm des edlen gelben Metalls haben bereits einen Wert von 470 Euro. Damit ist die Fungibilität des Goldes im Alltag stark eingeschränkt und dient primär als Hort für Vermögen.

Anders bei Silber, dessen hohe Leistbarkeit aktuell einen großen Pluspunkt für das Edelmetall darstellt. Eine Unze (31,1 g) der sehr beliebten und durch spezifische Merkmale gut gegen Fälschungen geschützten kanadischen Silber-Münze „Maple Leaf“ kostet nur 20 Euro (inkl. Mehrwertsteuer) und ist auch für einen Studenten leistbar.

Fazit und Ausblick

Bedingt durch Sonderfaktoren, ausgehend von dem temporären Deflationsschock in der Coronavirus-Krise, ist der Silberpreis aktuell absolut und auch relativ zum Goldpreis sehr günstig.

Bei den Minengesellschaften ruhen momentan seuchenbedingt die Arbeiten in vielen Bergbauprojekten. Auf der anderen Seite hat sich das kreditgehebelte spekulative Exposure am Silber-Terminmarkt bereits signifikant zurückgebildet.

Die Investoren nutzen den günstigen Silberpreis so stark wie seit der Finanzkrise im Herbst 2008 für physische Käufe. Auch charttechnisch sieht der Markt stark überverkauft aus, sodass sich kurzfristig Chancen für einen Rebound in Richtung 14 US$/Unze ergeben.

Mittel- und langfristig bedeuten der aktuell heftig nach unten gedrückte Preis für das fünftausend Jahre alte Geldmetall und industrielle Hightech-Metall eine interessante Opportunität für Investoren.

Kommentare lesen und schreiben, hier klicken

Ich mag Hannes Zipfel! Einer der besten Autoren hier (wohl auch weil ich gerne lese was er schreibt) also in der Schweiz gibts silber wenn überhaupt noch mit einem

25% Aufschlag auf den Spotpreis ich konnte in einer kurzen Phase in der Geiger Edelmetalle offen hatte noch 5 Kg kaufen und fragte nach der Lieferfrist, Antwort, man hätte meine Bestellung bei Argo Heraus noch verbindlich bestellen können, muss aber noch Produziert werden ?!?!? Aktuell kann nichts mehr bestellt werden da Argo kein Material mehr hat….hahah zum Glück hab ich meine 1000 Unzen schon….

Jau dto. stimme zu. Der Autor ist gut … man sollte dem Ratschlag vorbehaltlos folgen. Sollte die Industrienachfrage selbst ausbleiben pushen 11 bis 12 € per oz. den Silberpreis wieder auf 15 € +x. Irgendwann sind das 15 bis 30 % oder 10 bis 20 % p.a. Mehr wohl nicht weil das Gold-Silber-Ratio alsbald (leider) ein Auslauf-Modell werden könnte. Der physische Handel / Besitz wird ggü. den Internet Wettern u. Heuschrecken am Ende den Kürzeren ziehen.

Pingback: Warum der Silberpreis eine historisch günstige Kaufgelegenheit darstellt – bestest websites

Der Zipfel – das ich nicht lache. Das einzige, worin er gut ist, ist schreiben. Mit Anlegertipps sollte sich der gute Mann mal lieber zurückhalten, siehe seine Goldprognosen.

Seine Prognosen sind super!