Der Goldpreis hat sich in der jüngsten Liquiditätskrise im Vergleich zu den Preisen anderer Vermögenswerte sehr gut gehalten. Im Zuge des Abflauens der Pandemie könnte es jedoch zu Mittelabflüssen kommen. Gleichwohl stärken die ökonomischen Folgen der Corona-Krise das fundamentale Umfeld für das Edelmetall nachhaltig.

Goldpreis im Spannungsfeld von Corona-Erleichterung und fundamentalem Umfeld

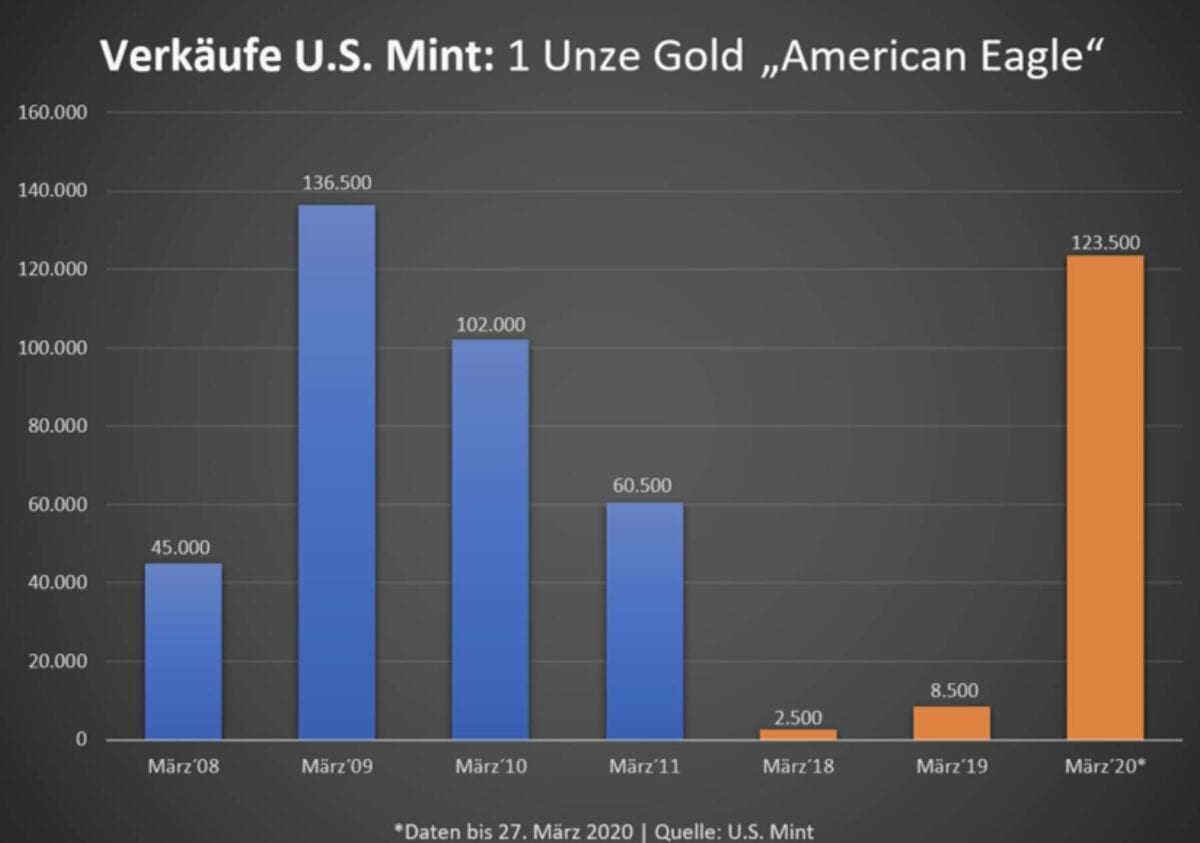

Die Nachfrage nach physischem Gold war zuletzt auf die Stände der Finanzkrise von Anfang 2009 nach oben geschossen, wie man u. a. an den Absätzen der v. a. in den USA sehr beliebten Goldmünze „American Eagle“ bis zum totalen Ausverkauf bei der U.S. Mint Ende letzter Woche sehen kann (aktuell keine Auslieferungen mehr möglich).

Gleichzeitig scheint die Pandemiewelle in Asien abzuebben. Diese Entwicklung wird in Europa für Ende April und für Amerika für Anfang Mai erwartet. Umso näher diese „Corona-Erleichterung“ rückt, umso mehr wird auch die Risikofreude in die Märkte zurückkehren. Dies kann zu Umschichtungen raus aus den „sicheren Häfen“ Gold und Staatsanleihen zurück in die Aktienmärkte führen. Doch wie nach der Finanzkrise ist auch jetzt mit massiven Folgeschäden zu rechnen, die aktuell noch gar nicht bezifferbar sind. Eines ist aber schon klar: Die Schuldenstände der Staaten, Banken, Unternehmen und privaten Haushalte werden dauerhaft höher bleiben als vor der Pandemie. Dabei ist für den Goldpreis besonders die Entwicklung in den USA relevant, da der US-Dollar als Weltleitwährung und Reservewährung Nummer eins der natürliche Konkurrent für die Reservewährung Gold ist.

Das Virus zieht sich zurück, die Schulden schießen durch die Decke

Für die USA erwartet das Congressional Budget Office (CBO) durch die bereits vom Kongress verabschiedeten Hilfsmaßnahmen Mehrausgaben in Höhe von 2,2 Billionen US-Dollar oder 10,3 Prozent des BIP. Wobei Donald Trump erst heute Nachmittag erneut ein viertes Hilfsprogramm forderte und darüber hinaus zwei Billionen US-Dollar für Infrastrukturmaßnahmen. Dazu kommen noch Mindereinnahmen des Fiskus im Zuge der aktuellen Krise, die durch Neuverschuldung im Staatshaushalt kompensiert werden müssen.

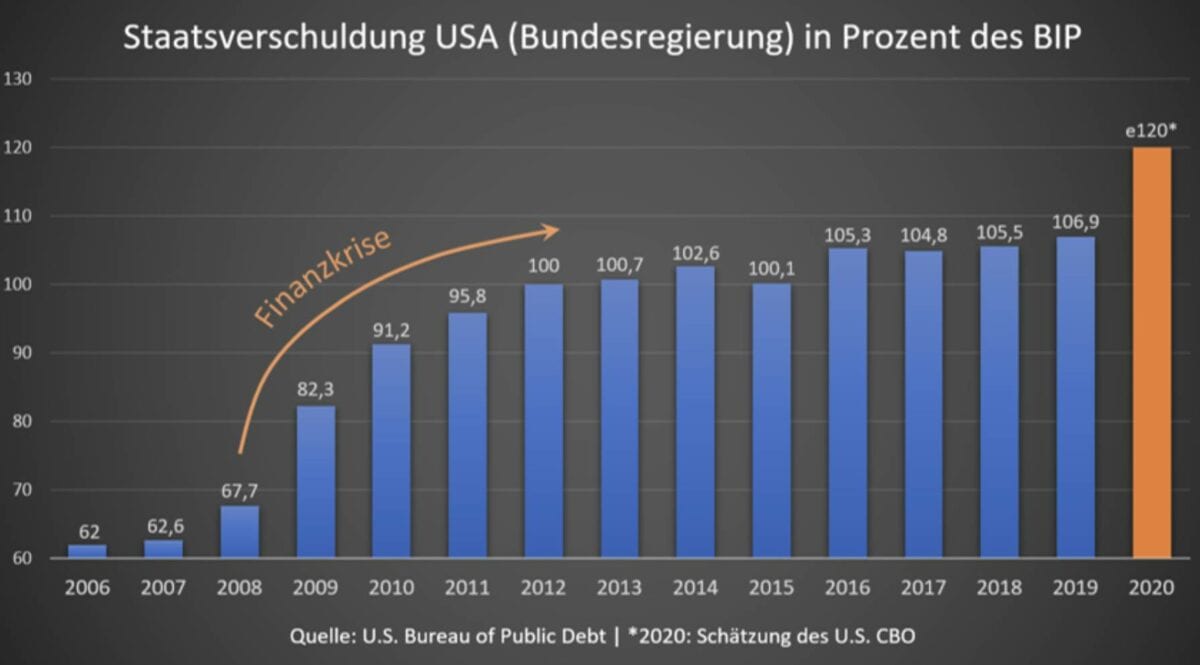

Schon jetzt liegt die Staatsverschuldung der USA gemessen am Bruttoinlandsprodukt mit 23,54 Billionen US-Dollar bei über 100 Prozent. Für das Ende des laufenden Fiskaljahres am 30. September 2020 wird ein Hochschießen der Verschuldung auf über 120 Prozent des BIP erwartet, sofern keine neuen Nachtragshaushalte für weitere Hilfsmaßnahmen verabschiedet werden. Wie man in dem nachfolgenden Balkendiagramm gut erkennen kann, kam es auch im Zuge der Finanzkrise zu einem deutlichen Anstieg der Staatsverschuldung, die auch elf Jahre später nicht abgebaut wurde.

Dieses Phänomen kann man in nahezu allen Staatshaushalten beobachten. Allein Deutschland konnte als bedeutendes Industrieland seine Schuldenquote wieder deutlich reduzieren, dank striktem Sparkurs, starker Exportwirtschaft und negativen Staatsanleiherenditen.

Die jetzt in allen Bereichen ansteigende Verschuldung wird dazu führen, dass die Zinsen auch nach dem Abklingen der Pandemie nicht mehr steigen können – auch nicht in den USA. Das bedeutet aber auch, dass die Notenbanken den gesamten Anleihemarkt dauerhaft durch Ankaufprogramme werden alimentieren müssen. Eine Reduzierung der Bilanzen ist damit ebenfalls kaum noch möglich, im Gegenteil. Durch die Zerstörung der Risikoprämien an den Kapitalmärkten werden private Investoren als Gläubiger zurückhaltender. Diese Lücke zum explodierenden Refinanzierungsbedarf der Schuldner müssen die Notenbanken mit QE-Programmen füllen.

Ein Umfeld aus sprunghaft ansteigender Verschuldung, dauerhaft niedrigen Zinsen und Gelddruckprogrammen in bisher unbekannter Dimension, spricht für eine dauerhaft hohe Nachfrage nach Gold. Zwischenzeitliche Schwankungen beim Goldpreis sind dabei mit einzukalkulieren, ändern aber nichts an dem positiven Grundtrend.

Charttechnik beim Goldpreis in alle Richtungen offen

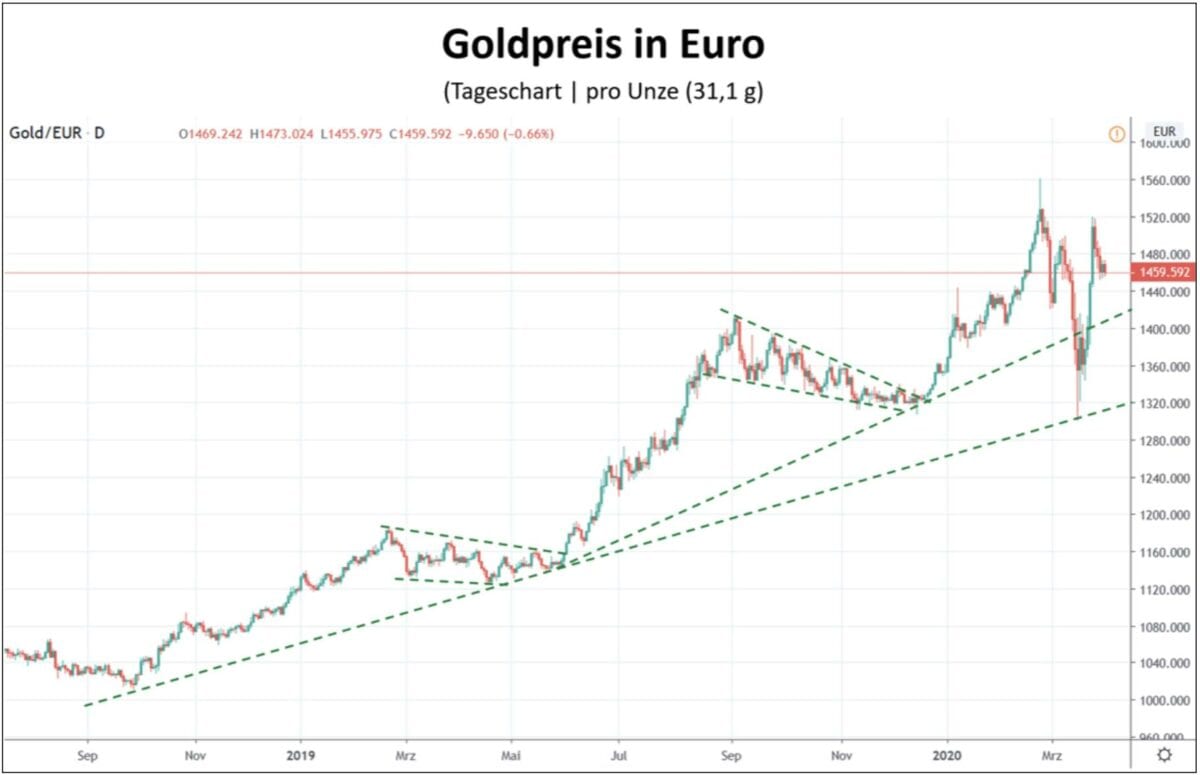

In Euro notiert der Goldpreis aktuell mit 1.559,6 Euro pro Unze nur 4,45 Prozent unter dem Tagesschlussrekord vom 24. Februar. Bei 1.420 sowie bei 1.320 Euro verlaufen die kurz- bzw. mittelfristigen Aufwärtstrends. Auch wenn es beim Goldpreis im Euro-Chart momentan nach einer Top-Bildung aussieht, so muss sich diese nicht zwingend auch ergeben. Zumal die Preisausschläge zuletzt liquiditätsbedingt ungewöhnlich hoch waren und die sich daraus ergebenen Chartmuster keine sehr hohe Aussagekraft besitzen.

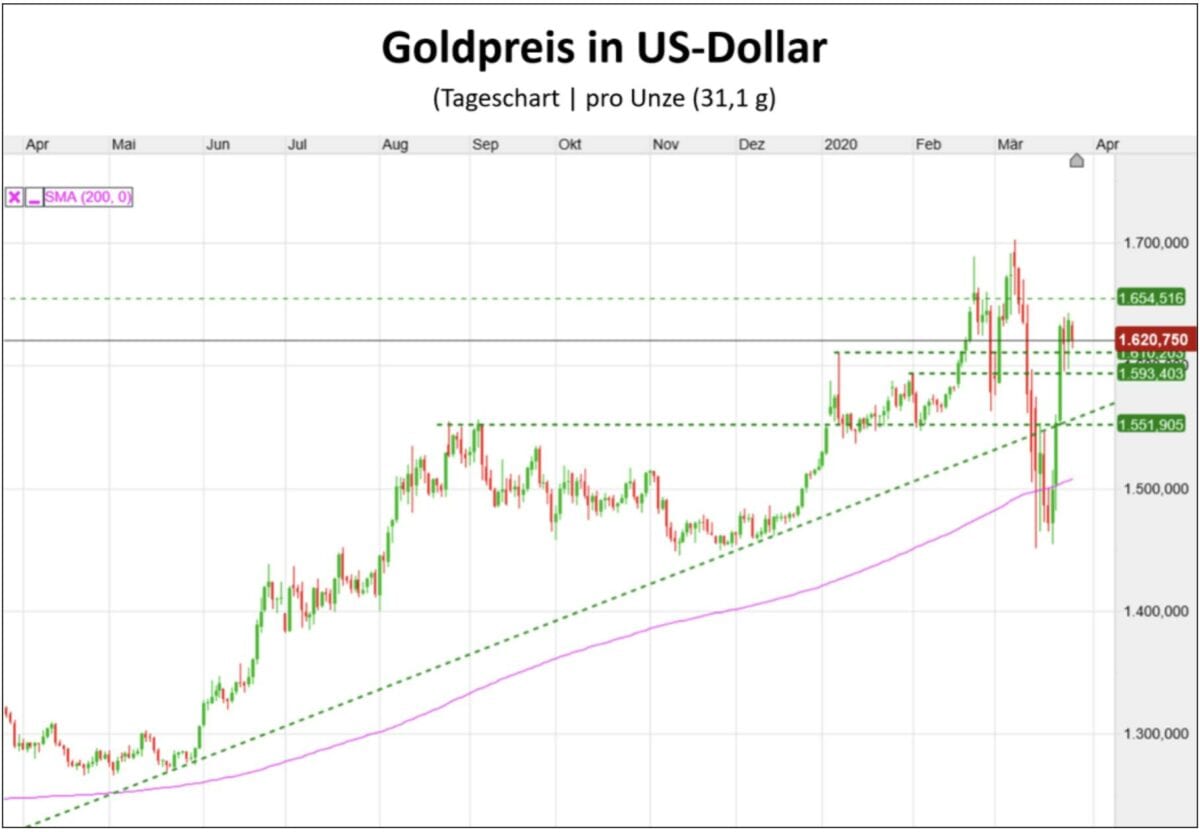

In US-Dollar ist die V-förmige Erholung beim Goldpreis, ebenso wie in Euro, sehr gut zu erkennen. Diese Erholung ging einher mit den starken Zinssenkungen durch die US-Notenbank Fed sowie die Ankündigung unlimitierter Kreditvergabe und Wertpapierkäufe. An diesem geldpolitischen Umfeld, das für das zinslose und knappe Gold ideal ist, wird sich in Zukunft wenig ändern. Kurzfristig bietet der Bereich von 1.593 bis 1.610 US-Dollar pro Unze eine gute Unterstützungszone. Der mittelfristige Aufwärtstrend verläuft aktuell bei ca. 1.560 US-Dollar.

Fazit und Ausblick

Die hohe Volatilität bleibt dem Goldpreis wahrscheinlich erhalten, bis der Markt weniger auf die aktuellen Zahlen der Virus-Epidemie schaut und wieder verstärkt auf den fundamentalen Datenkranz.

Das Umfeld für Gold bleibt trotz der Preisschwankungen sehr konstruktiv. Aufgrund der akuten Probleme am Markt für Papiergoldmarkt in der jetzigen Krise könnte es möglicherweise sogar zu einem Paradigmenwechsel bei der Wahl der Goldinvestments führen – zugunsten des physischen Metalls. Ein solche Entwicklung, weg von den ungedeckten Derivaten und Terminkontrakten hin zum Metall, würde den Goldpreis angesichts der Enge des Marktes zusätzlich unterstützen.

Mittelfristig wird Gold als Vermögensversicherung in Anbetracht der explodierenden Schuldenstände weiter an Bedeutung gewinnen. Daher sollten Preisrücksetzer als Opportunität verstanden werden. Denn auch wenn die Corona-Krise abebbt, die ökonomischen Herausforderungen in den hoch verschuldeten Industriestaaten und Schwellenländern werden sich unabhängig davon im Zeitverlauf weiter verschärfen.

Kommentare lesen und schreiben, hier klicken

Ein guter Artikel Herr Zipfel, Danke vielmals!

Nicht vergessen, daß einige Zentralbanken kein Gold mehr kaufen. Allen voran die russische.

Die Zentralbanken sind ein Damoklesschwert für Gold.

Die russische Zentralbank hat aber keinen Gold im Ausland gekauft, sondern sich aus der eigene einheimische Minen beliefern lassen. Da jetzt durch den Ölkrieg mit Saudi Arabien Devisen fehlen, und die Frage nach physischen Gold gross ist, wird Russland seinen Gold eher verkaufen als selber behalten.

Mittelfristig heißt in einigen Jahren…bis dahin sind die meisten völlig pleite und dürfen ihr Gold wieder an die Big Boys abgeben. Außer Spesen nichts gewesen…

Welch eine Debatte:

Den Preis machen die Papiertiger und die sind sich einig.

Wenn NY zugemacht wird, wird die Comex explodieren.