Von Claudio Kummerfeld

Kennen Sie das? Seit Jahrzehnten, also quasi seitdem die breite Öffentlichkeit Zugang zur Börse hat, liest man es und hört man es immer und überall. Der Dax ist gestiegen, weil der Dow Jones gestiegen ist. Umgekehrt das selbe. Der Dax tut dies, weil in den USA jenes passiert ist usw. Die Börse in Europa und besonders in Deutschland tanzt letztlich immer noch nur im Takt nach dem, was die Amis machen. Warum eigentlich? Haben Sie sich diese Frage auch schon mal gestellt? Schon seit Jahren träumen Börsianer in Deutschland davon, dass sich der Dax doch endlich mal emanzipiert von den US-Indizes, und eine eigene Kursentwicklung vollzieht. Aber warum ist das einfach nicht möglich?

Nun, zu aller erst sind die USA ein geschlossener Wirtschaftsraum von 320 Millionen Menschen, die EU ist nur auf dem Papier ein geschlossener Raum von 500 Millionen Menschen. Das wirkt zunächst nur größer und mächtiger, ist es aber nicht. Mit NYSE und Nasdaq sind in den USA letztlich nur zwei Aktienbörsen verblieben, über die alles im Publikumshandel abgewickelt wird. In Europa gibt es neben diversen kleinen Börsen die drei Großen Deutsche Börse, Euronext und LSE, aber es ist kein einheitlicher Markt wie in den USA. Jeder brutzelt sein eigenes Süppchen nach eigenen Regeln und länderspezifischen Gesetzen. Welcher spanische Aktienanleger interessiert sich schon für niederländische Aktien? Oder umgekehrt?

Der gesamte Aktienmarkt in den USA ist vor allem deswegen so unendlich größer und bedeutender als in Europa, weil dort einerseits der Aktienhandel sowie Aktienbesitz bei normalen Durchschnittsmenschen etwas völlig Normales ist. Dazu kommt, dass es in den USA für jedes halbwegs mittelständische Unternehmen ganz normal ist an die Börse zu gehen und mit dem dort eingenommenen Kapital zu wachsen. Von daher ist die Vielzahl der Auswahlmöglichkeiten an Aktien immens groß im Vergleich beispielsweise zu Deutschland.

Und durch die Innovationskraft der USA, die sich zur Jahrtausendwende und jetzt erneut gerade durch das Internetgeschäft darstellt, ist der US-Aktienmarkt immer der Leader. Wo gibt´s rund ums Internet interessante Aktienstorys für deutsche Spekulanten? Nur in den USA, weil alle wichtigen Player dort sitzen wie Facebook, Amazon, Google etc. Auch die neuen Streamingdienste wie Netflix, auch von der Seite kommt aus Europa kein Konkurrent auf den Markt. Alles im Bereich Internet, was die Aktionäre auch in Europa stark interessiert, findet in US-Aktien statt. Das ist das aktuellste Problem, warum der deutsche Börsianer regelrecht gezwungen ist auf den US-Markt zu schauen.

Ein anderer wichtiger Faktor, warum die US-Märkte insgesamt gesehen so wichtig sind für uns in Europa: Die Terminmärkte für börslich gehandelte Futures und Optionen haben sich erst so richtig in den USA entwickelt, weil Landwirte dort in großem Stil ihre Waren gegen Wertschwankungen absicherten. Daraus entstanden später die großen Terminbörsen in Chicago und New York, die letztlich mehr und mehr für Spekulationen genutzt wurden. Preise für Zucker, Kaffee, Öl (WTI), Benzin etc werden maßgeblich in Chicago durch die Terminhändler gemacht, vielleicht mit der Ausnahme vom Brent-Öl-Kontrakt in London.

Auch ein wichtiger Faktor sind die großen Kapitalsammelstellen in den USA. Pensionskassen sammeln dort Geld von Arbeitnehmern in enorm großem Ausmaß und investieren die Gelder zu großen Teilen in Aktien, was in Deutschland bei Pensionskassen ganz anders aussieht. Der Deutsche wünscht eben kein Risiko. Der Amerikaner sieht es als ganz normal an, dass sein Geld in Aktien arbeitet – so auch indirekt über Pensionsfonds. Sie pumpen gigantische Summe in Aktien, schichten um von den USA nach Europa, und wieder zurück. Aber im Großen und Ganzen ist entscheidend, ob solche Fonds ihre Hauptinvestitionen in US-Aktien gerade aufstocken, oder ob sie Mittel zeitweise aus Aktien abziehen.

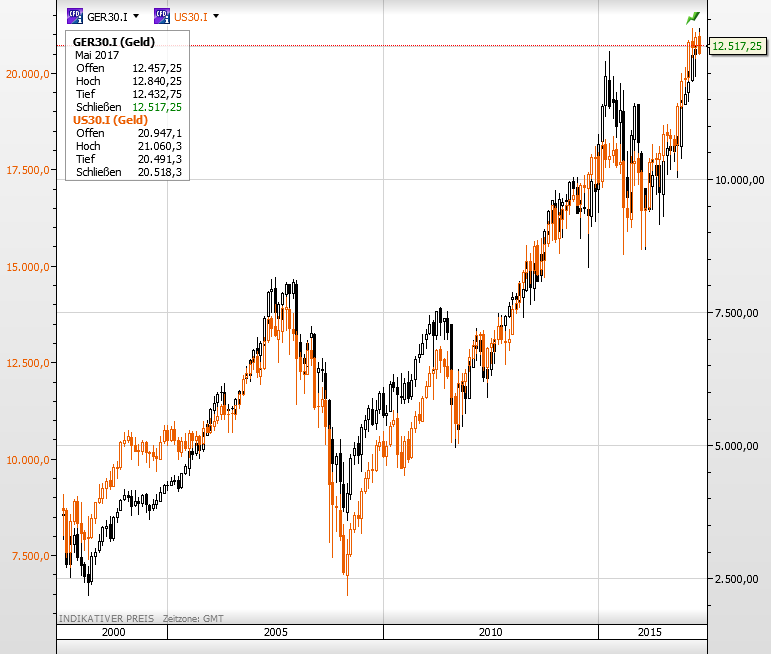

Wenn dies geschieht, ist es (allgemein gesprochen) wahrscheinlich, dass auch europäische Aktien betroffen sind. Ganz aktuell befindet sich Europa konjunkturell mehrere Jahre hinter den USA, bei denen der jahrelange Aufschwung anscheinend vorbei ist. Von daher haben wir womöglich noch eine gewisse Zeit von steigenden Kursen vor uns. Aber die große Abkopplung von den US-Märkten auf lange Sicht, ist die sichtbar? Nein, im großen Bild nicht, wie dieser Langzeitvergleich zwischen Dax und Dow seit 2002 zeigt. Sinkt die Aktienquote in US-Aktien im großen Maßstab, kann sich der europäische Markt nicht abkoppeln, weil institutionelle Anleger auf kurz oder lang auch dort die Aktienquoten senken.

Dax und Dow im Vergleich seit dem Jahr 2002.

Die global bedeutenden Konzerne sitzen in ihrer großen Mehrzahl in den USA. Man siehe nur Beispiele wie Procter & Gamble, General Electric, Caterpillar, Coca Cola, Pfizer und und und. Über Giganten wie Apple und Google brauchen wir da erst recht nicht reden. Die Amerikaner scheuen sich nicht durch Kapitalerhöhungen und aggressive Zukäufe im Ausland immer weiter zu wachsen, um so gigantisch groß zu werden. Natürlich gibt es auch immer wieder Ausnahmen von der Regel wie beispielsweise die deutsche Bayer, die den US-Konkurrenten Monsanto schluckt. Aber die Masse der großen Konzerne mit großen Umsätzen und hoher Marktkapitalisierung sitzen in den USA. Also sind auch die USA eine Art Magnet für anzulegendes Kapital aus aller Welt, was auch mit der dauerhaften Rechtssicherheit für den Anlagestandort USA zu tun hat, der schlicht und einfach auch das Volumen bietet um große Summen von Investoren zum Beispiel aus der Golfregion unterzubringen, die nicht wissen wohin mit ihrem Geld. Europa hingegen ist zu kleinteilig, zu zersplittert.

Wie könnte sich langfristig etwas ändern am täglichen Blick auf den Leitwolf Dow Jones und S&P 500? Es müsste einen wirklich echten einheitlichen europäischen Kapitalmarkt geben, mit einheitlichen Börsenregeln, einem einheitlichen Unternhemensrecht. Und vor allem müssten Unternehmen wie auch Anleger in Europa in ihrer breiten Masse lernen die Aktie nicht als etwas Böses anzusehen, sondern als Chance für Wachstum beziehungsweise als normale Geldanlage. Bis es so weit ist (und das kann noch dauern), gucken wir weiter täglich auf den großen Bruder mit dem großen wichtigeren Kapitalmarkt. Ach ja, und das Denken in Sachen „Zukunftschancen und Risikobewusstsein“ müsste sich von momentan 0 verdammt stark steigern, sonst wird es auch die wirklich interessanten Unternehmen wie Google, Snap, Facebook, Tesla etc in Deutschland nie geben. Aber solide, das sind die deutschen Konzerne immerhin.

Kommentare lesen und schreiben, hier klicken