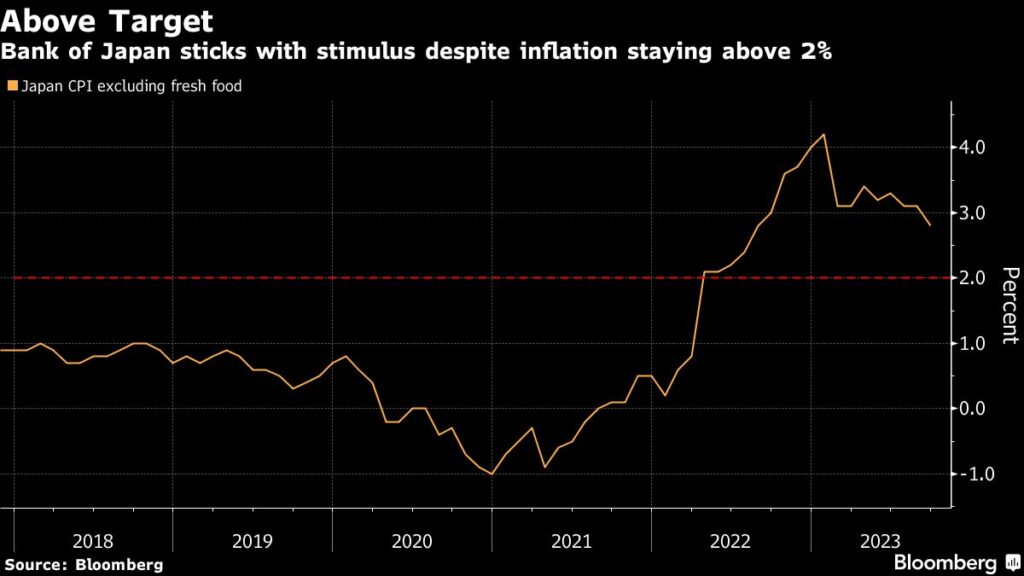

Die japanische Notenbank ist das gallische Dorf der ultralockeren Geldpolitik. Doch der in Japan renommierte Experte für Preise, Tsutomu Watanabe, geht davon aus, dass die Bank of Japan (BOJ) die Geldpolitik angesichts einer anhaltenden Inflation strafft und die Negativzinsen wahrscheinlich Anfang 2024 beenden wird. Damit würde eine lange Ära zu Ende gehen und der Leitzins erstmals nach acht Jahren wieder an der Nulllinie liegen. Die BOJ befindet sich aktuell im Wandel, da in Japan eine lange Deflationsphase zu einer Infaltion übergeht. Zuletzt hatte die Bank of Japan sogar angedeutet, die Renditen 10-jähriger Anleihen auf 1 % steigen zu lassen.

Bank of Japan: Ende der Negativzinsen

Die Bank of Japan wird ihren negativen Zinssatz wahrscheinlich Anfang nächsten Jahres beenden und ihn dann ohne weitere Erhöhungen bei Null belassen, so der Ökonom. Laut Bloomberg galt Watanabe einst als potenzieller Kandidat für die neue Führungsriege der Zentralbank in diesem Jahr.

Eine anhaltende Inflation im Jahr 2024 wird mit einem Lohnwachstum einhergehen, das genauso hoch oder höher ist als in diesem Jahr, so Tsutomu Watanabe, ein Wirtschaftsprofessor an der Universität Tokio, der für sein Fachwissen über Preise bekannt ist. Da sich die Erwartungen der Verbraucher und ihre Toleranz gegenüber Preiserhöhungen verbessern, werden die Unternehmen die durch Lohnerhöhungen gestiegenen Arbeitskosten weiterhin auf die Preise umlegen, fügte er hinzu.

„Wenn man sich den Prognosebericht der BOJ anschaut, scheint die Zentralbank davon auszugehen, dass Inflation und Lohnzuwächse nur vorübergehend sein werden“, sagte er am Dienstag auf einer Pressekonferenz. „Aber ich denke, dass der Trend nachhaltig ist“.

Inflation: BOJ wartet Daten ab

Watanabes Äußerungen kommen, nachdem der Gouverneur der BOJ, Kazuo Ueda, am Montag gesagt hatte, es sei unwahrscheinlich, dass die Entscheidungsträger bis zum Jahresende über die nötigen Daten verfügen, um zu erklären, dass es an der Zeit sei, die Niedrigzinsen zu beenden. Vor der geldpolitischen Entscheidung im vergangenen Monat rechneten 47 % der von Bloomberg befragten Ökonomen mit einem Ende der weltweit letzten Bastion der Negativzinsen bis April.

Das nominale Lohnwachstum in Japan hat sich im September verstärkt, aber bisher sind die Lohnzuwächse in 18 aufeinander folgenden Monaten hinter der Inflation zurückgeblieben. Da die Löhne und Gehälter nicht mit den Preisen Schritt halten, betont die BOJ weiterhin die Notwendigkeit, auf weitere Anzeichen für einen positiven Lohn-Preis-Zyklus zu warten, bevor sie größere Anpassungen ihrer Geldpolitik vornimmt.

Japan: Von Deflation zu Inflation?

Während einige Beobachter die Bank of Japan als rückständig ansehen, sagte Watanabe, dass Japan immer noch mit einer chronischen Deflation zu kämpfen hat, da sich viele Waren trotz neuer Inflationsschübe nicht im Preis verändert haben. Dies schafft ein schwieriges politisches Umfeld, da eine Erhöhung des seit langem bestehenden negativen Zinssatzes für Sektoren, die eine plötzliche Inflation erleben, positiv wäre, aber negativ für Güter, deren Preise sich nicht bewegt haben, sagte er.

„Einige Leute in Japan sagen, dass das Land die Deflation bereits hinter sich gelassen hat und bereits in die Inflation eingetreten ist, aber ich stimme dem nicht zu“, sagte Watanabe. „Die BOJ wird den Zinssatz wahrscheinlich auf 0 % anheben, dann aber abwarten, was mit den Rohstoffpreisen und Löhnen passiert.

Wiederholte Zinserhöhungen nach Erreichen der 0 %-Marke seien im Jahr 2024 unwahrscheinlich, so Watanabe. Da das Land von einer langen Deflationsphase zu einer anhaltenden Inflation übergeht, wird es das neue Gleichgewicht aus höheren Preisen und Löhnen sorgfältig beobachten müssen, um zu bestätigen, dass diese nicht negativ beeinflusst werden. Erst dann kann Bank of Japan entscheiden, ob sie die Zinsen weiter anhebt, sagte er.

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken

Japans Hauptproblem ist die enorme Verschuldung von über 240 Prozent vom Bruttoinlandsprodukt. Das ist Spitze.

Negative Spitze. Die Gründe für die enorme Verschuldung sind vielfältig. Der Hauptgrund ist der überbordende Staatssektor ,von 40 Prozent, dass ist Sozialismus- Niveau.

Nur die starke Exportwirtschaft hält Japan noch am Laufen, deshalb hat man bei den Sanktionen auch nicht mitgemacht.

Man bezieht weiter Rohstoffe und Halberzeugnisse aus Russland.

Mit der Einführung der Abenomics- Wirtschaft stieg alleine der Nikkei 225, von 75 00 auf über 33 000 in der Spitze, das in der stärkste Anstieg in der Geschichte.

Man sagt sich, wenn wir schon die Wirtschaft nicht reformieren können, so können wir wenigstens unsere Leute auf dem Papier reicher machen.

Die japanische Notenbank kauft direkt ETFs, von den großen Fondsgesellschaften ,auf den japanischen Leitindex auf.

Zugleich lässt man den Zinssatz bei Null, um Ausweichmanöver der Anleger von vornherein zu unterbinden. Es gibt für den japanischen Anleger keine Alternative mehr zu Aktien.

Es sei denn, er begibt sich in’s Ausland.

Das die japanische Währung, der Yen, nicht stärker gegen die anderen Währungen verliert ist schon ein Kunststück.

Aber der Währungsmarkt ist ähnlich wie der Goldmarkt nicht immer fair, Absprachen und feste Wechselkurse gehören hinter den Kulissen zum Alltag.

Die großen amerikanischen Banken haben klar den Auftrag, nicht gegen die japanische Währung zu spekulieren.

Sonst bräche das System zusammen. Japans Rolle in der Geopolitik ist aber zu wichtig.

An eine Abkehr der Anfang 2013 eingeführten Abenomics- Geldpolitik ist nicht zu denken. Die Leute fühlen sich auf dem Papier so schön reich, der Nikkei bräche zusammen, wenn der größte Treiber für die Märkte, die japanische Notenbank ausfällt.

super kommentar. danke herr dr. Schaarschmidt. auch sonst sind ihre Kommentare sehr wertvoll.

Geschätzter Doktor, ihre Diagnose ist leicht einseitig, der Japanische Staat ist stark verschuldet aber m.W. stark bei den Bürgern.Es macht einen Unterschied ob sie Fremdschulden bei einer Bank oder bei der eigenen Familie haben.Das gleiche gilt für Italien, die Bürger sind reicher als z.B.die Deutschen aber kein Politiker überlebt,der über Steuern die Staatsschulden reduzieren möchte..( dafür gibts ja die EU). Zudem besitzen die Japser viele US- Anleihen und die Amis sind froh,dass sie diese nicht auf den Markt werfen müssen.

Zur Abwertung des Yen: genügt es nicht wenn die einst fast stärkste Währung innert Kürze über 30% abgewertet hat.Auf FMW gab es kürzlich ein Video mit Dr Rahn und Fugi das zeigte, dass bei einer Wende der Carry Trades und Aufwertund des Yens sogar eine Krise ausgelöst werden könnte.Hat schon jemand daran gedacht welchen Vorteil die schon beste Autoindustrie mit billigem Yen und billiger Energie haben wird?

Fazit: Japan ist viel stabiler als viele Länder und sie brauchen von den Amis keine Hilfe.

P.S. Sie machen auch die Sanktionen gegen Russland nicht mit und werden auch in Zukunft billige Energie haben.