Können sich die USA den riesigen angehäuften Schuldenberg eigentlich noch leisten? Schaut man sich die Zinsen und die gesamten Verbindlichkeiten (private Haushalte, öffentliche Haushalte, Unternehmen und Banken) in Relation zur Wirtschaftsleistung an, dann kommt man zu einem klaren Urteil: Nein! Die Kluft zwischen dem Wachstum der Schulden und dem Wirtschaftswachstum hat Ausmaße erreicht, die es nie zuvor in einem Industrieland gab. Die Gesamtschulden sind seit Jahresbeginn von 96,5 Bio. US$ auf aktuell 102,3 Bio. US$ um 5,8 Bio. US$ angestiegen.

Schieflage zwischen Zinsen, Schulden und BIP

Das Bruttoinlandsprodukt (BIP) der USA erreichte im Jahr 2022 ca. 25,5 Bio. US$. Für das Jahr 2023 wird ein BIP von ca. 26,85 Billionen US$ prognostiziert. Ein Anstieg um 1,35 Bio. US$. Die Prognose scheint aus heutiger Sicht sehr ambitioniert. Aber selbst wenn man diese Zahlen ernst nimmt und auf die ersten acht Monate des Jahres 2023 herunterbricht, so kommt man bis Ende August auf einen BIP-Anstieg von 0,9 Bio. US$. Dieses Wachstum wird in den USA sehr teuer erkauft: Es müssen nach dieser Prognose 6,44 US$ an neuen Schulden aufgenommen werden, um 1,00 US$ Wachstum zu generieren. Und dass bei deutlich gestiegenen Kreditkosten: mittlerweile 3,8 Bio. US$ Zinsen p. a., was 14 Prozent des gesamten für 2023 prognostizierten BIP entspricht.

Zum Vergleich: Vor der Weltfinanzkrise lagen die Gesamtschulden zu Beginn des Jahres 2007 bei 47,7 Bio. US$. Also weniger als der Hälfte im Vergleich zum August 2023 (+54,6 Bio. US$ seit 2007). Das BIP lag bei 14,0 Bio. US$ (+12,4 Bio. US$ seit 2007). Der Leitzins (Federal Funds Rate) lag damals effektiv bei 5,25 Prozent und heute bei noch höheren 5,33 Prozent (Quelle historischer u. aktueller Zinsraten: Fed of New York). Man muss kein Mathe-Genie sein, um zu erkennen, dass diese Konstellation nicht nachhaltig ist. Aber noch tun die Amerikaner so, als würden sie über den Naturgesetzen stehen.

Jeder US-Bürger trägt bereits eine Schuldenlast von 73.475 US$ bei durchschnittlichen Ersparnissen pro Einwohner von lediglich 13.548 US$. Wobei nach Angaben der Notenbank in Washington 27 Prozent des landesweiten Immobilien-, Aktien- und Firmenvermögens in der Hand des einkommensstärksten ein Prozents der Bevölkerung liegt. Die Mittelschicht macht 60 Prozent der US-Bevölkerung aus, hält aber nur 25 Prozent des gesamten Vermögens. Die ärmeren Haushalte haben hingegen netto nur Schulden. Noch 1990 besaß der Mittelstand ca. 36 Prozent des Gesamtvermögens – mehr als doppelt so viel wie die Spitzenverdiener, die auf ca. 17 Prozent kamen.

Schuldenexplosion wird untragbar

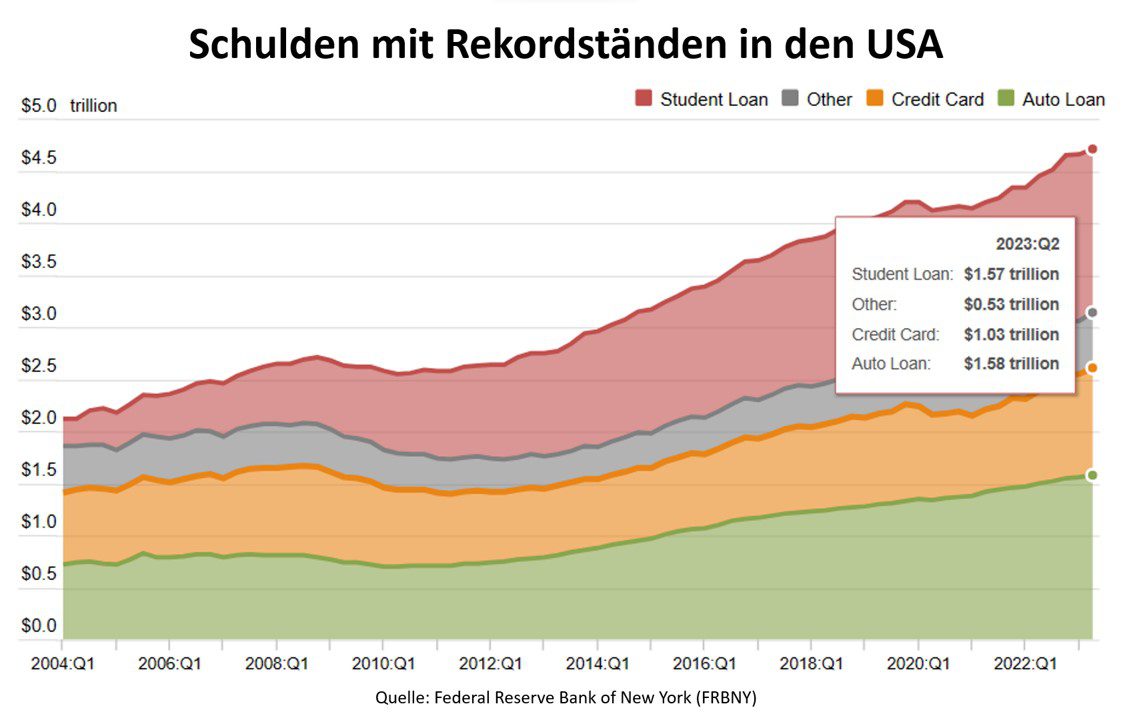

Die zuletzt deutlich eingetrübten Konjunkturindikatoren zeigen, dass die von 0,08 Prozent effektivem Leitzins Anfang März 2022 auf aktuell 5,33 Prozent angestiegenen Zinsen der US-Notenbank (Fed) verstärkt auch in der Mittelschicht ankommen. Das auf Pump finanzierte Wirtschaftswachstum wird durch die relativ hohen Zinsen mit zunehmender Dynamik abgewürgt. Kein Wunder, bei rekordhohen Schulden in vielen Bereichen zum Ende des zweiten Quartals dieses Jahres (Quelle: New York Fed):

Laut New York Fed stiegen die Kreditkartenschulden im Q2’23 zum Vorquartal um 45 Milliarden US-Dollar, was einer vierteljährlichen Steigerung von 4,6 Prozent entspricht (annualisiert +18,4 %). Damit wurde ein neuer Rekordstand bei den „Plastik- Schulden“ mit 1,03 Billionen US$ erreicht. Dafür mussten im August durchschnittlich 24,37 Prozent p. a. für neue und 22,16 Prozent p. a. für bestehende Kreditkarten-Schulden an Zinsen pro Jahr gezahlt werden. Automobil-Finanzierungen stiegen im Q2’23 um 20 Milliarden US$ und setzten damit den seit 2011 anhaltenden Aufwärtstrend fort. Andere Verbindlichkeiten, darunter Verbraucherkredite, stiegen um 15 Milliarden US$. Die Studentendarlehen stiegen auf 1,57 Bio. US$ und müssen nach dem Pandemie-Moratorium ab 1. Oktober wieder bedient werden (Zinsen plus Tilgung).

Laut New York Fed stiegen die Kreditkartenschulden im Q2’23 zum Vorquartal um 45 Milliarden US-Dollar, was einer vierteljährlichen Steigerung von 4,6 Prozent entspricht (annualisiert +18,4 %). Damit wurde ein neuer Rekordstand bei den „Plastik- Schulden“ mit 1,03 Billionen US$ erreicht. Dafür mussten im August durchschnittlich 24,37 Prozent p. a. für neue und 22,16 Prozent p. a. für bestehende Kreditkarten-Schulden an Zinsen pro Jahr gezahlt werden. Automobil-Finanzierungen stiegen im Q2’23 um 20 Milliarden US$ und setzten damit den seit 2011 anhaltenden Aufwärtstrend fort. Andere Verbindlichkeiten, darunter Verbraucherkredite, stiegen um 15 Milliarden US$. Die Studentendarlehen stiegen auf 1,57 Bio. US$ und müssen nach dem Pandemie-Moratorium ab 1. Oktober wieder bedient werden (Zinsen plus Tilgung).

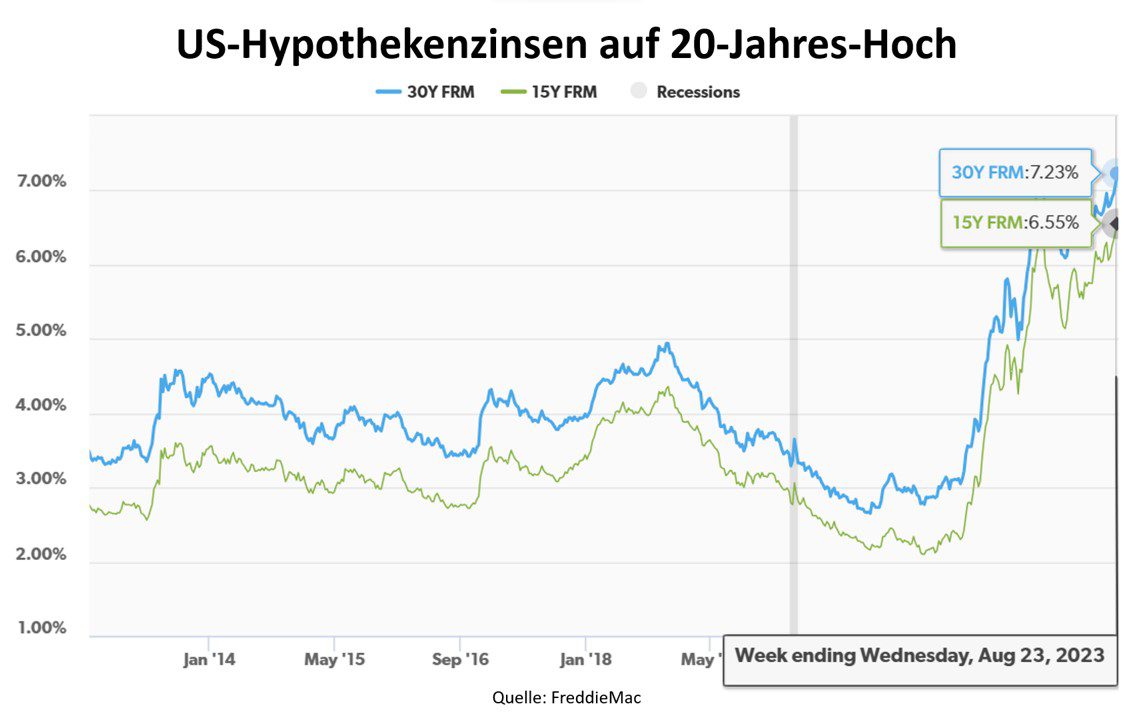

Rückläufig sind hingegen die Hypothekenschulden: Diese sanken im zweiten Quartal 2023 auf 12,1 Billionen US$. Der durchschnittliche US-Haushalt hatte am Ende des zweiten Quartals 2023 Hypothekendarlehen im Volumen von 101.222 US$. Der Rückgang ist auch auf den starken Anstieg der Zinsen für Hypotheken zurückzuführen.

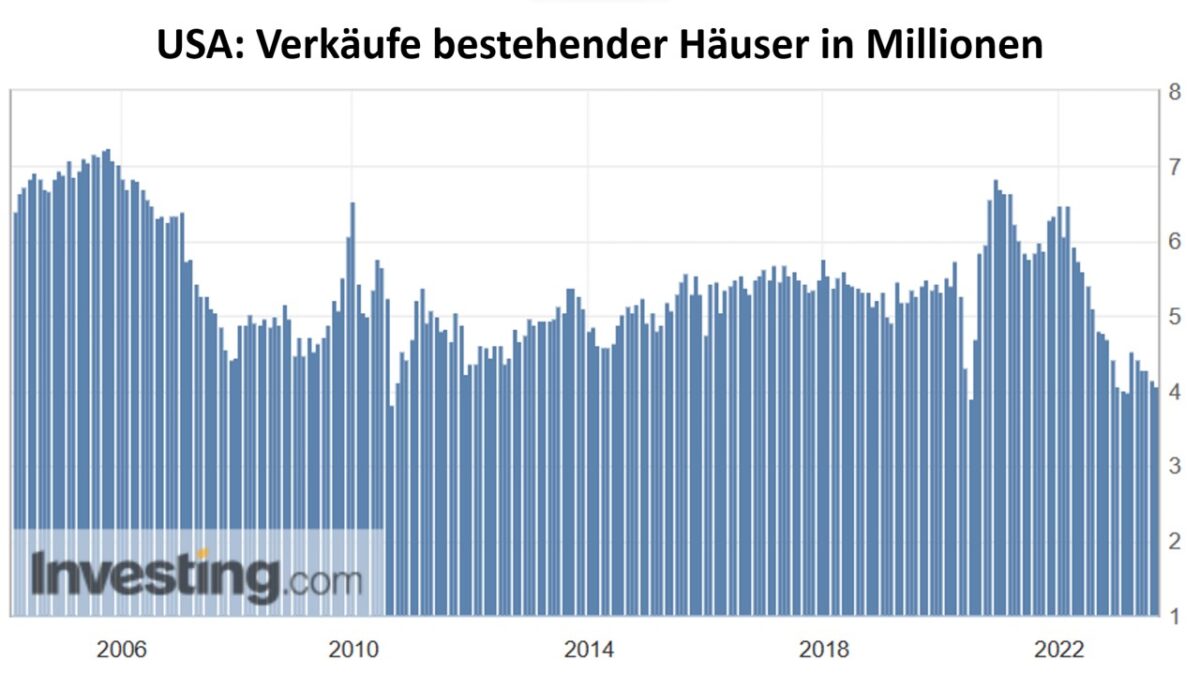

In der vergangenen Woche erreichte die 30-jährige Festzinshypothek mit 7,23 Prozent Zinsen p. a. ihren höchsten Stand seit dem Jahr 2001. Für 15-jährige Darlehen mussten laut FreddieMac (Federal Home Loan Mortgage Corporation) 6,55 Prozent p. a. berappt werden. Das höchste Niveau seit März 2002. Da die Zinsen weiterhin hoch bleiben, zeigen die eingehenden Daten, dass die Verkäufe bestehender Häuser ebenfalls rückläufig sind. Hier macht sich, anders als bei anderen Kreditarten, der Zinsdruck schon deutlich bemerkbar.

Fazit und Ausblick

Die historisch hohen Schulden, die auf den Schultern der US-Amerikaner lasten, ebnen den Weg in eine Rezession. Diese könnte deutlich länger anhalten, als viele Analysten und Ökonomen es sich momentan noch vorstellen können. Das Problem ist die Kombination aus immer wieder aufflammendem Inflationsdruck und sich weiter abschwächender Konjunktur. Das macht es für die Geldpolitiker schwierig, die Zinsen stark zu senken. Es droht eine längere Phase der Stagflation.

Noch können die USA ihre Schuldpapiere weltweit verkaufen. Es gibt jedoch keine Garantie dafür, dass dies so bleibt. Es formiert sich gerade ein Block gegen den US-Dollar. Das könnte nach Einschätzung von US-Finanzministerin Janet Yellen die Refinanzierungskosten für US-Dollar-Schulden zukünftig verteuern.

Schon jetzt ist das Zinsniveau viel zu hoch für den aktuellen Schuldenstand. Dies wird zunehmend den Konsum, die Investitionen von Unternehmen, die Finanzierung von Start-Ups, das Banken-System und den Immobilienmarkt belasten.

Noch wiegen sich die Märkte in trügerischer Sicherheit, das war auch vor der letzten Finanzkrise und vor der Pandemie so. Es ist nur eine Frage der Zeit, bis es durch Kreditausfälle, Abschreibungen (z. B. auf Kreditportfolios oder Gewerbeimmobilien) und Konsumverzicht zu Verwerfungen in der Realwirtschaft und im Finanzsektor kommt. Darauf sollten sich Anleger einstellen.

Kommentare lesen und schreiben, hier klicken

In absoluten Zahlen darf man solche Statistiken eigentlich nicht zeigen, 2007 Schulden knapp 50 Billionen und BIP ca. 14 Billionen jetzt beide ca. das doppelte, also im Verhältnis zum BIP sehe ich da nix von explodierenden Schulden, oder liege ich da falsch?

USA sind schon längst Pleite. Der ganze Wohlstand ist nur vorgegaukelt, dahinter stinkt es mächtig

@Ernst Schrott: Richtig, außerdem sind die USA noch in der Lage, wesentliche Steuererhöhungen vorzunehmen. Das ist zwar unpopulär, die Belastung ist aber noch nicht an der Grenze wie in vielen anderen Industrieländern angelangt, in der jede Erhöhung wachstumshemmend wirkt. Solang die Attraktivität für fremdes Kapital und stetiges Wachstum vorhanden ist, braucht man sich wenig Sorgen über die Verschuldung zu machen.

In dem Land, das im letzten Jahrhundert 2x Pleite war und in dem weder der öffentliche Dienst noch seine Beamten über die Kapitalmärkte abgesichert sind, für das man deswegen leicht eine implizite Verschuldung (ohne Private) von 300% rechnen kann, das sich selbst Wohlstand vorgaukelt, Kapital exportiert, Sozialschulden importiert, macht man sich Gedanken über die USA. Das verstehe, wer will.

@Schrott, und der S&P war in 2007 etwa 3mal tiefer als jetzt bei ca.1500Pt. und ist dann bei fallenden Zinsen noch fast 50% gefallen.

Die Aussichten für die Permabullen sind nicht mehr so rosig, ausser für die mit der ROSA BRILLE.

Das Thema war nicht S&P sondern Schulden im Verhältnis zum BIP, absolute Zahlen sagen ja bekanntlich nichts aus …

@ Schrott, in 2007 waren die Zinsen bis 2022 im Freien Fall was die Sache wohl erträglicher machte. Jetzt doppelte Schulden mit steigenden Zinsen.

Man schreibt solche Texte und weiß nicht dass 400 Prozent bedeutet – 5 Mal so hoch.

100 Prozent – 2 Mal so hoch

200 Prozent – 3 Mal so hoch usw

@Ivan

Wie peinlich ist das denn?

Eine kleine Denkaufgabe fürs Wochenende: Was ist der Unterschied zwischen gestiegen « auf » und gestiegen « um »?