Es sieht so aus, als wäre der Handelskrieg mit der Gewinnwarnung von Daimler nun endlich an der Börse angekommen, wie wir bereits heute morgen titelten! Es sind die deutschen Autobauer, die besonders unter Druck sind, also neben Daimler auch VW, BMW, dazu Zulieferer wie Continental oder Leoni aus dem MDAX. Wer hätte das ahnen können..

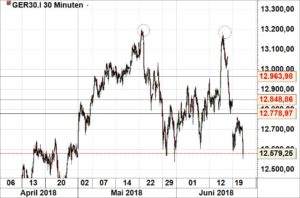

Der Dax unterschreitet erfolgreich die 12600er-Unterstützung (siehe hierzu auch unseren gestrigen Trade des Tages!):

(Alle Charts durch anklicken vergrößern)

Dazu Hiobsbotschaften für Mitarbeiter der Allianz: 5000 von 29.000 Stellen in Deutschland sollen wegfallen (soeben hat die Allianz die Zahl bestritten, die das „Manager Magazin“ genannt hatte – bestreitet aber nicht, dass es zu großflächigen Entlassungen kommen wird). Das deutsche Konjunkturwunder weicht offenkundig einer neuen Realität..

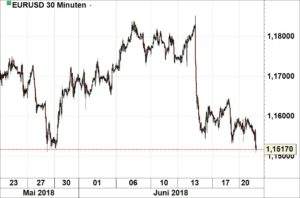

Und am Devisenmarkt Dollar-Stärke auf breiter Front – der Euro fällt auf ein neues Verlaufstief:

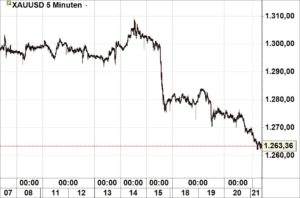

Auch Gold aufgrund der Dollar-Stärke weiter unter Druck (so auch Öl..):

Dazu kommt: Italien meldet sich nach langer Ruhe wieder! Auslöser ist, dass zwei als extrem Euro-kritisch geltende Parlamentarier der Lega (Claudio Brghi und Albero Bagnai) nun zentrale Schaltstellen bei den Themen Haushalt und Finanzen besetzt haben – das drückt den italienischen Bankenindex nach unten, die Renditen für italienische Staatsanleihen steigen deutlich an (sprich der Kurs fällt), wie hier bei der 10-jährigen italienischen Anleihe:

Aber wie die Dinge stehen, sagen sich die Amerikaner sicher einmal mehr: was haben wir denn mit dem Handelskrieg zu tun – wir sind doch unverwundbar! Dieser Glaube dürfte solange bestehen, bis China aus seiner defensiven Grundhaltung heraus kommt und ein Zeichen setzt, dass Trump richtig weh tun wird. Wir hätten da schon ein paar Vorschläge vor allem in Sachen Apple (alleine 10% der Marktkapitalisierung des Nasdaq100) – aber zweifellos wird China sich dabei weniger auf Zölle fokussieren, sondern erstens den US-Unternehmen, die in China tätig sind, das Leben schwerer machen (Apple!), und zweitens einen gezielten Angriff auf den US-Finanzmarkt starten (in welcher Form werden wir sehen; logisches Ziel ist der immense Marktwert von amerikanischen Tech-Konzernen, die in China bombige Geschäfte machen – noch..).

Bis dahin aber sehen wir ganz bestimmt noch ganz viele neue Allzeithochs beim Nasdaq und beim Russell2000…

Denn die Amerikaner leben in der besten aller Welten mit dem besten Präsidenten der Welt und der besten Wirtschaft der Welt und der besten Armee der Welt und den gebildetsten Menschen der Welt und der geringsten Kriminalitätsrate der Welt – einfach ein nachahmenswertes Paradies. Warum sonst sollten so viele Menschen versuchen, über Mexiko ins heilige Land der USA zu gelangen?

Kommentare lesen und schreiben, hier klicken

Ganz schlüssig ist der Kursverlauf von Gold mir nicht.

Trotz Risiken des Handelskrieges gibt der Kurs nach.

Habe wenig Erfahrung mit Edelmetallen, könnten Sie die Verknüpfung zwischen Dollarstärke und Goldschwäche innerhalb bzw. bevorstehenden Handelskrieg mir erläutern?

Herzlichen Dank,

Simply

Ich denke mal das durch die ganzen Zölle viel mehr Inflation entsteht, diese Inflation muss dann wieder durch noch mehr „Zinsanhebungen“ seitens der FED gelöst werden, da Gold keine Zinsen abwirft wird Papiergold (ETCs) an den Börsen verkauft.

Da wir aber bei Gold und vor allem bei Silber bereits am Minimum (Produktionskosten) sind würde ein weiterer Preisfall die Produktion noch mehr drücken, durch die Angebotsverknappung steigt der Preis dann auch wieder.

Sowohl bei Gold und Silber kann es zwar temporär weiter nach unten gehen aber auf längerer Sicht muss es steigen.

In den heutigen Zeiten sind nur 2 Dinge sicher (Ironie an)

– China wächst mit 7% weiter

– Der Nasdaq steigt (Ironie aus)

Lg :)

Mal eine Frage an die Tausenden von Börsenspezialisten, die die US Steuersenkung zu Lasten von mehr Schulden so positiv für die Börsen sehen.

Sind denn nicht Zölle genau das Gegenteil von Steuersenkungen ? u. vor allem trifft es in der konsumlastigen US Wirtschaft vor allem die grosse Masse mit den Alltagsprodukten.

Die Aktienmärkte zeigen in der heutigen Bewertung der Automobilaktien einmal mehr das komplette Spektrum. Hier einige Fakten. Daimler gab gestern Abend eine Gewinnreduktion für 2018 von ungefähr 5% bekannt. Ergebnis: Deutliche Kurverluste. Die Aktie hat an der Börse eine Marktkapitalisierung von

64 Mrd. € , verdiente 2017 – 11 Mrd. € und hatte gestern noch ein 2018-er KGV von sagenhaften 6,4!!!, bei einem Dax-KGV von knapp 13. Wieviel Negatives ist hier schon eingepreist? Tesla hingegen wird an der Börse mit 60 Mrd. $ bewertet und hatte im Q1 – 745 Mio.$ verbrannt, ohne bisher jemals etwas verdient zu haben. Der Umsatzbringer Model 3, soll es richten, jedoch hat man jetzt festgestellt, dass man bei einem Preis von 35 000 $ nicht richtig Geld verdient. (Die Cash-Quote zeigt bedrohlich nach unten.) Deshalb soll jetzt ein Model 3 mit Allradantrieb her, zum Preis von 78 000 $, quasi das Auto für den Massenmarkt!?

Um nicht missverstanden zu werden, die deutschen Ingenieure haben lange gewartet, mit der Entwicklung neuer Antriebskonzepte und die Abgas-Betrügereien sind kein Ruhmesblatt bzw. eine Unverfrorenheit. Aber selbst wenn Daimler 90% Gewinneinbruch hätte, wäre das Unternehmen immer noch erheblich niedriger als Tesla bewertet. Glaubt denn jemand, dass es den Daimler-Ingenieuren in zwei Jahren nicht gelingen wird, konkurrenzfähige Modelle auf den Markt zu bringen? Und wer hat die Massenfertigung drauf?

Klar bringt ein möglicher Handelskrieg erstmal großen Ärger. Aber diese Bewertungen!

Für mich ist das Börse verrückt.

Gruß

Sind die „Lender of last Resort“jetzt durch the Donald entmachtet?Geht ihr Endsieg ähnlich aus wie der Erika Braun ihrem Mann seine Partei?Die geldpolitischen „Wunderwaffen“V1-? nur ein desasterverlängernder Flop?Zins Heil,Mario!Wenn denn dann der letzte deutsche, eherne schwarze-null-Soldat,gefallen ist,dann ist €urofreizeitland Realität!Grundeinkommen für alle!Die Merkel in ihrem Lauf,hält weder Mathematik noch Seehofer auf!Quo vadis,mein zerfliessendes Deutschland?Ist denn keiner da,der diese Neroide eliminiert,bevor sie stammelt.Berlin brennt,faszinierend!

Die von der Entlassung bedrohten Allianzler brauchen sich um Beschäftigung nicht zu sorgen. Sie müssen sich nur darauf einstellen, künftig mit nem halben Gehalt auszukommen. Aus dieser Sicht ist es zwar schön, steigende Tarifgehälter zu sehen. Wenn aber die Summe der wirklich gezahlten Tarifgehälter sinkt, weil immer mehr tarifliche Stellen wegfallen und durch nicht tarifliche ersetzt werden, ist es mit den verkündeten Lohnsteigerungen nicht weit her.

Ja! TDT

„solange nicht vorher unter 12595 oder über 12739“

es war über 12739! … bin deswegen nicht „mitgelaufen“!

China setzt doch schon Zeichen.

http://www.dw.com/de/china-energy-sagt-investitionsreise-f%C3%BCr-mega-gesch%C3%A4ft-in-usa-ab/a-44326912

Die Investitionen aus China in den USA sich aber auch generell deutlich zurückgegangen (-92% von Jan-Mai 2018 zu 2017) https://deutsch.rt.com/wirtschaft/71741-china-kurzt-massiv-investitionen-in-usa/