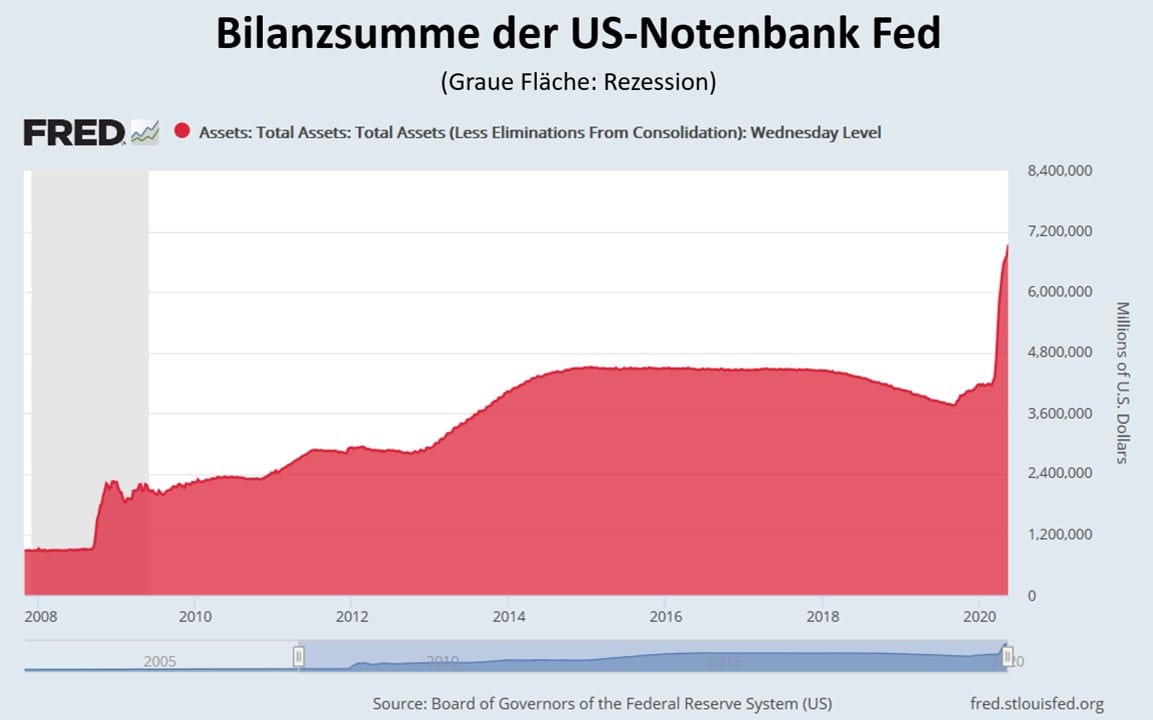

Noch schneller als während der Weltfinanzkrise rotiert die digitale Notenpresse der US-Notenbank und bläst die Bilanz der Fed auf fast 7 Billionen US-Dollar auf. Es ist nur eine Frage der Zeit, bis die Bilanzsumme in den zweistelligen Billionenbereich vordringt.

Die Bilanz der US-Notenbank steigt um 80 Prozent in nur 12 Monaten

Bis vor Kurzem galt die Zeit während und nach der Finanzkrise 2008 ff. als die aggressivste geldpolitische Phase seit dem Zweiten Weltkrieg. Doch das, was sich derzeit bei der US-Notenbank (Federal Reserve) abspielt, stellt die Geldpolitik im Zuge der Lehman-Krise weit in den Schatten. In nur 12 Monaten hat die Fed unter der Ägide ihres Präsidenten Jerome Hayden „Jay“ Powell die Bilanzsumme um 3 Billionen US-Dollar bzw. 80 Prozent auf knapp 7 Billionen US-Dollar ausgeweitet. Das entspricht 15 Prozent des Bruttoinlandsprodukts er USA. Damit ist die Fed nun auch Weltmeister in Bezug auf die Bilanzgröße und die Geschwindigkeit der Ausweitung unter allen großen Notenbanken dieses Planeten. Dies ist das Ergebnis diverser unlimitierter Repo-, Kredit- und Wertpapierkauf-Programme seit September 2019. Besonders stark trugen die Ankäufe von US-Staatsanleihen sowie mit Hypotheken besicherten Anleihen zum Aufbau der gigantischen Bilanzsumme bei.

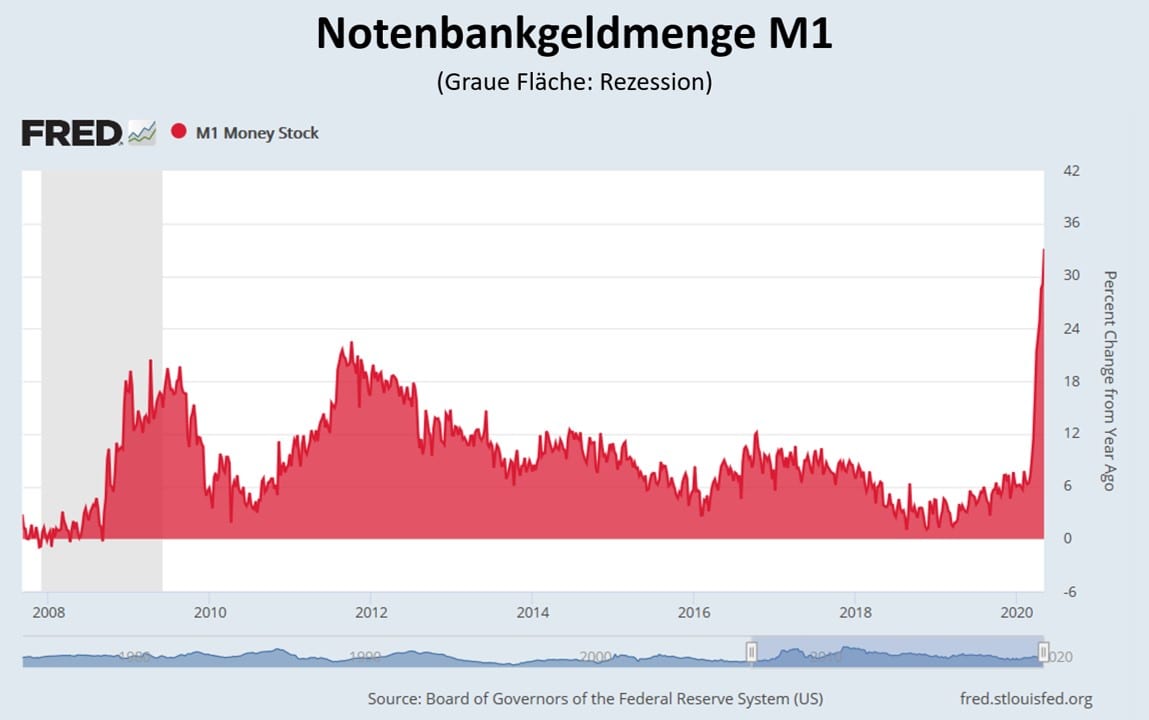

Die Geldmenge explodiert um ein Drittel

Das beispiellose Rotieren der digitalen Notenpresse der Fed hat die Geschwindigkeit des Geldmengenwachstums ebenfalls auf einen Nachkriegsrekord ansteigen lassen: Um 33,1 Prozent ist die von der US-Notenbank erzeugte Geldmenge M1 innerhalb von nur 12 Monaten angestiegen. Während der Lehman-Krise lag der bisherige Spitzenwert bei 22,5 Prozent jährlichem Wachstum. Die Geldmenge M1 umfasst alles umlaufende Bargeld, Sichteinlagen auf Konten sowie Schecks.

Inflationserwartungen steigen plötzlich an

Noch liegt die offizielle jährliche Teuerungsrate in den USA bei 1,32 Prozent (PCE). Doch die Erwartungen an die künftige Teuerungsrate beginnen bereits zu steigen. Die von der Universität von Michigan erhobenen Daten zeigen, dass die Teilnehmer einer landesweiten Umfrage für die nächsten 12 Monate einen Anstieg der Inflationsrate auf 3 Prozent erwarten. Die risikolosen für Zinsen eine einjährige US-Staatsanleihe liegen bei 0,17 Prozent. Selbst nach Abzug der aktuell noch moderaten Inflation ist die Realverzinsung in den USA derzeit bereits stark negativ. Ein derartiges geldpolitisches Umfeld wird als finanzielle Repression bezeichnet, da Sparer so automatisch schleichend enteignet werden.

Fed-Chef biegt sich die Realität zurecht

Ohne die ultralaxe Geldpolitik mit explodierender Geldmenge, Nullzinsen und einer sich ballonartig aufblähenden Notenbankbilanz wäre die US-Wirtschaft in der Corona-Krise nicht zu stabilisieren gewesen- das steht außer Frage. Doch die Aussagen, die der Fed-Präsident Jerome Powell in der Nacht am Sonntagabend einem Millionenpublikum in der in den USA sehr populären Fernsehsendung „60 Minutes“ des Fernsehsenders CBS auftischte, waren zum Teil dreist gelogen (hier auch dazu der Kommentar von Markus Fugmann). Gemäß Powell sei die jetzige „unkonventionelle“ Geldpolitik nur bedingt durch die wirtschaftlichen Folgen der Corona-Krise. Doch bereits im Dezember 2018 musste die US-Notenbank eine geldpolitische 180-Grad-Wende vollziehen – zunächst verbal und später operativ. Bereits im Juli 2019 begann die Fed, den Leitzins erneut abzusenken – drei Mal vor dem Ausbruch der Corona-Krise. Der Zinssatz für einjährige US-Staatsanleihen hat sich von Dezember 2018 bis Ultimo 2019 von 2,73 Prozent auf 1,51 Prozent reduziert. Die Zinsen für zweijährige US-Staatsanleihen haben sich im gleichen Zeitraum sogar glatt halbiert – ohne Corona-Krise.

In Wahrheit war die US-Wirtschaft bereits durch den überreifen Konjunkturzyklus, die historisch hohe Verschuldung der US-Unternehmen sowie den Handelskrieg mit China so stark geschwächt, dass die Fed ab September 2019 den Geldmarkt mit hunderten Milliarden US-Dollar stützen musste (US-Repo-Krise). Ab Oktober 2019 startete die US-Notenbank in einer angeblich heilen Welt ein Wertpapierkaufprogramm, das spöttisch unter dem Namen „Nicht-QE“ bekannt wurde, da die US-Notenbank die Existenz eines neuen QE-Programms mit dem Hinweis auf die Laufzeit der erworbenen Papiere leugnete. Im Rahmen dieses Programms wurden monatlich im Gegenwert von 60 Milliarden US-Dollar kurzfristige US-Staatsanleihen aufgekauft, um einerseits die Funktion des Repo-Marktes sicherzustellen und anderseits die vom US-Finanzministerium massenhaft emittierten Staatsanleihen aufzunehmen. Ohne diese Notmaßnahmen der Fed wären die USA bereits Monate vor dem Ausbruch der Pandemie durch Turbulenzen am Finanzmarkt in die Rezession abgetaucht.

Fazit und Ausblick

Ohne die geldpolitischen Aktionen der Fed in Billionenhöhe wären sowohl das US-Bankensystem als auch der US-Staatshaushalt sowie die amerikanische Realwirtschaft in ihrer Existenz bedroht. Welche Folgen die experimentelle Geldpolitik der US-Notenbank mit explodierender Geldmenge und Nullzins mittelfristig haben wird, kann man seriös kaum prognostizieren. Noch halten gegenläufige Effekte, vor allem von der Nachfrageseite, die Inflation im Sinne von Konsumententeuerung in Schach. Gleichzeitig explodiert die Verschuldung weltweit auf neue historische Höchststände.

Die Behauptung des Präsidenten der US-Notenbank Jerome Powell, dass die derzeitige aggressive Geldpolitik nur den ökonomischen Schäden, ausgelöst durch die Corona-Pandemie, geschuldet sei, muss man als reine Beruhigungspille werten. Doch die damit indirekt geschürte Hoffnung, dass nach der Krise alles wieder gut und die Geldpolitik wieder „normal“ werde, wird erneut enttäuscht werden, so wie bereits nach der letzten krisenbedingten Gelddruck- und Zinssenkungsorgie der Notenbanken im Zuge der Lehman-Krise. Man darf gespannt sein, wie die US-Notenbank aus dieser geldpolitischen „Nummer“ wieder herauskommen will. Die Geschichte lehrt nur zwei Optionen: Reflation oder Schuldenschnitt.

Kommentare lesen und schreiben, hier klicken

Ich finde es immer wieder erstaunlich wie lange man potemkinsche Dörfer aufrechterhalten kann. Die USA haben in den letzten 45 Jahren die Basis ihrer Realwirtschaft verloren. Überdeckt wurde das durch zwei Dinge:

1. Die Imperialrendite, gezogen durch die Weltleitwährung und ein unlimitiertes Außenhandelsdefizit.

2. Die sogenannte „Tech Industrie“, in der eigentlich wenig Tech drin ist. Das Geschäftsmodell besteht darin, die Kundenzugänge durch Kontrolle der Informationsflüsse zu monopolisieren und dadurch eine Art „globale Zollstelle“ einzurichten.

Das hat aber nicht verhindert, dass sich die wirtschaftlichen Spannungen in den USA massiv verstärkt haben. Das gesamte Gebilde wird mit jeder Krise brüchiger.

Herauskommen können die Notenbanken aus der Nummer nicht mehr. Das hat die Krise 2008/2009 gezeigt. Denn es würde bedeuteten die „Reichen“ zu einem erheblichen Teil zu enteignen. Denn hier konzentrieren sich die Vermögen. Das wird nicht passieren und ist in der Geschichte auch noch nie passiert. Denn die wohlhabende Schicht hat genug Einfluss, dass zu verhindern. Tatsächlich sind die Gesellschaften, die in so einen Kanal eingebogen sind immer verschwunden. Wobei das meist sogar ohne Knall erfolgt.

Wow …guter Beitrag! Aber meiner Meinung nach zu nett ausgedrückt! Mein Kommentar wird aber hier nicht benötigt, weil ich das selbe schreiben wollte nur halt auf eine etwas zu sehr Klartext art ;-)

…aber regelmäßige Leser, wissen was ich damit meine.

@Thinkself, das ist einer der besten Kommentare, die ich in all den vielen Jahren lesen durfte, in denen ich die FMW nun verfolge 👍 👍 👍

„Wobei das meist sogar ohne Knall erfolgt.“ Das ist so wie das lautlose Versinken im Sumpf. Irgendwann gibt es das finale „Blub“ und dann sind die USA vollends von der Bildfläche verschwunden!

Pingback: Aktuelle Meldungen und Nachrichten vom 19.05.2020 | das-bewegt-die-welt.de

Aber auch schon meinte doch der gute Herr Zipfel das könnte noch lange so weitergehen, ich spüre da ein wenig Zweifel an der Notenbankgläubigkeit. Für das eigene Vermögen ist es gut eher früher als später zu konvertieren.

Der parabolische Anstieg der Notenbank-Bilanzen war ja absehbar, auch wenn es aufgrund des schubmäßigen Verlaufes z.T. keine so formschöne Kurven sind. Die Richtung stimmt! ;-)

Parabolische Charts fallen meistens total zusammen weil sie eine Übertreibung abbilden.Da die Verschuldung kaum fallen kann, muss die Übertreibung über Nebenwirkungen abgebaut werden.

Hat man schon überlegt wie die US-Altersvorsorge finanziert wird, die früher mit jährlichen Renditen

von ca.8% getragen wurde.

Aktien u.Anleihenkurse sind ausgereizt, Zinsen u.Dividenden werden immer weniger.Die USBanken , die bisher gut dastanden werden mit den Nullzinsen das gleiche Schicksal wie die EU- Banken erleiden.

Immerhin wehrt sich die USA noch gegen Negativzinsen, weil sie wissen dass das SELBSMORD für die Banken ist. Die Krall – Kritiker müssen irgendwann einsehen ,dass er Recht hat.Um die Krall-Thesen zu begreifen braucht es eigentlich nur sehr, sehr wenig gesunden Menschenverstand.

Der Grossteil der Welt ist auf dem Weg wie ihn z.B. Argentinien u.andere Schuldenländer gingen

u.dort funktioniert doch das Schuldenmachen auch.Wir leben in jeder Beziehung auf Kosten der nächsten Generation, die nächste Generation muss nur schauen dass sie den SCHWARZEN PETER weitergeben kann.

immer dieses Missverständnis mit der „zukünftigen Generation“. Es gibt nämlich kein Schuldenproblem ZWISCHEN den Generationen, sondern nur INNERHALB einer Generation. Denn da die Schulden des Einen immer das Geldvermögen des Anderen sind, ist der Saldo aus Schulden und Vermögen zwischen den Generationen immer 0.

Aber das die Vermögensbesitzer nicht wollen, das sich das rumspricht, ist natürlich verständlich. Sonst stellt noch jemand die Verteilungsfrage.

Die Argentinier machen es ganz einfach. Schulden aufbauen, dann Bankrott gehen. Etwas warten (da reichen zwei, drei Jahre) und dann kann man wieder neue Schulden aufnehmen. Eigentlich ganz schön schlau. Es soll ja immer noch Deppen geben, die meinen man müsste Schulden zurückzahlen. In Germanien gibt es davon besonders viele.

Also ich krieg immer böse Briefe bei Schulden.Bin halt auf dem Niveau wo der Schuldner mehr verliert als der Gläubiger ;-) Wie wohl 99,99% der Menschen

Eigentlich müssen wir uns keine Gedanken über die vielen Schulden machen, die müssen eh unsere Urenkel und Ururenkel bezahlen und die werden wir nie kennen lernen, wenn sie uns mal später dafür verantwortlich machen :)))

Auch ich finde. das wir uns viel zu viele Gedanken um die Schulden in irgendeiner Zukunft machen. Wer weiß was die Zukunft meiner Enkel oder Urenkel bringen wird ??? Niemand. Vielleicht sind meine Urenkel ja in der Situation das sie sogar Kapital daraus schlagen und davon profitieren. Vielleicht aber auch nicht. Aber so ist es nunmal. Ich habe meinen Urgroßvater niemals kennengelernt. Wenn er aber zu einer Generation gehören würde die mir heute Schulden eingebrockt hätte, dann würde ich trotzdem niemals auf die Idee kommen ihn zu hassen oder dafür verantwortlich zu machen. Jede Zeit hat ihre Berechtigung.

Schwerwiegende geschichtliche Ereignisse ziehen sich durchaus über mehrere Generation

Pingback: Der Bitcoin crasht nicht – Bitcoin Lighthouse