Die Verschuldung von US-Unternehmen nimmt immer weiter zu. Sie denken jetzt das liegt an der Coronakrise? Nein, die gibt nur einen weiteren „kleinen Schub“ nach oben. Schon in den letzten Jahren, wo die US-Konjunktur boomte ohne Ende, haben sich vor allem große US-Unternehmen immer mehr mit immer billigerem Geld vollgesogen. Und was machte man mit diesem Geld? Richtig, das dümmste, was man nur tun konnte. Nicht in neue Jobs, Fabriken und Produkte investieren. Nein, man kaufte auf Kredit eigene Aktien zurück, um den Aktienkurs der eigenen Firma hochzupushen. Denn weniger Aktien am freien Markt bedeuten Angebotsverknappung, was den Preis hochtreibt.

Die immer weiter sinkenden Zinsen und die immer größere Geldflut der Notenbanken weltweit macht es vor allem den US-Unternehmen leicht sich immer mehr zu verschulden. Zwangsläufig muss das ja ins Desaster führen? Nun, derzeit gibt es in den USA wie auch in der EU (auch hier ähnliches Grundszenario) ein gigantisches Konjunktur-Rettungspaket nach dem nächsten. Schon diese Woche könnte in den USA nochmal knapp 1 Billion Dollar hinzu kommen. Wo ist also das Risiko, wenn der Staat sowieso alles rettet, in dem er alle Probleme mit Geld zuschüttet?

Verschuldung von US-Unternehmen nimmt trotz Konjunktur-Hochphasen seit 20 Jahren immer weiter zu

Wir von FMW können nur berichten und auf Missstände hinweisen. Das Problem ist, dass die Verschuldung der US-Unternehmen über alle Rezessionen und Krisen hinweg immer weiter ansteigt. Und entscheidend ist: Nach den Krisen, wo sich die Konjunktur erholte und die Konzerne blendende Gewinne machten, sank die Verschuldung von US-Unternehmen nicht wie es eigentlich sein sollte – sie stieg immer weiter an. Schauen wir auf den folgenden Chart der St. Louis Fed, der Statistik-Garage der US-Notenbank Federal Reserve.

Der Chart zeigt die Verschuldung der US-Unternehmen – wir haben hier mal einen Zeitraum ab dem Jahr 1998 eingestellt. Grau hinterlegt sieht man die Dotcom-Krise, die Finanzkrise 2008 und ganz rechts die Coronakrise. Man sieht dazwischen die großen Phasen des Wirtschaftswachstums in den USA. Aber die Linie steigt immer weiter an. Lag die Verschuldung von US-Unternehmen 1998 noch bei 2,26 Billionen US-Dollar, so waren es Ende 2019 6,55 Billionen US-Dollar, und Ende Juni 2020 schon 7,13 Billionen US-Dollar. Man sieht, die Coronakrise lässt die Schuldenlast zwar weiter ansteigen. Aber letztlich wird nur ein Trend fortgesetzt, der sich durch Corona beschleunigt.

Sinkende Zinskosten

Der folgende Chart zeigt ebenfalls seit dem Jahr 1998 die Zinskosten für US-Unternehmen in Form der durchschnittlichen Renditen für ihre Anleihen. In der konjunkturellen Hochphase nach der Finanzkrise lag das Tief der Rendite bei 3,21 Prozent im Jahr 2013, und bei 3,26 Prozent im Jahr 2016. Dann zu Ende 2019, also vor Ausbruch der Coronakrise, verschlechterten sich die konjunkturellen Anzeichen bereits. Das Zinsniveau sank, so auch für die US-Unternehmen. Die Rendite fiel auf 3,19 Prozent, und dann auf 2,80 Prozent im Februar. Dann zum Ausbruch der Coronakrise dachte man zunächst, dass die Krise viele Unternehmen in den Ruin treibt.

Daher stiegen die Risikoprämien für Unternehmensanleihen. Die Rendite sprang im März auf 4,59 Prozent. Aber ja, nach und nach wurde klar: Staat und Notenbank überschwemmen alles mit Geld. Da kann ja nichts mehr schief gehen? Also immer weiter munter schulden machen. Und wo kein Risiko, da kann die Rendite (die Risikoprämie) weiter sinken? Bis jetzt ist sie in der schlimmsten Rezession seit Jahrzehnten auf aktuell 2,16 Prozent gefallen, also weit unter das tiefste Niveau aus den Konjunktur-Glanzzeiten der vorigen zehn Jahre. Was für ein Wahnsinn!

Renditen von Junk Bonds auf Rekordtief

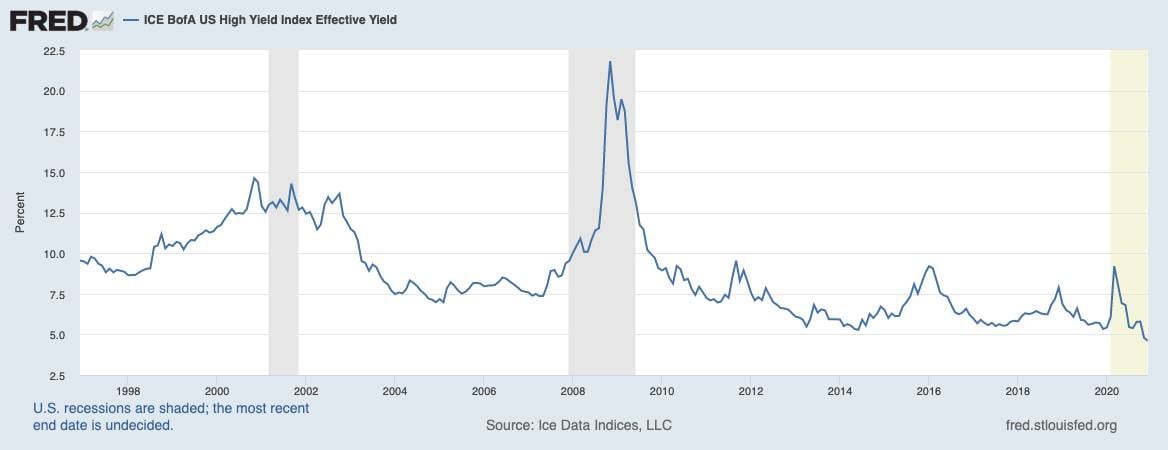

Aber es kommt ja noch besser. Die US-Unternehmen mit Schrott-Status, die das höhere Ausfallrisiko ihrer Anleihen mit höheren Zinsen bezahlen müssen, leben derzeit auch in paradiesischen Zeiten. Ihre Verschuldung steigt natürlich auch weiter an, und die Zinskosten fallen immer weiter. Der folgende Chart zeigt seit 1998 den Verlauf der Junk-Bond-Renditen (Renditen für Schrottanleihen) in den USA. Im Hochpunkt der Finanzkrise 2008 lag die Rendite für Junk Bonds bei 21,8 Prozent. Dann im Tiefpunkt, als die Konjunktur in den USA in den Folgejahren sensationell gut lief, sank das Ausfallrisiko dieser Schrottpapiere, und die Rendite fiel bis auf 5,28 Prozent im Jahr 2014.

Jetzt in der Coronakrise, wie gesagt der schlimmsten globalen Rezession seit Jahrzehnten, ist diese durchschnittliche Rendite auf aktuell nur noch 4,61 Prozent gefallen. Was für ein Wahnsinn. Und was für ein Anreiz, sich traumhaft günstig mit immer mehr schulden vollzusaugen. Die Katastrophe ist vorprogrammiert, denn die Verschuldung der US-Unternehmen wird immer größer. Aber halt… kann dieses Spiel immer so weiter laufen, wenn Notenbank und Regierung das Spiel immer weiter spielen wollen? Oder bringt eine (wann auch immer) anstehende Zinswende in den USA das Kartenhaus zum Einstürzen? Erstmal dürfte Joe Biden mit dem Demokraten für jede Menge frischen Stimulus sorgen.

Kommentare lesen und schreiben, hier klicken

Die Zeiten in denen man zuerst Eigenkapital erarbeitete sind längst vorbei. Zudem sind Schulden zuerst mal Arbeitskapital, dass irgendwann zurückbazahlt werden soll. Also macht Schulden, gerade heutzutage kosten Kredite ja nichts mehr. Es gibt bereits Banken, die guten Gläubigern sogar etwas dafür bezahlen, wenn sie bitte nur einen Kredit nehmen. Vermutlich erhalten diese Banken von der EZB einen Bonus als Entgelt, wenn sie beim Geld in den Markt pumpen behilflich sind. Auf jeden Fall werden Strafzinsen gespart, wenn das Kapital nicht mehr bei der EZB parkiert werden muss. Die Wirtschaft scheint unter der Gelddruckorgie der EZB regelrecht zu ersticken und es braucht immer mehr Fantasie noch eine Anlagemöglichkeit zu finden.