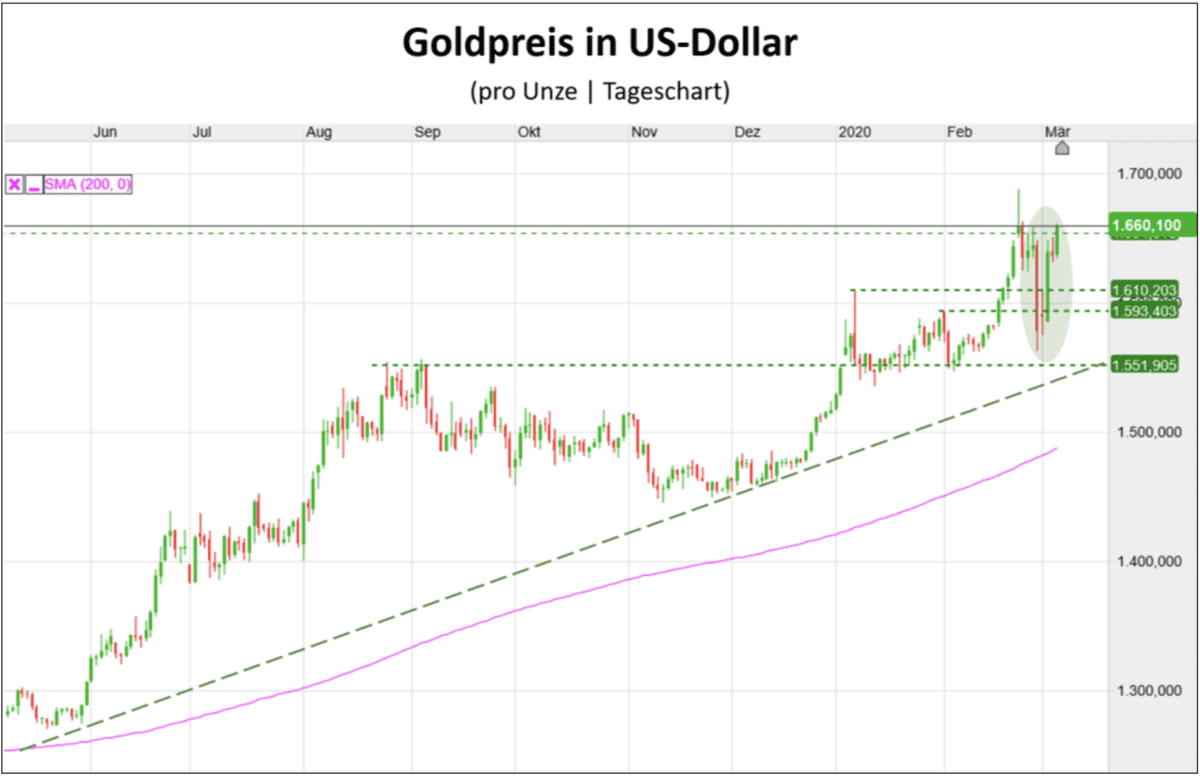

Nach dem Sell-Off am letzten Handelstag im Februar konnte sich der Goldpreis in dieser Woche V-förmig erholen. In US-Dollar nähern sich die Notierungen des gelben Edelmetalls bereits wieder den zyklischen Höchstständen an. In Euro nimmt der Goldpreis erneut sein Allzeithoch ins Visier.

Der Terminmarkt drückte den Goldpreis, die physische Nachfrage stützte ihn

Das Comeback, das derzeit beim Goldpreis zu beobachten ist, ist atemberaubend. Der Preis des gelben Edelmetalls hatte am Montag, den 24. Februar um 10:15 Uhr (MEZ) mit 1.683 US-Dollar pro Unze zunächst ein neues zyklisches Hoch erreicht. Den ersten Schlag bekam Gold ab, als über die US-Terminbörse quasi aus dem Nichts um 20:15 Uhr (MEZ) Goldkontrakte im Gegenwert von 3 Mrd. US-Dollar auf den Markt geworfen wurden. Hier kann man nur mutmaßen, welches Interesse hinter diesem Abverkauf stand. Nach einer ebenso schnellen Erholung der Preise bröckelten die Notierungen anschließend jedoch langsam wieder ab. Zum Ende der letzten Februarwoche hin beschleunigte sich die Talfahrt und endete am Freitag, den 28. Februar, mit einem Abschlag zum Wochenhoch von 107 US-Dollar oder 6,4 Prozent bei 1.576 US-Dollar pro Unze.

Vor allem die Kaskade an Margin-Calls am US-Terminmarkt brachte den Goldpreis am Freitag unter Druck. Allein am 28. Februar wurden Future-Kontrakte im Volumen von 2.500 Tonnen an den US-Börsen der CME Group gehandelt. Dieses Handelsvolumen entspricht 57 Prozent der Weltjahresproduktion bei Gold. Zur CME Group gehören das Chicago Board of Trade (CBoT), die New York Mercantile Exchange (NYMEX), die New York Commodities Exchange (COMEX) sowie die CME Globex.

Immer wieder die hochriskanten Terminmärkte

Da an den Terminmärkten nur ein Bruchteil des Warenwertes in Bar hinterlegt werden muss, kann es im Falle schneller Abverkäufe rasch zu Nachschusspflichten kommen, da das hinterlegte Eigenkapital von den Kursverlusten aufgezehrt wurde. In diesem Fall erhält der Future-Händler einen Anruf von der depotführenden Stelle (Margin Call) mit der Aufforderung, Geld nachzuschießen. Kann oder will der Inhaber der Goldkontrakte kurzfristig kein Bargeld auf das Brokerkonto überweisen, muss die Position glattgestellt werden oder sie wird zwangsliquidiert (exekutiert). Diese Problematik hatte auch die US-Aktienindizes in der letzten Februarwoche stark belastet – allerdings prozentual ca. doppelt so stark wie den Goldpreis.

Ganz anders präsentierte sich jedoch das Bild bei den rein physischen, nicht kreditgehebelten Goldinvestments: Hier blieb die Nachfrage nach Gold anhaltend hoch, sowohl bei den Barren und Münzen als auch bei den physisch gedeckten ETF. Seit Jahresbeginn flossen netto 113 Tonnen Gold in die bekannten Lager der weltweiten ETF. Davon allein 61 Tonnen im Januar 2020 mit einem Gegenwert von 3,1 Mrd. US-Dollar sowie nochmals 52 Tonnen im Gegenwert von 2,6 Billionen US-Dollar im Februar. Damit erreichen die Gesamtbestände der goldgedeckten ETF zum 29. Februar ein neues Rekordvolumen in Höhe von 3.000 Tonnen. Ein ähnliches Szenario spielte sich nach der Lehman-Pleite 2008 ab: Während die Terminmarktkontrakte reihenweise zwangsliquidiert wurden, blieb die physische Nachfrage sehr robust. Diese Nachfrage nach dem echten Metall war es auch, die den Markt schnell wieder stabilisierte.

In Euro zeichnete sich ein ähnliches Bild ab, nur dass hier zum Wochenauftakt am Montag noch ein neuer Rekord beim Goldpreis in Höhe von 1.561 Euro pro Unze erreicht werden konnte. Die letzte Februarwoche beendete der Goldpreis in Euro vom Hoch aus gesehen 8 Prozent tiefer bei 1.436 Euro pro Unze. Doch auch dieser Verlust konnte bereits zu fast zwei Drittel wieder aufgeholt werden. Die Tatsache, dass sich der Goldpreis in Euro momentan etwas schwerer tut als in US-Dollar, liegt an der aktuellen Dollarschwäche.

Goldpreis in einer Win-win-Situation

Anders als an den Aktienmärkten kommt die aktuelle Gemengelage in jeder Hinsicht dem Goldpreis zu Gute, vor allem, seitdem die Notenbanken weltweit den ökonomischen Herausforderungen des Coronavirus mit noch laxerer Geldpolitik in Form von Geldmengenausweitung und Zinssenkungen begegnen. Besonders die außerordentliche Senkung des US-Leitzinses an diesem Dienstag um 50 Basispunkte beflügelte den Goldpreis in US-Dollar. Die Opportunitätskosten der zinslosen Alternativwährung haben sich damit weiter deutlich zurückgebildet. Der US-Dollar bietet nun kaum noch einen Zinsvorteil gegenüber Gold aber dafür jede Menge mittel- und langfristige Risiken. So hat der US-Dollar allein seit dem Jahr 2000 über 80 Prozent seiner Kaufkraft gegenüber Gold eingebüßt. Seit der Schließung des Goldfensters im August 1971 durch Präsident Richard Nixon sind es bereits 96 Prozent.

Die schnelle Erholung des Goldpreises hat auch mit der Erwartung zu tun, dass weitere Zinssenkungen folgen werden. So hat sich der US-Notenbankgouverneur James Bullard heute dahingehend geäußert, dass er eine weitere Zinssenkung am 18. März um 25 Basispunkte (0,25 Prozent) für „denkbar“ halte. Das „The Wall Street Journal“ bestätigt diese Aussage. Mittlerweile häufen sich auch die Forderungen nach einer Ausweitung des bereits laufenden Anleihekaufprogramms der Fed. Der Anleihespezialist Pimco fordert darüber hinaus ein Aufkaufprogramm speziell für hypothekenbesicherte Wertpapiere (MBS). Bereits jetzt kauft die US-Fed Staatsanleihen im Volumen von 65 Mrd. US-Dollar pro Monat auf. Die dabei neu erzeugte Geldmenge wird aktuell nicht durch Gegengeschäfte neutralisiert, was die Gesamtgeldmenge weiter erhöht (Geldmengeninflation).

Bereits am 12. März findet die nächste offizielle Zinssitzung der Europäischen Zentralbank (EZB) statt. Hier erwarten Ökonomen eine Zinssenkung um 0,1 Prozent. Zudem hatte die EZB-Präsidentin Christine Lagarde zuletzt neue Liquiditätsspritzen in Form von TLTROs (Targeted Longer Term Refinancing Operations) ins Spiel gebracht, mithilfe derer besonders günstige Kredite an kleine und mittlere Unternehmen (KMUs) unbürokratisch von Geschäftsbanken vergeben werden können. Auch das erhöht die Geldmenge und die Verschuldung zusätzlich. Auch andere Zentralbanken haben bereits mit Zinssenkungen und Liquiditätsspritzen reagiert, so wie die People´s Bank of China (PBoC) oder erst am Mittwoch die Reserve Bank of Australia (RBA). Die Bank of Japan denkt über eine Ausweitung ihres ohnehin weltweit beispiellosen Ankaufprogramms für Staatsanleihen, Aktien und ETF zur Stützung der Märkte „intensiv“ nach.

Aktuelle Maßnahmen auch langfristig gut für Gold

Wie ich in meinem gestrigen Artikel zu der Notzinssenkung der Fed bereits detailliert ausführte, werden sich die Wirtschaftssubjekte und die Finanzmärkte sehr schnell an die nochmals laxere Geldpolitik gewöhnen und eine Entwöhnung ist anschließend nahezu unmöglich, wie es der im Dezember 2018 abgebrochene Versuch der US-Notenbank eindrucksvoll gezeigt hat (Thema Zinsnormalisierung).

Die erhöhte globale Geldmenge sowie die historisch niedrigen Zinsen bleiben dem Goldpreis als konstruktives Umfeld also längerfristig erhalten. Zumal sich durch die ökonomischen Folgen des Coronavirus die Schulden von Staaten, Unternehmen und Privatpersonen auf neue Rekordniveaus erhöhen werden. Verantwortlich dafür sind neben den günstigeren Kreditkonditionen auch Mindereinnahmen beim Fiskus, bei Unternehmen und Privathaushalten sowie bei Banken, die weitere Schuldenaufnahmen erzwingen, um die Solvenz zu sichern. Banken müssen sogar durch Pleitewellen eine Verschlechterung ihrer Kreditportfolios fürchten und die weitere Erosion ihrer Zinsmarge durch die Zinssenkungen der Notenbanken. Alles in allem also ein ideales Umfeld für die weitere positive Entwicklung des Goldpreises.

Kommentare lesen und schreiben, hier klicken