Von Claudio Kummerfeld

Seit Wochen ist Dänemark eines der TOP-Themen am Kapitalmarkt. Denn die dortige Nationalbank druckt „Notenbank“-Kronen bis zum Erbrechen.

Dänemark: Nationalbank in Kopenhagen

Foto: seier seier / Wikipedia (CC BY 2.0)

Dänemark ist zwar Mitglied in der Europäischen Union, nimmt aber nicht am Euro teil. Nach wie vor behält man die Dänische Krone als Zahlungsmittel und hat somit auch seine eigene autonome Notenbank, die für Dänemark eigene Entscheidungen trifft. Um eine Stabilität für den Handel mit Rest-Europa herzustellen, ist die dänische Krone dauerhaft in ein enges Korsett gezwängt, zum Euro in der Range von 2,25% um die Marke von 7,46 herum. Dies wird erreicht, in dem man Kronen druckt und dafür Fremdwährungen wie Euro oder US-Dollar kauft, oder andersrum – immer um in dieser Range zu bleiben. Der Kurs der Krone läuft daher de facto parallel zum Euro. Somit hat man als Däne sozusagen schon seit Jahren einen Pseudo-Euro in der Hand, wenn man mit Kronen bezahlt. Aber egal, so ist es eben.

Kronen drucken

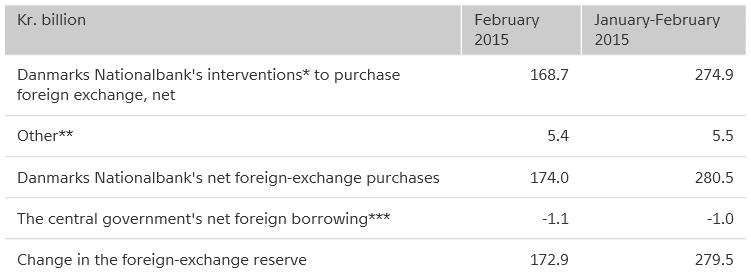

Nach jüngst veröffentlichten Angaben hat die Dänische Nationalbank alleine im Februar Devisen von sage und schreibe 174 Milliarden dänische Kronen ( 23 Milliarden Euro) gekauft. Ein Rekord! In Januar und Februar zusammen waren es sogar 280 Milliarden Kronen. Für eine Notenbank, die ein Land mit nur 5,6 Millionen Einwohnern repräsentiert, eine stolze Summe. Das bedeutet vorher musste sie 174 Milliarden Kronen „drucken“, also virtuell elektronisch erschaffen, was sie als Notenbank einfach so machen kann. Dadurch erhöht sich die Bilanz der Notenbank. Sie steckt das erschaffene Geld nicht in die dänische Wirtschaft, denn darum geht es hier gar nicht. Es geht darum die dänische Krone in Relation zum Euro im gewünschten Korridor zu halten, damit die Verlässlichkeit zum Euro bestand hat.

Quelle: Dänische Nationalbank

Dänemark: Massiver Anstieg der Devisenreserven

Quelle: Dänische Nationalbank

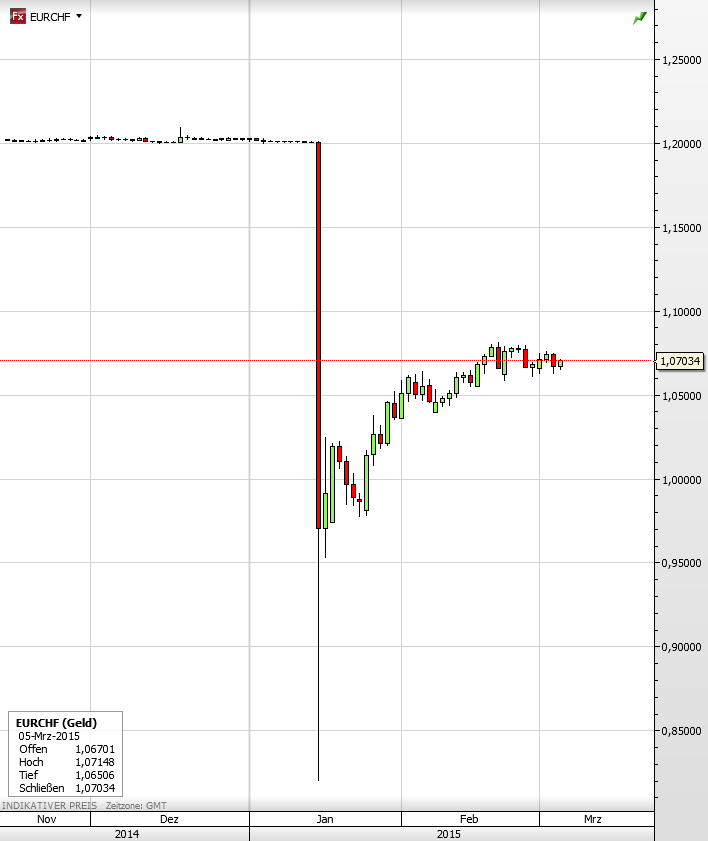

Angst vor dem Schweiz-Effekt

Durch diese erzwungene Koppelung an den Euro entsteht eine Marktverzerrung, da man Käufern und Verkäufern nicht erlaubt den realen Wert der Krone durch einen freien Devisenhandel zu bestimmen. Dadurch entsteht immer ein Druck, eine Blase. In der Schweiz kollabierte diese Blase am 15.01.2015 schlagartig, als die Schweizer Notenbank eine vergleichbare Koppelung des Schweizer Franken zum Euro aufhob. Der Franken wertete explosionsartig in nur wenigen Minuten auf (Chart)

Crash im Euro-Franken am 15.01.2015 nach Freigabe der Schweizer Nationalbank

Kapitalverkehrskontrollen in Dänemark

Die Politik der gekoppelten Währung existiert in Dänemark seit 1982 – erst zur DM, danach zum Euro. Vor der Einführung dieser Bindung gab es bis zu 15% Inflation – das hat man in Dänemark bis heute nicht vergessen. Natürlich ist die Welt heute eine andere und Dänemark ein wirtschaftlich stabiles Land. Die Senkung des Einlagenzins auf -0,5% brachte bisher auch keinen Effekt. Hedgefonds uns sonstige Spekulanten hoffen natürlich auf einen ähnlichen Effekt wie in der Schweiz. Dänemark versucht sich gegen diesen Druck mit allen Mitteln zu wehren. Vor Kurzem hatten wir bereits darauf hingewiesen, dass es in Dänemark in Kürze durchaus zu Kapitalverkehrskontrollen kommen kann. Davon kann man nur abraten, da diese Kontrollen zu einer noch weiteren Verzerrung der Realität und zur Einschränkung der Wirtschaft führen. In Argentinien z.B. wendet man dieses Mittel seit Jahren extremst erfolglos an.

–

–

–

–

Quelle: Dänische Nationalbank

Kommentare lesen und schreiben, hier klicken

„Durch diese erzwungene Koppelung an den Euro entsteht eine Marktverzerrung, da man Käufern und Verkäufern nicht erlaubt den realen Wert der Krone durch einen freien Devisenhandel zu bestimmen.“

Mag ja sein, dass die Wechselkursbindung den Markt verzerrt. Aber das sich ausgerechnet der maßlos spekulative freie Devisenhandel an den realen Leistungsfähigkeiten von Volkswirtschaften orientiert, halte ich angesichts von Herdentrieb etc. für wirklichkeitsfremd. Gerade für ein kleines Land mit relativ offener Wirtschaft ist es problematisch nicht zu wissen, ob die eigene Währung im nächsten Jahr gegenüber dem Dollar um 20% auf- oder abwertet, nur weil Spekulanten irgend etwas in ihrem Kaffeesatz zu lesen glaubten. Insofern kann man die dänische Nationalbank schon verstehen. Sie können ja ihre Euros in Bundesleihen anlegen. Und falls die Krone irgendwann einmal doch wieder unter Abwertungsdruck kommen sollte, kann man ja mit einem schönen Devisenpolster gegenhalten.