Der Börsenmonat August wird schon ein wenig seinem Ruf als zweitschlechtester des Jahres gerecht, fast auf den Punkt genau für Indizes wie S&P 500, Nasdaq oder DAX 40. Nach fünf Gewinnmonaten in Folge kam es seit Monatsbeginn zu den erwartbaren Abgaben – das Sommerloch ist da. Die Investitionsquote von Big Money war in den Wochen zuvor so stark nach oben gestiegen, die Euphorie so groß, die Positionierungen so einseitig, dass es nur eines kleines Anlass bedurfte, damit etwas Dampf aus dem Kessel bei vielen heiß gelaufenen Aktien gelassen wurde. Es war zunächst die Abstufung der USA in ihrer Bonität durch die Ratingagentur Fitch und dann der Renditeeinstieg bei Anleihen als immer stärkerer Konkurrenz für den Aktienmarkt.

S&P 500: Korrektur oder Trendwechsel?

Wieder einmal hatte FOMO – Fear Of Missing Out – für längere Zeit zugeschlagen, die aktive Fondsbranche konnte nicht zusehen, wie die passive Konkurrenz in Gestalt der ETFs den Anstiegen von Indizes wie S&P 500, Dax und Nasdaq von 20-40 Prozent strikt gefolgt war. Ein Thema, welches in Zukunft immer wieder verstärkt auftreten wird. Schließlich beträgt das Volumen bei den Exchange Traded Funds bereits 10 Billionen Dollar, die Zahl der regelmäßigen Sparpläne geht in die Millionen.

Jetzt wird natürlich wieder darüber gerätselt, ob es sich bei den bisherigen Abgaben nur um eine Korrektur handelt oder um einen Trendwechsel. Die Weltkonjunktur in Asien und Europa schwächt sich deutlich ab, sollten die USA hier in eine Wachstumsphase eintreten und die am besten prognostizierte Rezession aller Zeiten tatsächlich ad acta legen? Zweifel hierüber sind angebracht, die Konjunkturdaten aus den USA zeigen eine stark widersprüchliche Tendenz. Zweifelsohne wird der Zinszyklus an sein Ende geraten, auch wenn es international noch den ein oder anderen Zinsschritt geben sollte. Noch nie in der modernen Wirtschaftsgeschichte haben derart große Zinsanstiege Wirtschaft und Börsen unberührt gelassen. Inflation ist nach wie vor ein großes Thema, aber was die Aktienindizes hin und her treibt, sind die Kapitalmarktzinsen.

Anleihen sind die große Konkurrenz für die Dividendentitel. Vor allem, wenn sich die Wirtschaft nicht deutlich abschwächt und die Schulden weiter so ungebremst steigen. Hier ein kleiner Rückblick auf die vergangene Handelswoche.

Indizes schwanken mit den Kapitalmarktzinsen

Obwohl täglich sehr viel für die Schwankungen bei S&P 500 und damit auch für DAX 40 verantwortlich gemacht wird, sind es doch hauptsächlich die langfristigen Zinsen, die den Takt der Märkte bestimmen. Wie bereits mehrfach angedeutet, stellt eine zehnjährige US-Staatsanleihe mit über vier Prozent nicht nur eine echte Anlagealternative für die Aktienmärkte dar, nein, diese Benchmark für die meisten Konsumentenkredite sorgt auch immer mehr für eine Verteuerung der Kapitalkosten für die US-Gesellschaft.

In dieser Woche sank die Rendite für die wichtigste Anleihe der Welt zwar einige Male unter vier Prozent, um aber dann nahe des Wochenhochs von 4,164 Prozent zu schließen. Aber auch die Zweijährigen nähern sich mit 4,9 Prozent der nächsten runden Marke. Wie viele Fondsmanager werden hier über ein Rebalancing in ihren Mischfonds nachdenken bei diesen Renditen? So wie die Verwalter der billionenschweren Staatsfonds. Am stärksten erwischt es die heißgelaufenen Tech-Werte, besonders aus dem Kreise der Magnificient Seven, denen jetzt das Zinsniveau zu schaffen macht – da diese vorher „priced for perfection“ waren.

Hier der Chart des Futures auf die zehnjährigen US-Staatsanleihen. Immer wenn die Rendite deutlich über vier Prozent gestiegen war, ging es mit den Aktienindizes nach unten. So wie im Herbst 2022 oder im März 2023, als die daraus resultierende Bankenkrise selbst bei der Federal Reserve wieder die Alarmglocken läuten ließ – sprich sofort wieder viele Milliarden Dollar ins System geschleust wurden. (Tiefere Anleihekurse bedeuten höhere Zinsen.)

S&P 500: Seit Ende Juli abwärts

Er war reif für eine Korrektur, der S&P 500, nach fünf Monaten steigender Kurse mit einem Plus von 20 Prozent und zuletzt 47 Handelstagen in Folge mit keinem Tagesverlust von über einem Prozent. Der Markt korrigiert seit den letzten Julitagen, aber schon fast geordnet in Trippelschritten.

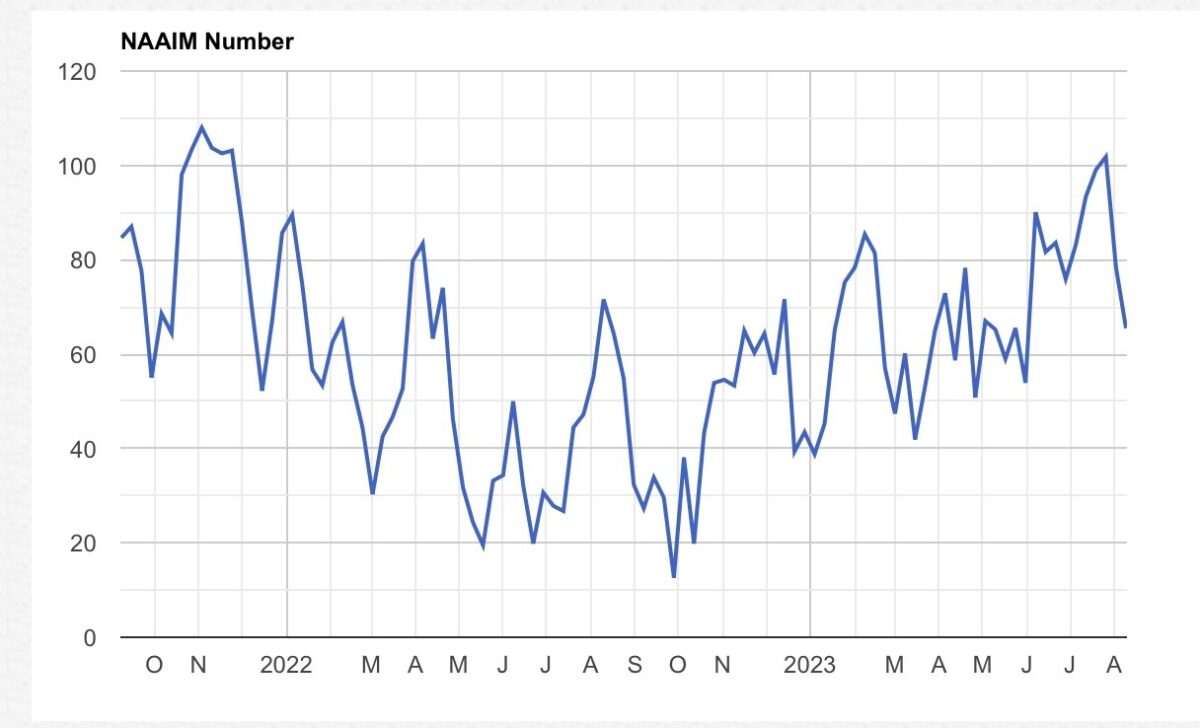

Die Rückgänge der letzten zwei Wochen haben Spuren im Anlegerverhalten von Big Money hinterlassen. Aus einer gehebelten Position mit fast 102 Prozent sind rasch wieder 65 Prozent geworden.

Das Angstbarometer Fear&Greed ist auf 66 Prozent zurückgegangen, der Anteil der bullish gestimmten Anleger ist moderat zurückgekommen.

Wirtschaftsdaten der Woche

In der letzten Woche kamen sehr viele schlechte Wirtschaftsdaten aus Fernost, speziell aus China. Auch wenn diese die USA nicht direkt betreffen, beeinflussen sie doch auch den S&P 500. Stark rückläufige Export- und Importraten, die Verbraucherpreise bereits in einer Deflation und ein weiterhin angespannter Immobilienmarkt, allein die Dimensionen machen schwindlig. 65 Millionen leerstehenden Wohnungen, weitaus mehr als der gesamte Bestand in Deutschland. Aber daran sieht man auch, warum China nach der Finanzkrise einen Großteil der Rohstoffe der Welt aufgesogen hatte und auch über Jahre für die Hälfte des globalen Wachstums sorgte. Eine solche Wiederholung ist aktuell nicht mehr möglich, deshalb stelle ich mir bei allen Aspekten um die künftige Inflation die Frage, wie soll die Inflation wie in den 1970-er-Jahren in die Höhe schießen, wenn die zweitgrößte Volkswirtschaft der Welt als Wachstumstreiber ausfällt?

Hinzu kamen schlechte bis ganz schlechte Daten zu Exporten aus Indien, aus Taiwan, aus Vietnam und auch vom Nachbarn der USA, Kanada. Über die Industriedaten aus Europa braucht man in diesem Zusammenhang erst gar nicht zu reden. Damit stellt sich die Frage nach den hohen Ständen der Börsen und der Hoffnung auf einen Soft Landing. Oder blicken die Börsianer bereits schon wieder über eine globale Schwächephase hinweg?

Die Freitagsschlusskurse:

S&P 500, Nasdaq Composite und Dax 40 schon mit zwei Wochen an rückläufigen Notierungen.

Dow Jones: plus 0,32 Prozent, 35.289 Punkte, Vorwoche 35.066 Punkte

S&P 500: minus 0,09 Prozent, 4464 Punkte, Vorwoche 4478 Punkte

Nasdaq Composite: minus 0,55 Prozent, 13.645 Punkte, Vorwoche 13.909 Punkte

Russell 2000: plus 0,13 Prozent, 1925 Punkte, Vorwoche 1957 Punkte

Dax 40: minus 1,00 Prozent, 15.832 Punkte, Vorwoche 15.952 Punkte (Xetra-Schluss)

Volatilitätsindex VIX: 14,84 Punkte, minus 6,37%, Vorwoche 17,34 Punkte

10-jährige US-Staatsanleihe: 4,164 Prozent, Vorwoche 4,05 Prozent, vor zwei Wochen 3,957 Prozent

2-jährige US-Staatsanleihe: 4,893 Prozent, Vorwoche 4,785 Prozent

Aktien und Anleihen: Rückkehr zur Normalität für die Kapitalanlage?

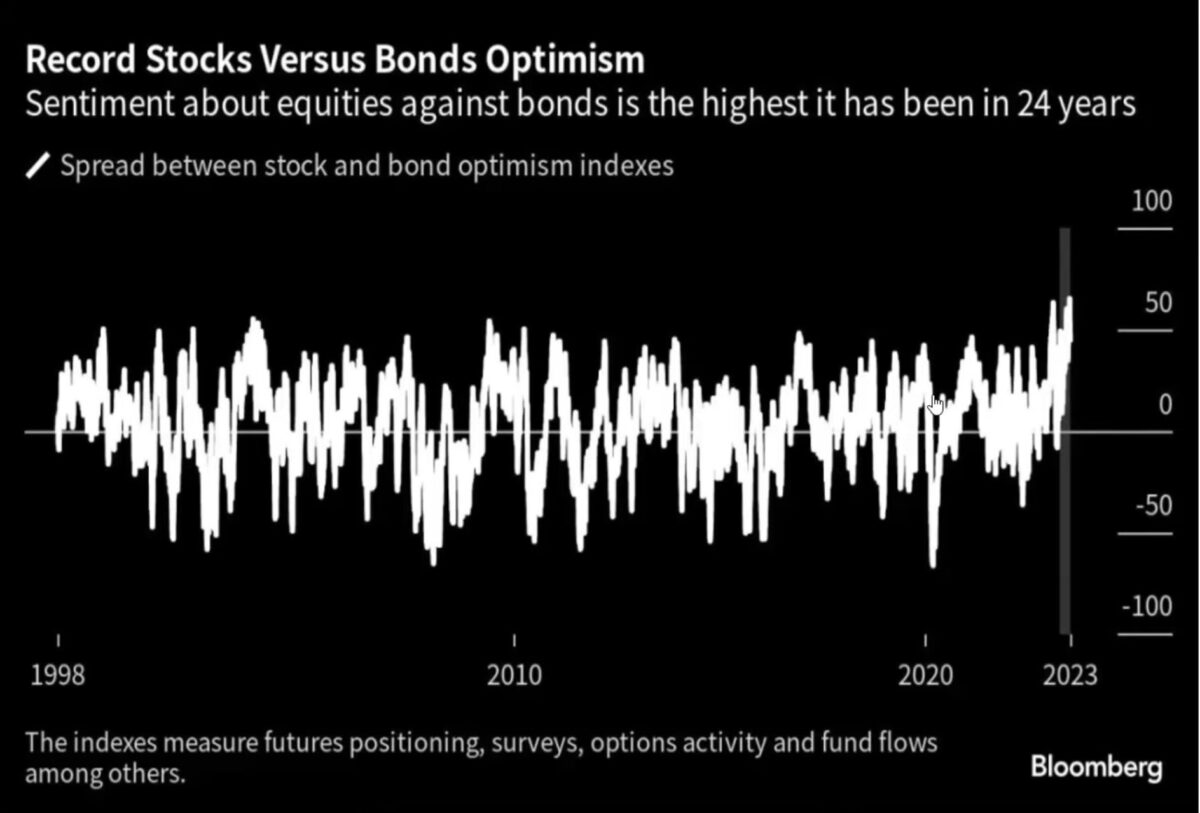

Das große Experiment der Notenbanken mit Nullzinsen ist vorbei, der Wiederanstieg der Zinsen hatte 2022 zu einem schlechten Jahr für Aktien und vor allem für Anleihen (das schlechteste seit Jahrzehnten) geführt. Jetzt gibt es wieder kräftig Zinsen, die sogar noch über dem langjährigen Durchschnitt liegen, so dass sich die großen Kapitalsammelstellen wieder auf ihre 80/20 oder 60/40-Strategie fokussieren können. Gemeint ist dabei natürlich der Anteil zwischen Aktien und Anleihen in den Portfolios. Dabei herrschte vor Kurzem noch der größte Spread im Sentiment zwischen Aktien und Anleihen seit 24 Jahren.

Zu großer Optimismus in Aktien?

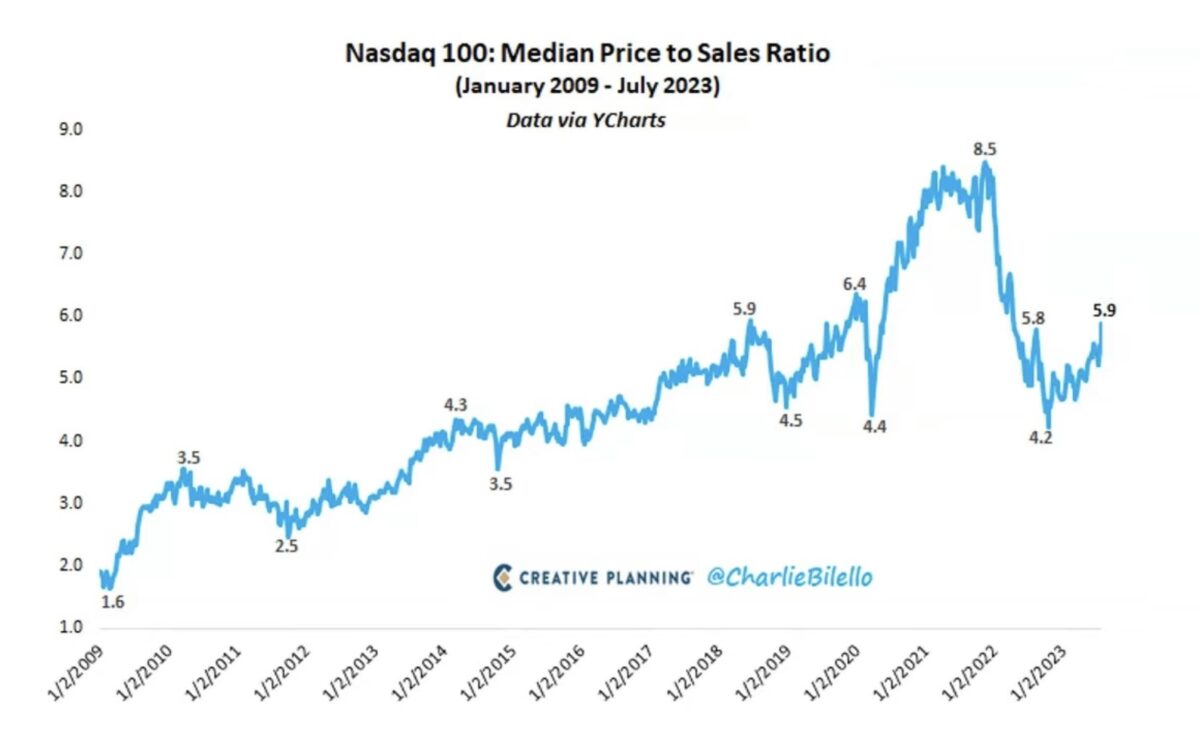

Aber ein Anstieg des Nasdaq 100 von 44 Prozent in nur einem halben Jahr ist nicht normal. Eine Korrektur war überfällig. Die „Multiples“ sind weit über den 10-Jahresdurchschnitt gestiegen, während sich auch die Zinsen weit darüber befinden.

Die Situation hat sich gewandelt, der Geldmarkt wird immer attraktiver. Vergangene Woche flossen bereits wieder 22 Milliarden Dollar in Geldmarktfonds, das Anlagevolumen ist auf spektakuläre 6,7 Billionen Dollar gestiegen. Kein Wunder, wenn es beim Vanguard Federal Money Market Fund schon 5,25 Prozent Rendite gibt. Jeder, der von weiteren Anhebungen der Leitzinsen auf sechs Prozent spricht, möge sich der Konsequenzen für die Bankeinlagen von tausenden US-Geldinstituten bewusst sein.

S&P 500: Inflation in den USA steigt wieder

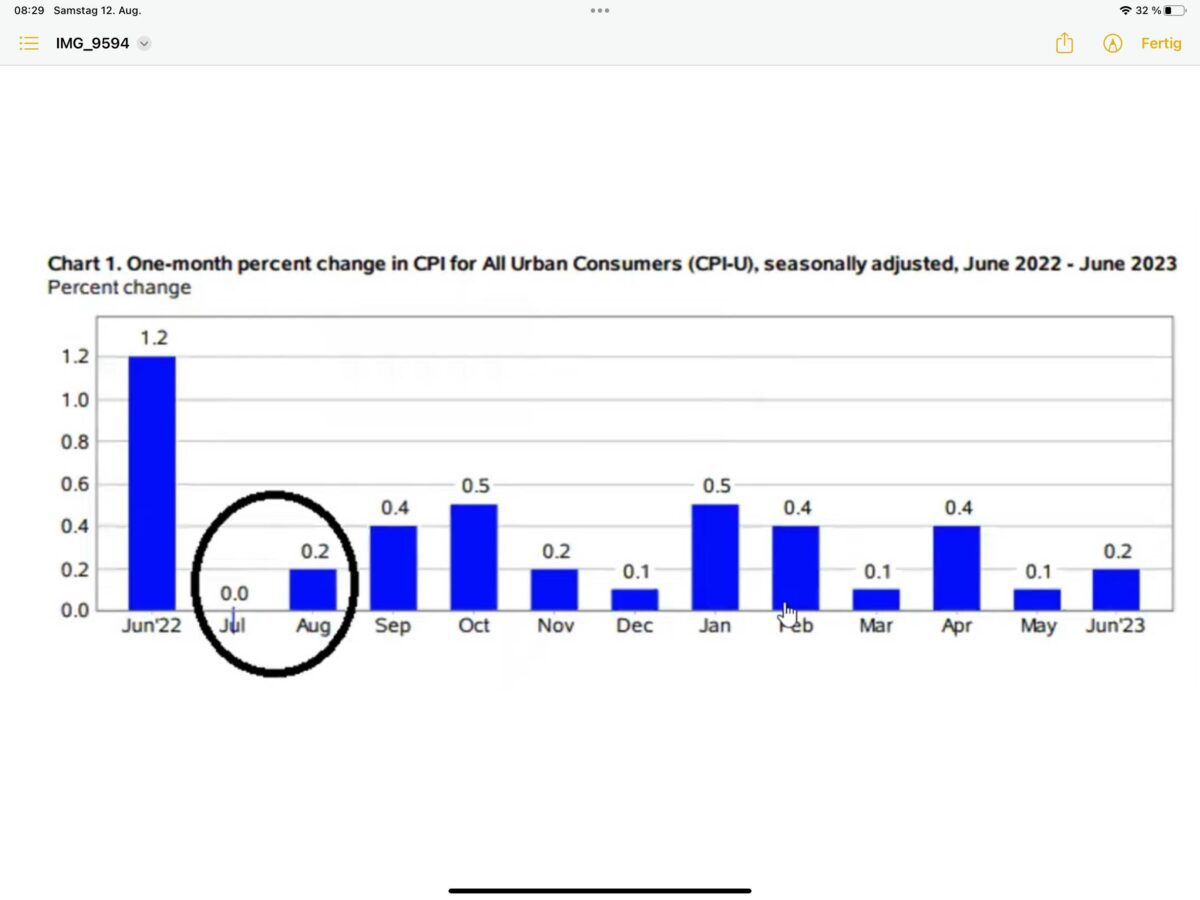

Am Donnerstag/Freitag kamen die Julidaten zu den US-Verbraucher-und Erzeugerpreisen. Mit dem schon erwarteten Anstieg, weil dies nach dem zwölfmonatigen Rückgang bei der Headline-Inflation irgendwann auch fällig gewesen ist. Gab es in den letzten Jahrzehnten jemals eine längere ununterbrochene Strecke an Inflationsrückgängen?

Der S&P 500 wurde über die Anleihekurse deutlich belastet, weil sofort wieder das Thema „Longer for Higher“ bei den Zinsen aufgepoppt ist. Warum der Anstieg? Klar haben sich einige Komponenten wieder verteuert, aber hier ist ein wesentlicher Grund: Nach den gewaltigen Sprüngen von April auf Mai und vom Mai auf Juni 2022, kam es vor 12 Monaten zu einer Pause im Anstieg.

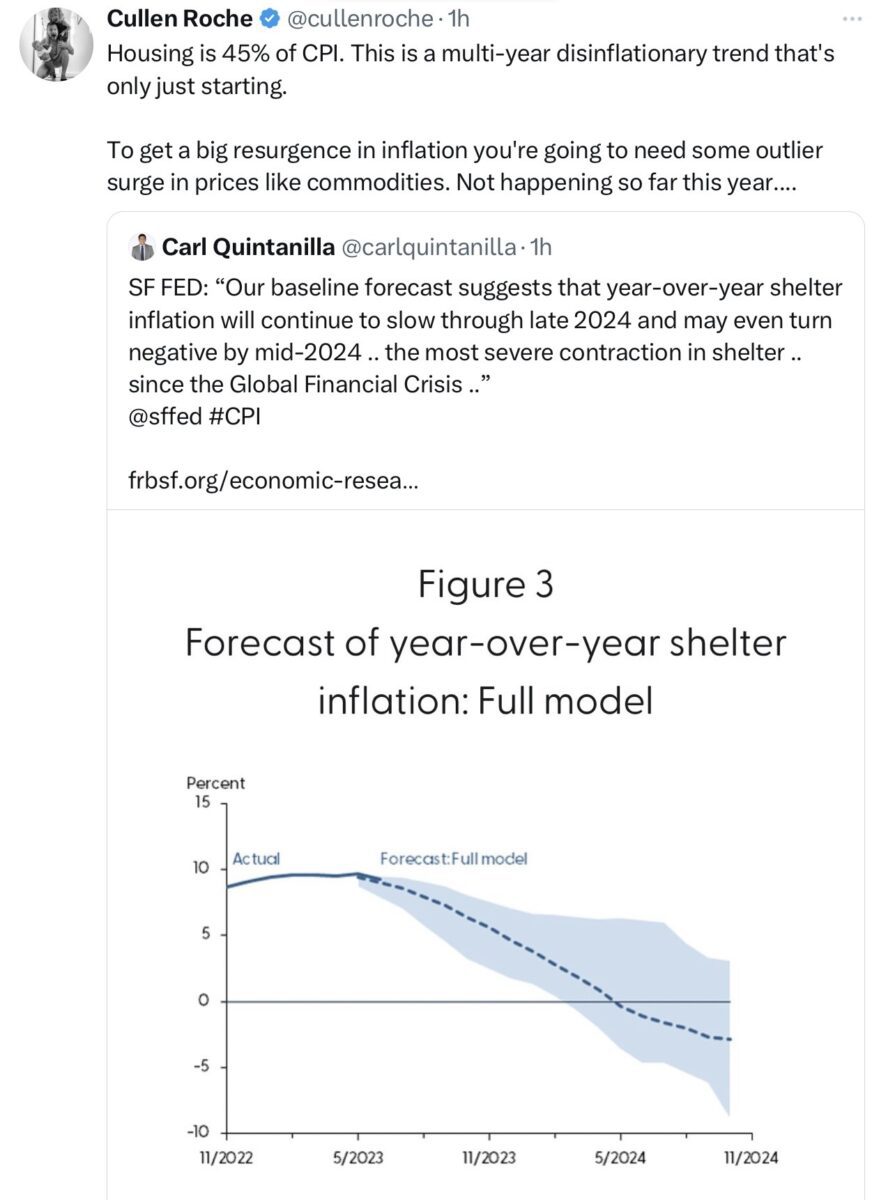

Ab September werden die Vergleiche wieder etwas einfacher, für eine Moderation in der Inflationsentwicklung. Zuletzt sind die Dienstleistungspreise um 5,4 Prozent gestiegen, der Sektor treibt nicht nur die US-Konjunktur im dritten Quartal an, sondern nebenbei auch weiter die Inflation. Im Sinne von: Wir haben Urlaub und wollen uns endlich wieder mal etwas leisten, nach Corona. Aber mittelfristig kommt Folgendes zum Tragen.

Nicht nur dass es sich beim Housing-Sektor um den mit Abstand wichtigsten Bereich im US-Verbraucherpreisindex CPI handelt (über 44 Prozent), es werden auch zeitverzögerte Werte eingearbeitet. Die Ermittlung der Mieten, aber erst recht der „Home Owners Equivalent Rent“, also dem Konstrukt, in dem eingerechnet wird, was man bei seinem eigenen Wohneigentum an Miete zu entrichten hätte. Aber diese Daten werden nur zweimal im Jahr erhoben. Das ist der Dreh- und Angelpunkt für die künftige Inflationsberechnung, weniger der Bereich der Energie, der im CPI isoliert betrachtet nur 8 Prozent ausmacht.

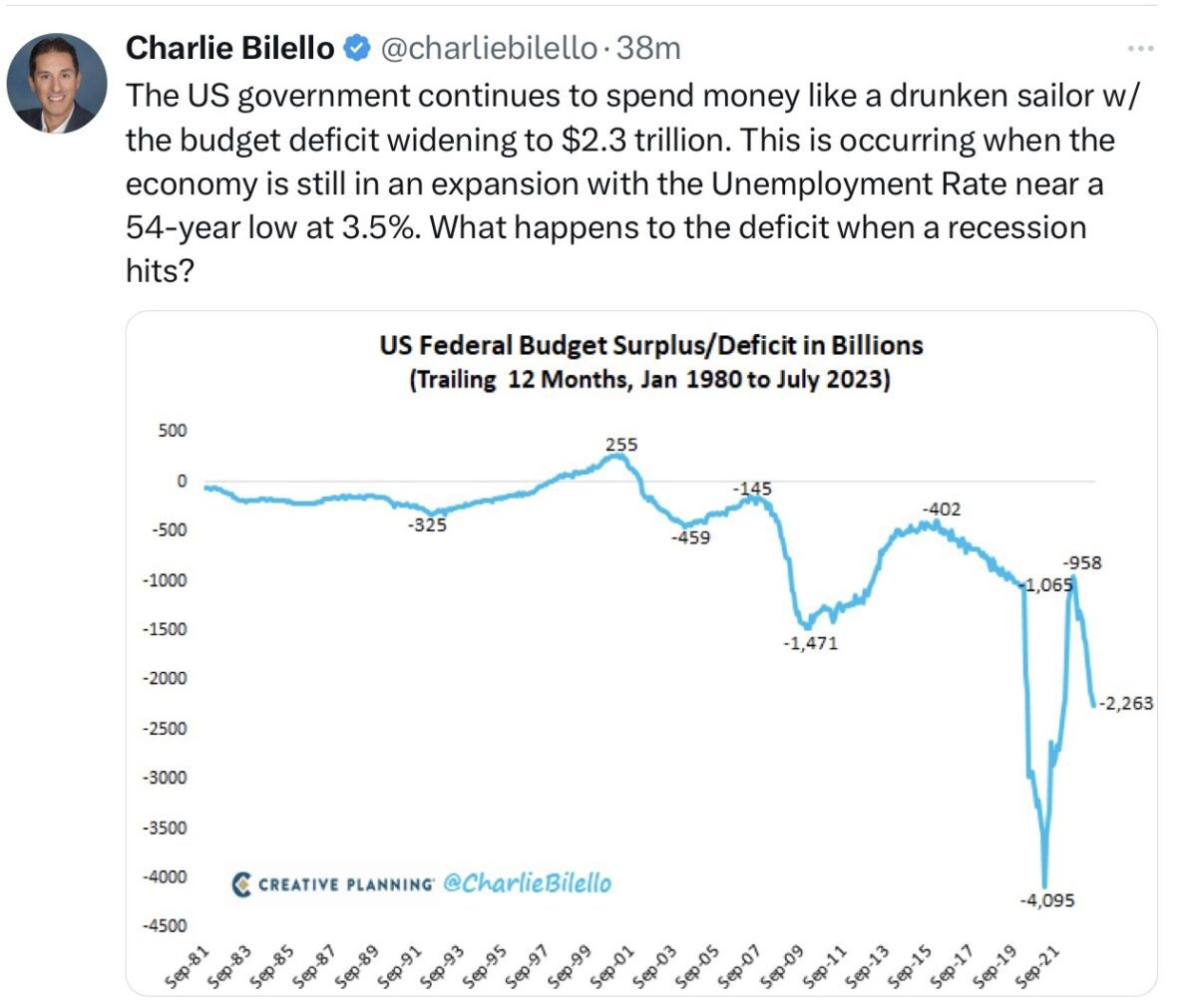

Die Summe der Aufwendungen für das Wohnen können kaum in Richtung von 50 Prozent des verfügbaren Einkommen wandern. Vor Kurzem lag die Rendite für Immobilienkredite im Bereich von sieben Prozent und dies auf riesige Summen. Auch für den US-Staat könnte es ungemütlich werden. Man stelle sich eine Rezession vor, mit sinkenden Steuereinnahmen, aber gleichzeitig mit Zinsaufwendungen von einer Billion Dollar und mehr, für die Steuergeld verwendet wird. Und das in einem Wahljahr, in dem die Demokraten wiedergewählt werden wollen.

Man könnte darauf wetten: In dem Moment, in dem die Arbeitslosenquote ansteigt, ist es vorbei mit der harten Inflationsbekämpfung. In den USA gibt es kein Sozialsystem, wie in Europa, welches den finanziellen Absturz der Betroffenen abfedert. Außerdem: Beides geht kaum – ein taumelnder US-Konsument, eine Rezession und steigende Inflationsraten. Wer soll dann die hohen Preise für Dienstleistungen, Güter und Mieten künftig bezahlen?

Außer es passiert das Außergewöhnliche. Nämlich, dass die US-Notenbank mit ihrer Zinsanhebung eine moderate Abkühlung der Wirtschaft und des Arbeitsmarktes erreicht. Zum Goldilocks-Szenario fehlt dann nur noch ein Aufschwung der US-Wirtschaft im Jahr 2024, was eine amtierende Regierung in einem Wahljahr mit aller Macht forcieren wird. Aber wie wahrscheinlich ist eine solche Gemengelage, vor allem weil dann die Kapitalmarktzinsen oben bleiben und eine stets weiter steigende Zinsbelastung generieren?

US-Schulden und Zinszahlungen – up to the moon?

Diese Grafik von Charlie Bilello hat schon öfters die Runde gemacht, weil sie verdeutlicht, wie stark die Zinsbelastung für die US-Schulden den Staatshaushalt belasten wird. Die Zinszahlungen belaufen sich nicht nur schon auf Höhen des mit Abstand höchste Militäretats der Welt (so viel wie die neun größten Wehretats zusammen), diese machen bereits 3,6 Prozent des gesamten US-Bruttoinlandsprodukt aus.

Aber wenn man der Anzeige der US-Debt Clock Glauben schenken kann, wächst die Zinsbelastung derzeit um 50 Prozent schneller als die laufenden Steuereinnahmen der USA. Die Rate von 3,6 Prozent der Zinsaufwendungen bezieht sich auf das Bruttosozialprodukt und nicht auf die Steuereinnahmen. Hier ist der Prozentsatz zweistellig. Meine schon längere Zeit geäußerte Annahme: Weder Staat noch Unternehmen, noch Konsumenten können sich über mehrere Jahre derart hohe Zinsen leisten.

Die Notenbank bremst, der Staat gibt Gas

Die Zurückhaltung der US-Administration im Jahr 2021 mit neuen staatlichen Programmen hat nicht lange gehalten. Wie in einem Artikel vom Dienstag festgehalten – „Die USA auf dem Weg zur Japanification?“ – beschleunigt sich die staatliche Ausgabenpolitik immer weiter, auf Kosten des Wachstums. Die Biden-Regierung treibt das Haushaltsdefizit nach kurzer Mäßigung in große Höhen. Bilello fragt zu recht: Was würde erst bei einer Rezession geschehen?

Was natürlich bei einem Zinsanstieg auf durchnittliche vier oder fünf Prozent fatale Konsequenzen für den Staatshaushalt hätte.

Fazit

Wird die Federal Reserve bei ihrer Sitzung Ende September ihre Zinshaltung verschärfen, sollten die Inflationsdaten auch im kommenden Monat wieder etwas klettern? Möglich, aber nicht allzu wahrscheinlich. Denn die aus einer Niedrigzinsphase sehr stark gestiegenen Zinsen werden sich weiter ins System hineinfressen. Weitere Anhebungen könnten nicht nur zu einer Finanzkrise führen, die Banken weiter belasten, sondern eben auch die Wirtschaft mit den Unternehmen. Denn die schon spürbar härteren Kreditbedingungen würden sich noch weiter verschärfen und in der Folge die US-Wirtschaft nicht in ein Soft-, sondern in ein Hard Landing führen.

Außerdem: Nicht mehr die Unternehmen oder die Konsumenten sind die Treiber, warum die Inflation nicht mehr stark sinken könnte. Es ist der Staat mit seinen überbordenden milliardenschweren Ausgabeprogrammen. Ob Infrastructure, CHIPS Act, oder den Inflation Reduction Act, alleine die letzte Bezeichnung ist schon eine arge Täuschung. Hier fließt ständig Kapital in die Wirtschaft, welches andererseits die US-Notenbank mit ihrer Zinspolitik verteuern will.

Weitere Zinsanhebungen würden den Immobilienmarkt weiter strangulieren und den Konsumenten über alle Kreditarten hinweg. Gleichzeitig treiben staatliche Subventionen die Nachfrage weiter an. Bremsen (Fed) und Gasgeben (Staat) zugleich, was kann dabei herauskommen? Man kann nicht beides haben, eine Inflationsbekämpfung durch eine restriktive Geldpolitik und zugleich eine Ankurbelung der Wirtschaft, schuldenfinanziert.

Was bedeutet aber die aktuelle Entwicklung bei den Kapitalmarktzinsen für die Politik der US-Notenbank? Entspannung und Anspannung zugleich. Denn zum einen werden verschärfte Kapitalmarktkosten für eine Abschwächung von Inflation sorgen und in absehbarer Zeit für einen weniger angespannten Arbeitsmarkt. Zum anderen aber wird damit ein Spiel mit dem Feuer getrieben, bei zahllosen US-Banken. 4.500 insgesamt an der Zahl, die noch massenhaft Anleihen aus der Niedrigzinsphase in ihren Portfolios haben und die weiter an Kurswert verlieren. Zugleich dürften die Kunden noch mehr Kapital abziehen, in die hochprozentigen Geldmarktfonds (was aktuell in hohem Tempo geschieht).

Wieder einmal gibt es eine Zwangslage für die Notenbank, ein wenig anders als im Vorjahr. Sollte sich der Zinsanstieg bei den Anleihen so fortsetzen, wird dies Notenbankchef Jerome Powell in Jackson Hole in zwei Wochen sehr viel Verbalakrobatik abverlangen. Bisher galt: „Our goal is price stability and we have still a lot to do.“ Die US-Regierung freut sich schon sehr auf die hohen Zinsausgaben im Wahljahr 2024.

Was könnte dies für die Aktienmärkte und den Leitindex S&P 500 kurzfristig bedeuten? Unsicherheit, durch die diffuse Gemengelage bei Inflation und Zinsen (Markt und Notenbank), bei der Wirtschaftslage und an den Märkten, die in Teilbereichen überaus sportlich bepreist sind.

Die Jahreszeit wäre für weitergehende Korrekturen prädestiniert. Aber das wissen auch viele große Fonds, die gegen den Markt wetten müssen, um gegenüber der enteilten passiven Konkurrenz aufzuholen. Und wieder in den Markt gespült werden, wenn sich ein gegenteiliges Szenario einstellt? Gerade das absolut logisch Klingende geschieht kurzfristig selten an der Börse. Mittel- und langfristig schon.Der Markt korrigiert gerade manch Übertreibung des ersten Halbjahres – in Trippelschritten.

Kommentare lesen und schreiben, hier klicken