Der rasante Anstieg der US-Aktienmärkte zu Beginn des Jahres 2024 ruft besorgniserregende Vergleiche mit früheren Boom-and-Bust-Zyklen an der Wall Street hervor und entfacht eine Debatte über die Gefahr einer Überhitzung des Marktes. Doch ist die Angst vor einer Aktien-Blase wirklich gerechtfertigt? Blickt man auf die schwindelerregenden Anstiege einiger Einzelwerte wie Nvidia oder Super Micro Computer, die vom KI-Boom profitieren, dann scheint die Sorge berechtigt zu sein. Auch die Kursgewinne der Tech-Indizes wie dem Nasdaq 100 (+31%) und dem S&P 500 (+26%) seit Ende Oktober zeigen, dass die aktuelle Börsenphase alles andere als normal ist. Allerdings konzentriert sich die Rallye nicht mehr nur auf die Magnificent Seven, sondern gewinnt allmählich an Breite.

Es gibt also reichlich Grund, sich zu fragen, ob die Aktien in einem unhaltbaren Tempo gestiegen sind: Der S&P 500 Index hat in diesem Jahr 16 Mal auf einem Rekordhoch geschlossen, was etwa ein Drittel aller Handelstage ausmacht. Der KI-Liebling Nvidia ist um fast 80 % gestiegen und hat seinen Marktwert um etwa 1 Billion Dollar erhöht, selbst nachdem er am Freitag zusammen mit anderen Tech-Aktien nachgegeben hatte. Spekulative Assets wie Bitcoin sind ebenfalls in die Höhe geschossen, was auf eine erhöhte Risikobereitschaft an den Märkten hindeutet.

Aktienmärkte: Noch keine Blase

Laut einem Bericht von Bloomberg gibt es jedoch Anzeichen dafür, dass die Stärke, die zum großen Teil auf der Widerstandsfähigkeit der Wirtschaft und den robusten Unternehmensgewinnen beruht, nicht in einen Spekulationsrausch umgeschlagen ist und das der aktuelle Börsenhype auch noch keine Blase ist. Dies zeigt sich besonders deutlich an der Entwicklung der Big Tech-Werte, den sogenannten Magnificent Seven, die im vergangenen Jahr der Haupttreiber für die Kursgewinne an den Aktienmärkten waren.

Mehrere der Magnificent Seven-Aktien wie Tesla, Apple und Alphabet sind ins Stottern geraten, was zeigt, dass die Anleger dem Markt nicht ungebremst Geld hinterherwerfen. Auch die verhaltene Reaktion auf Börsengänge in letzter Zeit bestätigt diese Annahme. Darüber hinaus hat die gleichgewichtete Version des S&P 500 gerade einen historischen Höchststand erreicht, was darauf hindeutet, dass die Rallye deutlich an Marktbreite gewinnt. Und die Bewertungen der größten Aktien des S&P 500 liegen weit unter den Niveaus, die für die Marktführer auf dem Höhepunkt früherer Marktzyklen verzeichnet wurden.

Scott Chronert von Citigroup merkt außerdem an, dass die sieben Megacap-Technologiewerte etwa 20 % zu den Gewinnen des S&P 500 beitragen, was seiner Meinung nach ihre Gewichtung von etwa einem Drittel der Marktkapitalisierung des Indexes rechtfertigt.

„Damals ging es darum, die Internet-Infrastruktur auszubauen, ähnlich wie wir jetzt die KI ausbauen“, so Chronert. „Aber die Art der Einnahmen der Unternehmen und die Cashflows, die sie unterstützen, sind deutlich anders.“

Magnifecent Seven

Im Folgenden finden Sie einige Argumente und Grafiken, die die Befürchtungen einer Blasenbildung zerstreuen könnten:

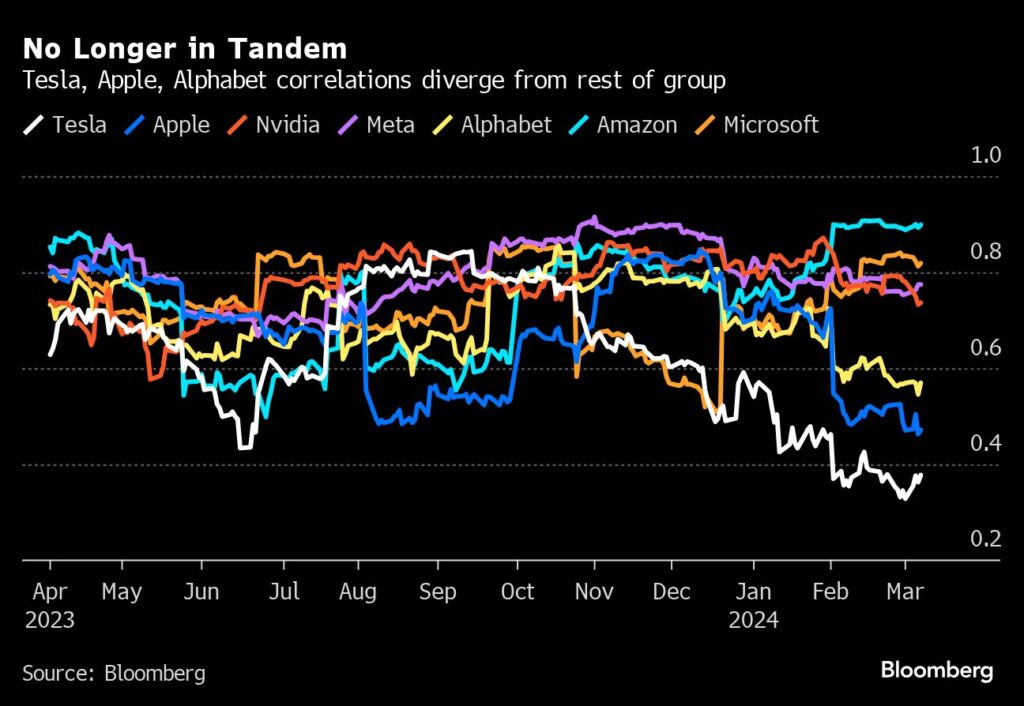

Die „Magnificent Seven“ – Apple, Alphabet, Amazon.com, Meta Platforms, Microsoft, Nvidia und Tesla – bewegten sich während eines Großteils des letzten Jahres im Gleichschritt. Sie trugen die Hauptlast der Marktgewinne und waren bis vor kurzem die größten Unternehmen im S&P 500.

Die ungebremste Nachfrage nach den Aktien der Gruppe zog Parallelen zum Spekulationsrausch um die Internet-Aktien zur Jahrhundertwende.

Die sieben Werte sind jedoch in diesem Jahr auseinandergeklafft, da die Anleger die Aussichten für mehrere Unternehmen nicht mehr so positiv einschätzen, was darauf hindeutet, dass die Euphorie um die Mag-7 nachgelassen haben könnte.

Apple ist in diesem Jahr gefallen, zum Teil aufgrund von Bedenken über die iPhone-Verkäufe in China. Das Unternehmen schloss im Dezember mit einem Rekordwert, bevor es einen Rückschlag erlitt. Angesichts der schwindenden Nachfrage nach seinen Fahrzeugen hat Tesla sogar noch schlechter abgeschnitten und ist im Hinblick auf den Marktwert unter Eli Lilly & Co. gefallen. Auch die Google-Muttergesellschaft Alphabet hat in diesem Jahr an Wert verloren.

Marktbreite im S&P 500 nimmt zu

Im Gegensatz zu den Befürchtungen, dass eine Handvoll Aktien die Hausse antreibt, gibt es Anzeichen dafür, dass die Gewinne nicht nur auf die Technologiebranche beschränkt bleiben.

Der S&P 500 Equal Weight Index verzeichnete letzte Woche zum ersten Mal seit zwei Jahren einen Schlussrekord. Bei diesem Index wird jeder Aktie der gleiche Anteil zugewiesen, anstatt ihn nach Marktkapitalisierung zu gewichten.

Der Anteil der S&P 500-Aktien, die im vergangenen Monat ein Allzeithoch erreichten, ist gestiegen und hat den höchsten Stand seit Anfang 2022 erreicht, wie Daten der Bloomberg Intelligence-Strategen Gina Martin Adams und Gillian Wolff zeigen.

Dennoch befinden sich weniger als ein Drittel der Aktien auf Rekordniveau, sodass der Bullenmarkt noch viel Platz hat, um Teilnehmer zu gewinnen, so die beiden in einer Mitteilung.

Als die Technologie-Blase Anfang 2000 zu platzen drohte, sank der Anteil der Aktien auf historischem Niveau dagegen von rund 60 % im Jahr 1997 auf 20 % zur Jahrtausendwende, schreiben die Strategen.

Kein Hype bei Börsengängen

Der begrenzte Appetit der Anleger auf neue Börsennotierungen ist ein weiterer Indikator dafür, dass die Stimmung nicht mehr so euphorisch ist, wie dies in einer Blase typischerweise der Fall ist.

Im Jahr 1999 verzeichneten etwa 42 % der US-Börsengänge, die mehr als 100 Mio. USD einbrachten, bis zum Ende des ersten Handelstages einen Kursanstieg von 50 % oder mehr, wie von Bloomberg zusammengestellte Daten zeigen. Im Jahr 2024 hat dies nur ein Unternehmen geschafft – CG Oncology Inc.

Der US-amerikanische Markt für Börsengänge nahm 1999 rund 89 Milliarden Dollar ein. Im Jahr 2021 verzeichnete er schließlich einen Rekordumsatz, ehe es wieder ruhiger um die IPOs wurde. In diesem Jahr gab es in den USA 36 Börsengänge, die 7,2 Mrd. USD einbrachten. Im Jahr 2021 erwirtschafteten die Unternehmen bei rund 1.000 Deals noch etwa 300 Milliarden Dollar.

Bewertungen im Vergleich

Die robusten Gewinne einiger Tech-Giganten haben auch zu einem Rückgang der himmelhohen Bewertungen geführt. Sie sind zwar nach wie vor relativ hoch, liegen aber immer noch weit unter den früheren Höchstständen.

Die Aktien der „Magnificent Seven“ werden zum Beispiel in der Nähe ihres durchschnittlichen Kurs-Gewinn-Verhältnisses seit 2015 gehandelt, wie von Bloomberg zusammengestellte Daten zeigen.

Laut einer Analyse von Bloomberg Intelligence werden die fünf größten S&P 500-Aktien von heute zu weniger als der Hälfte der Bewertungen der Top-Aktien während der Dotcom-Blase von Anfang 2000 gehandelt – Intel, Cisco Systems, Microsoft und Dell.

Die Bewertungen sind auch bei Tech-Aktien in Bereichen wie KI und Robotik begrenzt, wobei die meisten dieser Aktienkörbe bei oder sogar unter ihrem Fünfjahresdurchschnitt für Kurs-Umsatz-Multiplikatoren liegen, so BI.

FMW/Bloomberg

Kommentare lesen und schreiben, hier klicken