Die flache und in Teilen bereits inverse Zinsstrukturkurve in den USA sowie drohende Kreditausfälle dezimieren die Kreditmargen der US-Banken. Nur durch eine weitere Zinssenkung kann die Situation verbessert werden.

Die Banken und der Kapitalmarkt werden eine Zinssenkung erzwingen

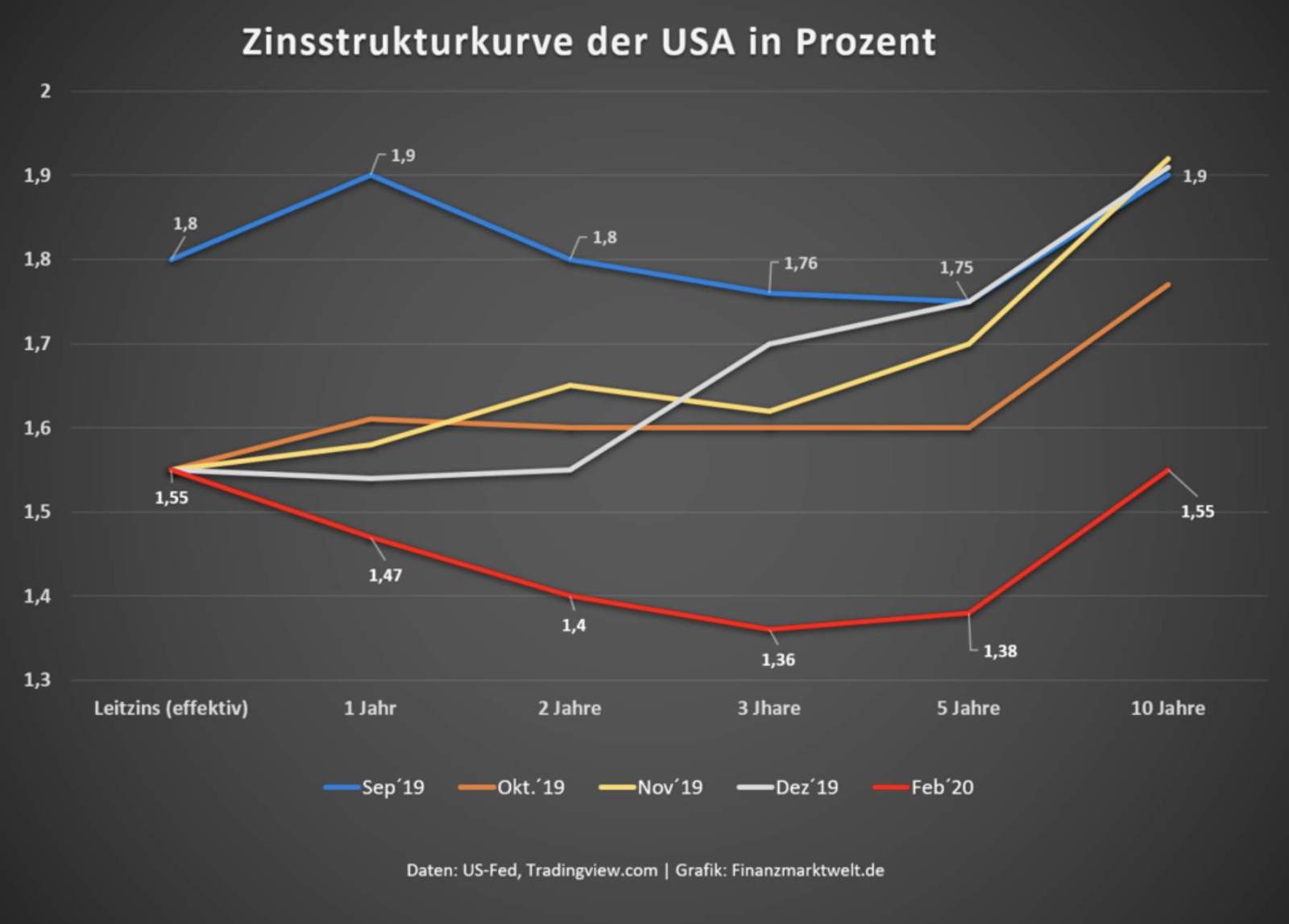

Bedingt durch die Eigentümerstruktur bei der Fed of New York haben die Großbanken einen nicht zu unterschätzenden Einfluss auf die Geldpolitik der US-Notenbank (Buch: Die Kreatur von Jekyll Island: Die US-Notenbank Federal Reserve – Das schrecklichste Ungeheuer, das die internationale Hochfinanz je schuf). Die sich weiterhin stark gen Süden bewegenden Zinsen am amerikanischen Kapitalmarkt führen zu der gefürchteten Invertierung der Zinsstrukturkurve. Um die Kreditvergabefreudigkeit der Banken nicht zu belasten, muss die Fed, auch im Interesse ihres offiziellen dualen Mandats, kurzfristig mindestens eine Zinssenkung vornehmen. Nur durch eine Absenkung des Leitzinses kann die für das Kreditgeschäft der Banken wichtige Versteilerung der Zinsstrukturkurve wieder erreicht werden. Die dritte und bislang letzte Zinssenkung im aktuellen Zyklus erfolgte am 30. Oktober letzten Jahres um 25 Basispunkte (0,25 Prozent) aus genau diesem Grund. Der effektive Leitzins liegt seitdem in den USA bei 1,55 Prozent. Die rote Linie in der unteren Grafik zeigt die erneut flache bzw. zu Teilen bereits invertierte Zinsstrukturkurve in den USA.

Die US-Notenbank kommt um eine weitere Zinssenkung nicht herum

Noch erwartet die Mehrheit der Marktteilnehmer in den USA erst für Ende Juli die erste von zwei Zinssenkungen in diesem Jahr. Doch diese Erwartungshaltung wird sich im Zuge der in den nächsten Wochen zur Veröffentlichung anstehenden Konjunkturdaten auf der Zeitebene nach vorn verlagern und auch die Anzahl der Zinsschritte wird sich weiter erhöhen. Sehr wahrscheinlich wird die Fed bereits am 18. März oder spätestens am 29. April eine weitere Zinssenkung vornehmen. Bereits jetzt deuten erste Daten auf einen signifikanten Einbruch des Welthandels und des Weltwirtschaftswachstums hin. Die jüngste Umsatzwarnung des Börsen-Highflyers Apple ist ein Indiz dafür, dass sich auch die US-Wirtschaft diesem Einbruch nicht wird entziehen können.

Das gilt zum Beispiel auch für die US-Autobauer von General Motors bis Tesla, für die China der zweitwichtigste Absatzmarkt ist. Mit einem Wirtschaftswachstum von 2,1 Prozent im Schlussquartal 2019 und einer erwarteten Expansionsrate von nur noch 1,5 Prozent für das Auftaktquartal 2020 schreitet die Konjunkturabkühlung auch in den USA voran. Verstärkt wird dieser Trend nun durch die noch nicht quantifizierbaren Schäden durch die Coronavirus-Epidemie. Eines kann man aber schon seriös prognostizieren: Die negativen Wachstumseinflüsse sind signifikant.

Die bereits zu Jahresbeginn gedämpften Aussichten für die US-Konjunktur, also noch vor dem Covid-19 Ausbruch, hatten mehrere Gründe:

1) Der Produktionsstopp bei Boeing

2) Die erneut massiv gestiegenen Beiträge für Krankenversicherte

3) Auslaufende Effekte aus der Steuerreform von 2018

4) Die Rekordverschuldung bei den Unternehmen und Verbrauchern

5) Der starke US-Dollar mit wieder aufflammender Schwellenländer-Dollar-Krise

6) Die flache bis inverse US-Zinsstrukturkurve

Für die Banken bedeutet dieses Umfeld einerseits drohende Anstiege bei den Kreditausfällen und anderseits sinkende Margen im Kreditgeschäft. Bekanntermaßen leihen sich die großen Geschäftsbanken (Primary Dealer) bei der US-Notenbank Fed kurzfristig Geld und verleihen es langfristig an Staaten, Unternehmen und Verbraucher weiter (Fristentransformation). Die Kapitalmarktzinsen sind dabei die Benchmark für die Zinsen der kurz-, mittel- und langfristigen Ausleihungen.

Die heute veröffentlichten Zahlen der auch in den USA, speziell an er Ostküste, vertretenden Großbank HSBC, zeigen exemplarisch, wie stark die Margen bereits unter Druck kommen. Die Bank will nach eigenen Angaben das in den USA eingesetzte Kapital bis 2022 um 45 Prozent reduzieren, über 30 Prozent der US-Filialen sollen geschlossen werden und die Aktivitäten des in New York angesiedelten Investmentbankings sollen deutlich zurückgefahren werden. Die Bank erwartet auch wegen der Folgen des Covid-19 steigende Kreditausfälle und ein bereits jetzt spürbar rückläufiges Kreditgeschäft, speziell in Asien. Die angestrebte zweistellige Eigenkapitalrendite rückt damit weiter in die Ferne.

Fazit und Ausblick

Lange kann die Fed auf ihrer aktuellen Position des Nichtstuns und Abwartens nicht mehr verharren. Zu stark wird sich auch in den USA die konjunkturelle Dynamik abkühlen – mit negativen Effekten auch auf die Preisstabilität und den Arbeitsmarkt. Womit dann auch das offizielle duale Mandat der Fed tangiert wäre. Die Geschäftsbanken werden zusätzlichen Druck auf die Fed ausüben, da sie eine Verschlechterung ihrer Kreditportfolios fürchten und bereits jetzt unter schwindsüchtigen Margen im Kreditgeschäft leiden (abgesehen vom Kreditkarten-Geschäft). Perspektivisch kommt die Fed auch um den erneuten Ankauf von gebündelten Kredit- und Hypothekenpapieren nicht herum, da die Banken, wie z. B. die HSBC, ihre Bilanzen reduzieren als weiter aufblähen wollen. Daher muss die Fed ihre Bilanz umso stärker ausweiten, um das für die US-Wirtschaft essenzielle Kreditrad in Schwung zu halten.

Kommentare lesen und schreiben, hier klicken

Wow, auch die OECD hat wenig Freude mit den Entwicklungen auf Grund der Niedrig-Nullzinspolitik der ZB´s. Ein, wie ich meine durchaus interessanter Bericht. Wenn die schon warnen, sollte man vielleich doch ein wenig skeptisch den Kursentwicklungen gegenüber sein.

https://www.msn.com/de-at/finanzen/top-stories/an-den-börsen-tickt-die-124-billionen-euro-schuldenbombe/ar-BB107gad?ocid=spartandhp#page=2

Robert Halver kontra Mark Friedrich

Sehenswert!

https://www.youtube.com/watch?v=dgimSIfPwLo

@ KRITISCH ON FIRE, diese Thematik wurde auf FMW schon mehrmals erwähnt.Die Notenbanken spielen die unrühmliche Rolle der Feuerwehr u.des Brandstifters gleichzeitig.Sie drucken viel Geld, drücken die Zinsen u. zwingen Anleger in riskante Anlagen.Sie produzieren so Aktien- Immobilienblase u.Anleihenblase gleichzeitig.Jeder mit minimalen Wirtschaftskenntnissen weiss, dass das einen riesigen Knall geben muss.

Um es zu verhindern, müssten die Notenbanken dann Aktien,Anleihen u.Immobilien aufkaufen.

MAN KANN DIE REALITÄT IGNORIEREN ABER MAN NICHT DIE KONSEQUENZEN DER IGNORIERTEN REALITÄT IGNORIEREN.

In der Zwischenzeit haben die Brandstifter Powell u.Lagarde schon bestätigt, dass sie das Problem kennen.

Sie spielen auf Zeit u.warten auf den Erlöser. Zum Glück preist die anscheinend unfehlbare Börse die goldene Zukunft ein ? ?