Kurzfristig bleibt der Goldpreis ein Spielball der volatilen Nachrichtenlage und widersprüchlicher Konjunkturdaten.

Nach positivem Wochenauftakt folgte am Freitag für den Goldpreis die kalte Dusche

Noch am Dienstag schockte US-Präsident Donald Trump die Aktienmärkte mit der Aussage, dass er es in Sachen Handelsdeal nicht besonders eilig habe. Zudem gab es aus dem US-Handelsministerium Signale, wonach die USA bereit seien, die für 15. Dezember angekündigten Zusatzzölle auf chinesische Importe tatsächlich einzuführen, sofern es bis dahin keinen „Phase-1-Deal“ gäbe.

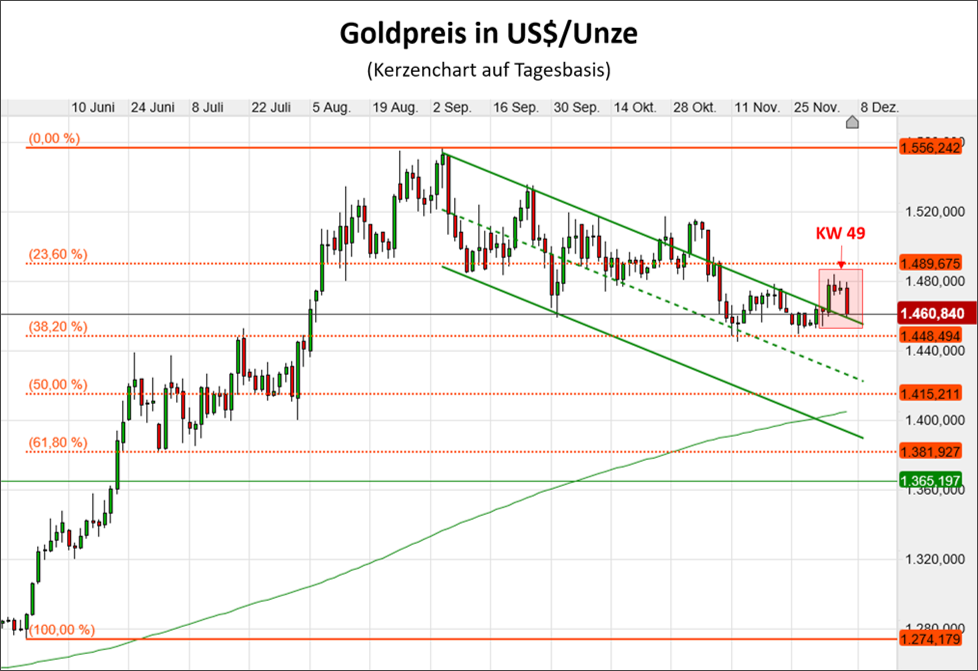

Die daraufhin wieder steigende Risikoaversion der Anleger spülte auch Geld in den Goldmarkt und hob den Preis für das gelbe Edelmetall am Dienstag erneut über die seit Anfang September bestehende Abwärtstrendlinie der Flaggenformation.

Am 4. Dezember folgte dann die kalte Dusche für den Goldpreis, nachdem eine große Nachrichtenagentur die Meldung lancierte, dass sich zwischen den Parteien im Sino-US-Handelskrieg nicht nur ein Deal anbahne, sondern man sich sogar beim Thema Rückabwicklung bereits bestehender Zölle einigen könne. Offiziell bestätigt wurden diese Aussagen weder von Peking noch von Washington. Gleichwohl wurde der Kursanstieg des Goldes damit zunächst ausgebremst.

Am Mittwoch kamen dann sehr schlechte Zahlen vom privatwirtschaftlichen Arbeitsmarkt in den USA vom Datenbieter ADP für den Monat November, die das Bild einer sich abkühlenden US-Konjunktur zunächst voll und ganz bestätigten. Demnach wurden im letzten Monat lediglich 67.000 neue Stellen in den USA außerhalb der Landwirtschaft geschaffen, erwartet wurden hingegen 140.000 Stellen. Der Dienstleister Automatic Data Processing (ADP) stützt sich in seiner monatlichen Umfrage auf gut 400.000 US-Unternehmen mit rund 25 Millionen Beschäftigten und bedient sich bei der Datenerhebung einer ähnlichen Methodik wie das US-Arbeitsministeriums (BLS), das den offiziellen Arbeitsmarktbericht in der Regel zwei Tage später publiziert. Daher gilt der ADP-Bericht normalerweise als recht zuverlässiger Indikator für die Zahlen der US-Regierung. Nicht so in dieser Woche: Am Freitag um 14:30 Uhr lieferte das BLS extrem starke Zahlen, die das Publikum staunen und die Rallye beim Goldpreis wieder in sich zusammensacken ließen.

Der US-Wirtschaftssender CNBC ließ sich gar zu der Formulierung hinreißen: „It´s a blowout jobs report“. Über 266.000 neue Stellen wurden demnach angeblich im November in den USA geschaffen, davon allein 254.000 in der Privatwirtschaft. Wie diese extreme Abweichung zu den privat erhobenen Zahlen zustande kommt, bleibt ein Geheimnis der staatlichen Statistiker vom BLS. Die Detailanalyse zu den Daten finden Sie hier.

Zu vermuten ist, dass Sondereffekte durch das Streikende bei General Motors sowie temporäre Einstellungen im Umfeld des Thanksgiving-Shopping-Spektakels (inkludiert den „Black Friday“ und den „Cyber Monday“) im US-Einzelhandel und bei Logistikfirmen stattgefunden haben. Anders ist der stärkste Wert seit Januar dieses Jahres nicht zu erklären, da sich in den letzten Monaten auch in den Daten zum Arbeitsmarkt die Abkühlung der US-Konjunktur eindeutig niederschlug. Wie stark die aktuellen Zahlen durch Sondereffekte verzerrt wurden, werden die nächsten Monate zeigen.

In der kommenden Woche wird es wieder spannend

Für Donnerstag, den 12. Dezember, stehen gleich zwei für den Goldmarkt wichtige Ereignisse auf der Agenda. Zum einen finden in Großbritannien Parlamentswahlen statt, deren Ausgang noch völlig offen ist. Die konservativen Tories von Premierminister Boris Johnson kommen zusammen mit der Brexit Partei (BP) auf 46 Prozent der Umfrage-Stimmen. Genauso wie die Anti-Brexiteers von Labour und Liberaldemokraten (Lib Dems). Es droht also ein neues Patt im britischen Unterhaus und damit eine Fortsetzung der unendlichen Geschichte vom Brexit.

Ebenfalls am 12. Dezember wird die neue EZB-Präsidentin Christine Lagarde ihre erste Pressekonferenz im Anschluss an das Zinsmeeting abhalten. Es werden neben Aussagen zu den aktuellen geldpolitischen Entscheidungen des EZB-Rates sowie zu dem bereits laufenden Staatsanleihekaufprogramm in Höhe von 20 Mrd. Euro pro Monat auch Aussagen von ihr zur Überprüfung der EZB-Strategie und zur Neuausrichtung der europäischen Geldpolitik in Richtung Klimawandel erwartet. Der Präsident der Bundesbank, Jens Weidmann, ist wie viele andere strikt gegen eine „Grüne Geldpolitik“. Vor allem die Frage, ob die EZB in zentralplanerischer Art und Weise Wirtschaftssteuerung über Geldpolitik mit ihrem Mandat vereinbaren kann, löst bereits jetzt heftige Diskussionen aus.

Schaut man sich in Sachen Handelsdeal die Schlagzeilen von vor einem Jahr an, dürften diese einen Fingerzeig auf das geben, was am 15. Dezember dieses Jahres erneut geschehen könnte. Just an diesem Datum vor 12 Monaten sollten schon einmal Zölle im Volumen von 200 Mrd. US-Dollar auf chinesische Importe in die USA erhoben werden, wurden dann aber auf den März des Jahres 2019 verschoben. In Anbetracht der zuletzt überwiegend schwächeren Konjunkturdaten aus Amerika ist damit zu rechnen, dass Präsident Trump keine weitere Zolleskalation veranlasst. Gleichzeitig bleiben aber sehr wahrscheinlich alle bestehenden Zölle in Kraft. Beide Seiten können sich voraussichtlich auch bei den Agrarbestellungen Chinas bei US-Farmern nicht einigen, die aber der Hauptbestandteil eines Phase-1-Deals sind. Damit blieben mit den bestehenden Zöllen wohl auch die Belastungen für die Weltwirtschaft vorerst bestehen, inklusive der Unsicherheit über die Verhängung weiterer US-Zölle gegen Handelspartner in der Zukunft, wie zuletzt gegen Frankreich, Argentinien und Brasilien.

Fazit

Kurzfristig verzerren Sondereffekte und ungerechtfertigte Hoffnungen auf einen „Deal“ im Handelskrieg sowie eine angebliche Konjunkturerholung in den USA die Wahrnehmung der Marktteilnehmer. Dies hat zuletzt gerade in den USA zu Verkäufen goldgedeckter ETFs geführt. Auch die Lage am Terminmarkt bleibt angespannt: Die Zahl der spekulativen Long-Kontrakte verharrt nahe Rekordhoch. Dadurch bleibt der Goldpreis anfällig für Rückschläge, wenn sich die Nachrichtenlage gegen die sogenannten Risk-Off-Assets (sichere Häfen) dreht.

Mittelfristig spricht die Faktenlage jedoch klar für Gold, andernfalls wären die Notenbanken nicht gezwungen, ihre Rettungspolitik zugunsten der globalen Schuldentragfähigkeit fortzuführen und auszubauen. Mit Frau Lagarde entwickelt sich die EZB zudem absehbar in Richtung einer zentralplanerischen Superinstitution, ausgestattet mit unendlichen monetären Mitteln und der unendlichen Weisheit untadeliger Ökonomen – mit Ausnahme ihrer Präsidentin, die ist eine wegen Fahrlässigkeit im Amt verurteilte Juristin. Ein Grund für einen weiter steigenden Goldpreis – und dafür, sein Vermögen mit Gold abzusichern.

By Emmanuel Touraine – Own work, CC BY-SA 4.0, https://commons.wikimedia.org/w/index.php?curid=75204722

Kommentare lesen und schreiben, hier klicken

„Ein Grund für einen weiter steigenden Goldpreis – und dafür, sein Vermögen mit Gold abzusichern“

Da bekomme ich allmählich große Zweifel. Vermögen mit Gold absichern oder doch besser mit Aktien-ETF‘s? Ich tendiere langsam aber sicher zu Zweiterem.

Vor allem die Frage, ob die EZB in zentralplanerischer Art und Weise Wirtschaftssteuerung über Geldpolitik mit ihrem Mandat vereinbaren kann, löst bereits jetzt heftige Diskussionen aus.

DAS TUT DIE EZB DOCH SCHON SEIT JAHREN. UMD JETZT WILL MAN DARÜBER HEFTIG DISKUTIEREN?

DIE POLITIKER-INNEN SIND UNFASSBAR UND GEHÖREN ALLESAMT IHRER ÄMTER ENTHOBEN.

WIE SCHON MEHRMALS FESTGEHALTEN, ES SIND KEINE VOLKSVERTRETER SONDERN VOLKSVERRÄTER!