Von Claudio Kummerfeld

Was ist eine Notenbank? Sind Sie überflüssig oder doch zwingend notwendig? Sind Sie Teil des Regierungsapparates oder in Privateigentum, wie viele glauben? Ein Blick auf verschiedene Notenbanken und ihre Funktionsweise.

Der EZB-Rat um Mario Draghi.

Foto: Europäische Zentralbank

Was sind Notenbanken / Zentralbanken?

Notenbanken existieren in einem merkwürdigen Zwitter-Status. Sie sind staatliche Institutionen, sind aber nicht Teil des Staatsapparats, sondern existieren außerhalb der gewählten Regierung eines Landes.

Die Notenbanken sind i.d.R. per Gesetz eines Landes von der Regierung unabhängige Institutionen, deren Vorstände von der Regierung eingesetzt werden. Darauf beschränkt sich der Einfluss der Regierung auf die Notenbank.

In einigen wenigen Fällen sind Notenbanken als privatrechtliche Aktiengesellschaften organisiert, die anteilig von privaten Investoren gehalten werden.

Was macht eine Notenbank?

Das ist per Definition in vielen Ländern verschieden. Die Europäische Zentralbank z.B. bekam von den „Gründervätern“ des Euro den Auftrag in die Wiege gelegt nach dem Vorbild der Deutschen Bundesbank für Preisstabilität zu sorgen, also vor allem gegen Inflation zu kämpfen. Bei der derzeitigen Gefahr einer Deflation kämpft die EZB mit einer Überflutung des Marktes für ein Anspringen der Inflation, damit die Preissteigerung wieder Richtung 2% geht (erträgliche und gewünschte maximale Inflation).

Das wichtigste Mittel einer Notenbank um gegen Inflation zu kämpfen, ist der Leitzins. Dieser ist maßgeblich für alle Geschäftsbanken, da sie sich bei der Notenbank Geld leihen, um es wiederum an ihre eigenen Kunden teurer weiter zu verleihen. Ufert die Inflation aus, kann die Notenbank den Leitzins drastisch anheben. Dadurch werden letztlich Kredite für Wirtschaft und Privatkunden deutlich teurer, die Kreditvergabe geht zurück, die Inflation wird eingedämmt – meistens jedenfalls.

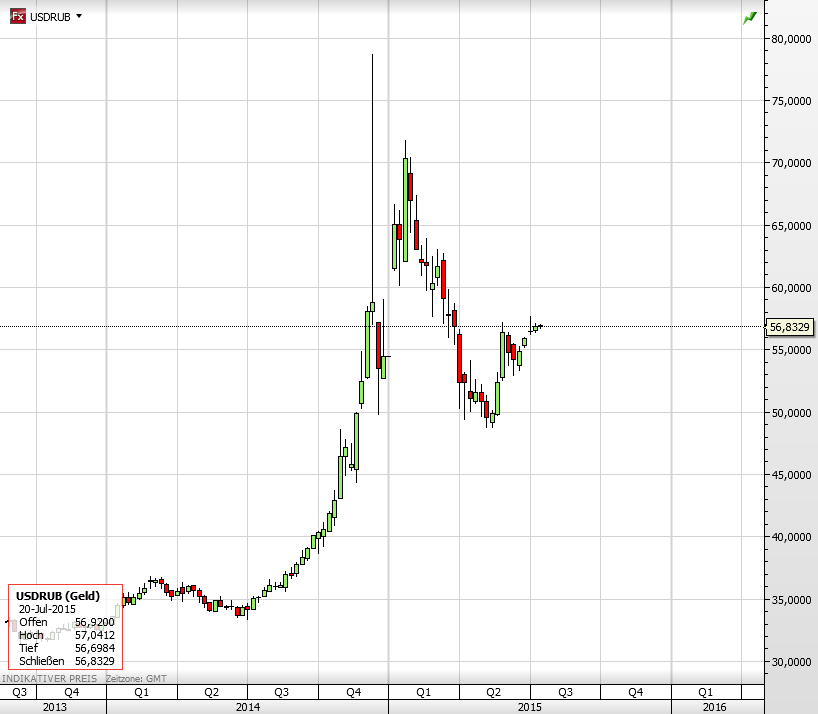

Auch bei Währungsproblemen ist eine Notenbank von entscheidender Bedeutung. Ende 2014 wertete der russische Rubel drastisch ab gegenüber Euro und Dollar. Die russische Notenbank erhöhte den Leitzins drastisch von 6,5 auf 17%. Dadurch werden Geldeinlagen auf russischen Sparkonten sowie russische Staatsanleihen deutlich höher verzinst und der Geldstrom bewegte sich tendenziell mehr Richtung Russland. Dadurch steigt die Nachfrage nach dem russischen Rubel. Das half der Währung in gewissem Umfang sich wieder zu erholen.

Drastischer Anstieg von US-Dollar vs Rubel im Dezember 2014.

Notenbanken haben auch i.d.R. den Auftrag das in ihrem Zuständigkeitsbereich befindliche Bankensystem am Laufen zu halten, also dafür zu sorgen, dass der Geldfluss für Unternehmen und Bürger gewährleistet ist. Deswegen hatte z.B. die EZB ursprünglich angefangen die berühmten ELA-Notkredite an die griechischen Banken zu vergeben, damit das griechische Bankensystem nicht zusammenbricht, und in dessen Folge die griechische Wirtschaft. Daraus wurde, wie heute bekannt, eine verdeckte Staatsfinanzierung Griechenlands.

Eine Notenbank arbeitet in den meisten Ländern unabhängig von der Regierung oder sonstigen staatlichen Einrichtungen. Ihre Tätigkeit basiert aber auf einem vom Staat geschaffenen Rechtsrahmen. In den USA z.B. kontrolliert der US-Kongress die Notenbank. In der Eurozone entsenden die nationalen Notenbanken ihre Präsidenten in den EZB-Rat, der wiederum den EZB-Präsidenten wählt.

Eine Notenbank druckt einfach so Geld?

Eine Notenbank ist per Gesetz seines Landes dafür zuständig, Geldnoten und Münzen zu drucken und auch das in Umlauf bringen von Falschgeld zu bekämpfen. Eine Notenbank kann selbst bestimmen, wie viel neues Geld sie druckt. Durch eine starke Erhöhung der Geldmenge wird automatisch die Inflation angeheizt. Die Geldmenge kann aber auch durch das „virtuelle Gelddrucken“ erhöht werden. Die Notenbank (wie derzeit die EZB in Europa) kann einfach per Knopfdruck neue Euros erschaffen, aus dem Nichts – hiermit kauft sie bereits auf dem Markt frei handelbare Staatsanleihen europäischer Staaten, damit die Verkäufer mit dem erhaltenen Geld die Wirtschaft ankurbeln können/sollen.

Jetzt könnte man meinen eine Notenbank kann doch einfach so Geld drucken und es dem Staat schenken, so werden einfach dauerhaft alle Probleme gelöst. Irgendwie eine tolle Vorstellung, oder? Warum macht das keine Notenbank? Sie existiert außerhalb des Geldkreislaufs der staatlichen Regierung. Was sie druckt bzw. aus dem Nichts erschafft, kann sie aus ihrem eigenen Geldsystem herausgeben an die privaten Banken wie z.B. über das Anleihekaufprogramm der EZB, das gerade läuft. Sie behält dann die Anleihen, bis sie auslaufen, und erhält vom Anleiheverkäufer am Ablauftag das Geld zurück. So kommt das virtuell gedruckte Geld zurück zur Notenbank.

Würde eine Notenbank einfach so dem Staat Geld schenken, würde es zu einer Hyperinflation kommen. Letztlich würden wir dann alle eines Tages mit einer Schubkarre von 20 Milliarden Euro zum Bäcker rollen um dort ein Brötchen zu kaufen. Klingt witzig – wäre aber irgendwann Realität.

US Federal Reserve

Die USA hatten bis zum Beginn des 20. Jahrhunderts gar keine Notenbank. Da fragt man sich doch eigentlich… „hey, es ging doch vorher auch ohne. Warum dann überhaupt eine Notenbank?“. Gute Frage. Warum wurde die „Federal Reserve“ dann überhaupt gegründet?

Oft entsteht etwas Neues erst durch eine Krise. So auch hier. Die USA steckten im Jahr 1907 in einer massiven Finanzkrise, und Kommunen sowie die Bundesregierung in Washington waren de facto zahlungsunfähig. Da es keine Notenbank gab, die einspringen und den Markt fluten konnte, musste man sich an Privatfinanziers wenden. Der Banker JP Morgan, der quasi der wichtigste Banker der Welt war, fungierte in diesem Augenblick quasi als private „One Man“-Notenbank, versammelte die wichtigsten Kapitalgeber um sich (wortwörtlich) und vergab großvolumige Kredite, um Staat und Kommunen zu retten, so mal kurz zusammengefasst. Der US-Regierung wurde klar, dass das Überleben des Staates in diesem Augenblick von einem einzigen Privatbankier abhängig war. Diese Abhängigkeit wollte man nie wieder erleben und erschuf die Federal Reserve als staatliche, aber dennoch unabhängige Notenbank, die im Notfall Geld drucken und es dem Staat Geld leihen kann.

Die Federal Reserve hat als Hauptauftrag nicht wie die EZB die Preisstabilität, sondern die Unterstützung des US-Wirtschaftswachstums. Dementsprechend handelt die Fed auch i.d.R. aggressiv mit niedrigen Zinsen (Greenspan und Bernanke) und der erst vor Kurzem beendeten Geldschwemme (Quantitative Easing).

Es gibt den Mythos die Fed sei „in privater Hand“, ferngesteuert von Privatbankern. Das ist nur zu einem kleinen Teil richtig. Die Fed hat 12 Filialen (regionale Notenbanken), die wiederum private Anteilseigener haben (Banken). Diese Regionalbanken der Fed vergeben Anteile an die Mitgliedsbanken vor Ort, weil sie „Teil des Systems sind“. Sie sind also von Gesetzes wegen Anteilseigner der regionalen Notenbanken, können letztlich genauso vom Gesetzgeber wieder „entfernt“ werden, wenn der es will. Die Federal Reserve als Dachorganisation in Washington D.C. wird aber letztlich vom US-Kongress kontrolliert und gesetzlich reguliert.

Hierzu die Originalerklärung der Fed:

The Federal Reserve System fulfills its public mission as an independent entity within government. It is not „owned“ by anyone and is not a private, profit-making institution.

As the nation’s central bank, the Federal Reserve derives its authority from the Congress of the United States. It is considered an independent central bank because its monetary policy decisions do not have to be approved by the President or anyone else in the executive or legislative branches of government, it does not receive funding appropriated by the Congress, and the terms of the members of the Board of Governors span multiple presidential and congressional terms.

However, the Federal Reserve is subject to oversight by the Congress, which often reviews the Federal Reserve’s activities and can alter its responsibilities by statute. Therefore, the Federal Reserve can be more accurately described as „independent within the government“ rather than „independent of government.“

The 12 regional Federal Reserve Banks, which were established by the Congress as the operating arms of the nation’s central banking system, are organized similarly to private corporations–possibly leading to some confusion about „ownership.“ For example, the Reserve Banks issue shares of stock to member banks. However, owning Reserve Bank stock is quite different from owning stock in a private company. The Reserve Banks are not operated for profit, and ownership of a certain amount of stock is, by law, a condition of membership in the System. The stock may not be sold, traded, or pledged as security for a loan; dividends are, by law, 6 percent per year.

Der/die Präsident/in der Fed wird vom US-Präsidenten vorgeschlagen und vom Kongress bestätigt. Das FOMC, das wichtigste Gremium der Fed, das alle wichtigen Entscheidungen trifft, besteht aus 12 Mitgliedern. Nur 5 davon werden von den regionalen Notenbanken entsandt. Somit ist also der theoretisch vorhandene private Einfluss von Privatbanken auf die Fed nicht wirklich gegeben.

Europäische Zentralbank

Der EZB ist es anders als der US-Fed nicht erlaubt den Euro-Mitgliedsstaaten direkt Geld zu leihen. Sie müssen es Banken leihen, die mit dem Geld Anleihen der Staaten kaufen. Die EZB ist eine öffentliche, aber außerstaatliche Institution, die den staatlichen Notenbanken gehört. Daher entsenden die Notenbanken jeweils ihren Präsidenten in den Rat der EZB. Die einzelnen Euro-Staaten bestimmen wiederum ihren Notenbankchef ähnlich wie bei der Bundebank in Deutschland (siehe unten). Die EZB hat die zentrale Aufgabe die Preisstabilität zu gewährleisten, aber auch das Bankensystem und den Geldfluss in der Eurozone am Laufen zu halten. Aus diesen Aufgabengebieten kann sich die EZB viele Maßnahmen herleiten, die in ihrem eigenen Ermessen liegen. So wird das aktuelle Anleihekaufprogramm (Quantitative Easing oder auch Geldschemme genannt) zu Recht extrem kritisch gesehen als etwas, das nicht zur Aufgabe der EZB gehört, nämlich verdeckt Staaten zu finanzieren. Aber dies ist Ansichtssache und kann so oder so ausgelegt werden. Letztlich obliegt es der EZB, welche Maßnahme sie für geeignet hält, um ihre Aufgaben zu erfüllen.

Schweizerische Nationalbank

Die Schweizerische Nationalbank ist wie die EZB eine unabhängige Institution, aber eine interessante Sonderkonstruktion. 60% der Bank gehören Schweizer Kantonen sowie sonstigen öffentlichen Einrichtungen in der Schweiz. 40% der Anteile der SNB sind in Privatbesitz. Aber es ist nicht wirklich vorstellbar, dass der Schweizer Staat einen Mehrheitsanteil Privater an seiner Notenbank gestatten würde, denn dann wäre sie letztendlich keine unabhängige Notenbank mehr, sondern eine Privatbank gesteuert von Privaten. So kann sie keine hoheitlichen Aufgaben mehr wahrnehmen. Aber es ist schon bedenklich 40% einer Notenbank an Private weiterzureichen.

Bundesbank

Die deutsche Bundesbank ist die offizielle Notenbank der Bundesrepublik Deutschland. Sie ist unabhängig vom Staat, aber durch den Beitritts Deutschlands zum Euro wurde sie Teil des Eurosystems, ist de facto daher „nur noch“ ein ausführendes Organ der EZB. Der Bundesbank-Präsident wird von der Bundesregierung vorgeschlagen, aber letztlich vom Bundespräsidenten ernannt. Er kann, wenn er denn will, die Bestellung des Bundesbank-Präsidenten einfach ablehnen. Mehr Einfluss hat der deutsche Staat auf die Bundesbank nicht. Was die Bundesbank jährlich tut: sie führt ihren Gewinn an das Bundesfinanzministerium ab.

Griechische Notenbank

Die griechische Notenbank „Bank of Greece“ ist wie die Bundesbank seit der Euro-Einführung keine unabhängige Notenbank mehr, sondern nur noch ausführendes Organ der EZB. Die Bank selbst ist zwar eine unabhängige Institution mit dem Auftrag die EZB-Weisungen als „Filiale vor Ort“ umzusetzen, aber erstaunlicherweise ist sie als Aktiengesellschaft in Privatbesitz. Maximal 35% der Bank darf vom Staat gehalten werden. Die Aktie ist sogar börsengelistet. Man wollte die Bank wohl absichtlich über private Eigentümerschaft vom Staat fernhalten. Obwohl mehrheitlich in privater Hand, ist sie gesetzlich in einem besonderen Rahmen eingelassen, der sie zu einer Notenbank macht. Sie darf z.B. nicht als „normale“ Geschäftsbank agieren. Mehr als fraglich, ob da die Unabhängigkeit im Vorstand dieser Notenbank gewahrt ist. Aber derzeit, im Rahmen ihrer Tätigkeit als Erfüllungsgehilfe der EZB, ist sie in deren Rechtsrahmen eingefasst und agiert unter ihrer Kontrolle.

Chinesische Notenbank „People´s Bank of China“

Die People´s Bank of China soll eigentlich eine klassische Notenbank sein, ist aber aufgrund der Staatsform in China (kommunistischer Zentralstaat) kein unabhängiges Organ, sondern agiert weisungsgebunden als Teil des kommunistischen Machtapparats – natürlich auch ohne demokratsiche Kontrolle. So kann der globale Kapitalmarkt noch nicht das Vertrauen in den chinesischen Yuan erlangen, damit er eine echte alternative Welt-Reservewährung wird.

Kann man auf eine Notenbank verzichten?

Die Vertreter der sogenannten „österreichischen Schule“ fordern die generelle Abschaffung von Notenbanken mit dem Argument, dass auf allen Gebieten Monopole schlecht sind. Nur beim wichtigsten Markt, dem Geld, ließe man ein Monopol zu, was schlecht sei.

Natürlich geht das – man kann Notenbanken abschaffen. Nur daraus ergeben sich gerade in der heutigen Finanzwelt enorme Probleme. Wer garantiert die Verlässlichkeit der Währung? Spekulanten können gegen eine Währung spekulieren, und der Staat, dessen Währung kaputt spekuliert wird, kann sich nicht dagegen wehren. Die Notenbank kann sich wehren, da sie virtuell unbegrenzt Geld drucken und Spekulanten platt machen kann. Gibt es keine Notenbank, ist niemand da, der bei einer Deflation oder Inflation mit zentral gesteuerten Zinssenkungen oder Zinsanhebungen gegensteuern kann. Gibt es keine Notenbank, ist niemand da, der bei einen Ansturm der Bürger auf die Banken (bank run) das Bankensystem am Leben erhalten kann. Der Staat bricht zusammen. Fazit: Natürlich kann man auf eine Notenbank verzichten. Die Folgen wären aber gerade heutzutage desaströs.

–

–

Kommentare lesen und schreiben, hier klicken

Was ist der Unterschied oder das Gemeinsame zwischen der „National Bank of Greece“ (WKN: A1WZTN) und der „Bank of Greece“ (WKN: 910622)?

Sehr guter und vor allem sachlicher Artikel, Danke.

Gegenfragen:

1.) Ist die EZB rechtlich legitimiert worden (per Wahl des Souveräns = Volk / Völker)?

2.) Was wäre, wenn die Notenbank in einer kritischen Situation mit einer Überreaktion (per Geldschöpfung) fehlreagiert?

3.) Wer kann beispielsweise die EZB bei einer Fehlreaktion stoppen, wenn sie – meines Erachtens nach – weder weisungsgebunden, noch haftbar ist („Machtkomplex“)?

4.) Was wäre, wenn es gar keine private Abhängigkeit eines Privatbesitzes einer Notenbank bräuchte, sondern nur eine spezifisch plazierte Leitungsposition innerhalb dieser, um eine Fehlsteuerung einer Währung zu „lenken“? (Mario Draghi: bis 2005 bei Goldman Sachs –> ab 2011 bei EZB)

siehe dazu auch folgende Meldung von Goldman Sachs:

http://www.handelsblatt.com/finanzen/maerkte/devisen-rohstoffe/goldman-sachs-euro-wird-bis-auf-0-80-dollar-fallen/11501766.html

Wie wäre es, wenn man folgende Überlegungen mal überdenkt?

Den Blickwinkel ändern, Neues bemerken und Alternativen entdecken

Eigentlich habe ich ja nichts Neues zu berichten, alles ist bekannt, sollte den studierten Fachleuten

jedenfalls bekannt sein, das Rad muss nicht neu erfunden werden. Und es dürfte einem

Normalverbraucher keine Schwierigkeiten bereiten, das alles zu verstehen. Aber seltsam, fast keiner

will davon etwas wissen. Ob es sich dabei um Linke oder Rechte handelt, um Geldfachleute oder

-reformer, um studierte Ökonomen oder Gewerkschaftler, man will einfach nicht darüber

nachdenken.

Bei Ökonomen und Leuten mit gesundem Menschenverstand sind die Grundsätze von Buchhaltung

und Bilanzierung unbestritten, ebenso die darauf aufbauende volkswirtschaftliche Saldenmechanik.

Da gibt es immer zwei per def. gleiche Seiten wie Soll und Haben, Einnahmen und Ausgaben,

Geldvermögen und Geldschulden (wie immer abgegrenzt), Exporte und Importe global, die sich

immer zu Null addieren. Wenn man die Ausgaben an einer Stelle um einen bestimmten Betrag kürzt,

dann sinken die Einnahmen an anderer Stelle um mindestens denselben Betrag, wenn alle

Geldschulden getilgt werden, dann gibt es auch keine Geldvermögen mehr, und die Wirtschaft ist

kollabiert. In der öffentlichen und veröffentlichten Diskussion scheint man solche Banalitäten

verdrängt zu haben.

Bei Ökonomen, jedenfalls solchen ohne ideologische Scheuklappen, gibt es auch keinen Streit

darüber, dass Wirtschaft nur dann funktionieren kann, wenn alle wirtschaftlich relevanten

Angelegenheiten gesetzlich geregelt sind (Eigentum, Verträge, Umwelt, Geldwesen etc). Und diese

gesetzlichen Regelungen werden von Politikern (wem sonst?) gemacht und durchgesetzt. Wenn eine

solche gesetzliche Regelung ihren Zweck nicht erfüllt, nicht zielführend ist, dann wird ein

verantwortungsvoller Politiker sie modifizieren oder kassieren und durch ein besseres Gesetz

ersetzen. Nebenbei bemerkt: Politiker können und dürfen sich nicht wie Theologen oder Juristen

verhalten, die Gesetze auslegen und nur für deren Einhaltung Sorge tragen; Politiker haben eben

diese Gesetze zu verfassen, zu gestalten unter dem Gesichtspunkt, dass sie der Wohlfahrt und

Nachhaltigkeit der Gesellschaft dienen. Oberste Gerichte müssen Politiker von Zeit zu Zeit an diese

Pflichten erinnern, sie in wichtigen Fällen dazu auffordern, notwendige gesetzliche Regelungen

und/oder Änderungen zu beschließen.

Es ist sicher einleuchtend, dass die Politik nicht über bessere Sachkenntnis verfügt als die Fachleute

in der Wirtschaft, dass der Staat auch nicht mit höherer Weisheit gesegnet ist, aber: indem er für

Wirtschaft und Gesellschaft gesetzliche Regelungen schafft, reduziert der Staat für alle Betroffenen

die Komplexität, verkleinert er ihren Handlungsspielraum und macht diesen damit übersichtlicher, so

dass sie in einer besser überschaubaren Welt bessere, eher rational begründete Entscheidungen

treffen können. (Ausführungen dazu findet man bei Herbert Simon in seiner Theorie der

beschränkten Rationalität)

Dieses Primat der Politik wird von allen Politikern in Sonntagsreden beschworen, es wäre zu

wünschen, dass es auch im Alltag gilt. Jedenfalls sollte der mündige Wahlbürger den Politikern nicht

erlauben, dass sie sich aus der Verantwortung stehlen, indem sie sich auf Sachzwänge berufen. Bei

solcher Betrachtung der Lage kann es echte Sachzwänge nämlich gar nicht geben. Und vielleicht

sollte man auch nicht von Marktversagen reden, wenn in der Wirtschaft etwas nicht den

Vorstellungen entsprechend abläuft, sondern eher von Politikversagen, weil von der Politik

implementierte nicht zielführende Gesetze solche Fehlentwicklung verursachen und korrigiert

werden müssen.

Nach der Aufgabe des Goldstandards wurde von Ökonomen zur Kenntnis genommen, dass es

weltweit nur noch fiat money gibt, dass sich die staatliche Theorie des Geldes in der Realität

durchgesetzt hat, nach der Geld ein staatliches Konstrukt ohne eigenen Wert ist. Diese staatliche

Theorie des Geldes (Chartalismus) wurde von Modern Monetary Theory unter Einbeziehung der

Einsichten von Keynes, Lerner, Minsky u.a. weiterentwickelt und mit dem Konzept von Jobgarantie

(jeder, der arbeiten will und kann, erhält einen Job) verbunden. MMT kam dabei schlüssig und

logisch einwandfrei zu der Feststellung: Ein souveräner Staat mit eigener Währung hat bei der

Finanzierung seiner Ausgaben und Aufgaben keine Schwierigkeiten, wenn er sich nicht in fremder

Währung verschuldet; als Herausgeber der eigenen Währung durch die staatliche Institution

Zentralbank ist er im Prinzip nicht auf Einnahmen durch Steuern, Abgaben oder Anleihen

angewiesen, diese dienen vielmehr politischen Zielen wie der Korrektur von Marktergebnissen, der

Verhinderung von Inflation usw.

Wenn nun ein solcher Staat zwecks Bezahlung seiner Ausgaben sein eigenes Geld (von der

Zentralbank als staatliche Institution zur Verfügung gestellt) direkt in den Wirtschaftskreislauf

einschleust, also die Waren und Dienstleistungen bezahlt, die er im Privatsektor (Privathaushalte

und Unternehmen des Inlandes) durch Aufträge abgefordert hat, dann kann es keine Forderung nach

Zinszahlung oder Schuldentilgung seitens des Privatsektors oder Auslandes geben, da der Staat ja

nur bei sich selbst verschuldet ist. (Er kann diese virtuellen Schulden dokumentieren in staatlichen

Schuldverschreibungen ohne Angabe von Zinsverpflichtung und Tilgungsdatum, die im Depot der

Zentralbank aufbewahrt werden als „staatliche Schein-Anleihen)“, bis vom Staat aus politischen

Gründen Staatsanleihen durch die Zentralbank an den Privatsektor und/oder das Ausland

verkauft werden sollen) In der Realität und Realwirtschaft verwandeln sich diese virtuellen Schulden

in öffentliches Vermögen (Staatsvermögen), in Infrastruktur im weitesten Sinne. Natürlich lassen

sich diese fiktiven Schulden rein theoretisch tilgen, wenn der Staat dieses öffentliche Vermögen

(Immobilien und Maschinen) zu Herstellungspreisen an den Privatsektor verkauft (privatisiert) und

die dabei erzielten Einnahmen an die Zentralbank zwecks Tilgung der „Schulden“ und Beseitigung

der staatlichen Schein-Anleihen weiterreicht.

Das immaterielle Staatsvermögen (Sozialkapital, Rechtssystem etc.), das nicht privatisierbar ist, das

vom Staat aber ebenfalls finanziert wurde, kann als restliche virtuelle Schulden durch

Steuereinnahmen an die Zentralbank zurückgezahlt werden. Bei Begleichung der virtuellen Schulden

fehlt das Geld allerdings im Privatsektor und in der Privatwirtschaft mit unabsehbaren Folgen für die

Wirtschaft.

Aber bei der Tilgung dieser virtuellen Schulden handelt es sich nur um eine theoretische

Möglichkeit, heutzutage ist eher angesichts der maroden Infrastruktur weltweit der Aufbau von

Staatsvermögen durch virtuelle Schulden angesagt.

Es muss klar unterschieden werden zwischen dem Staatssektor und dem Privatsektor, es muss

demzufolge auch ein wenigstens zweistufiges Bankensystem geben: die Zentralbank ist als staatliche

Institution dem Staatssektor zugeordnet, sie schleust Zentralbankgeld durch Auftragsvergabe des

Staates in die Wirtschaft, dabei ist dieses Geld durch fiktive Schulden gekennzeichnet; im

Privatsektor gibt es ein zweites Bankensystem, das mit dem Privileg ausgestattet ist, dass es Geld

„schöpfen“ darf und Kredite vergeben; im Bankensektor wird die ursprüngliche Menge an

Zentralbankgeld durch Geldschöpfung (Bilanzverlängerung: Forderung = Schulden) vervielfacht

(Zentralbankgeld macht nur 5 % oder 10% der „Geldmenge“ aus); dieses im Bankensektor

geschöpfte Geld ist „Schuldengeld“ (Kreditgeld), dafür müssen Zinsen gezahlt werden, der Kredit

muss getilgt werden; das ursprüngliche Zentralbankgeld ist Teil der gesamten „Geldmenge“,

gewissermaßen als ein Gemeinschaftsgut darin enthalten.

Der Banken- und Finanzsektor muss sorgfältig reguliert und beaufsichtigt werden . Man kann dabei

an ein Trennbankensystem denken, an höheres Eigenkapital, Reserve- und Bewertungsvorschriften;

Finanzprodukte und Derivate müssen genehmigt werden, nichts darf außerhalb der Bilanz versteckt

werden, Spielbanken mit ihren Wettgeschäften sind nicht systemrelevant, werden nicht vom Staat

gerettet, man mag auch über eine Art Bancor und Tobin-Steuer nachdenken, um Spekulation gegen

Währungen einzudämmen, es gibt im Rahmen von Kartellbetrachtung ein “too big to save“ usw. .

Eine staatliche Finanzierung, die zu den oben beschriebenen virtuellen Schulden führt, ist bislang

verboten, weil so etwas starken wirtschaftlichen Interessen widerspricht und in diesem Sinne auch

gesetzlich geregelt wurde. Eine andere gesetzliche Regelung ist jedoch möglich, wenn die Politik

das wirklich will, um sich aus der Gefangenschaft durch die Finanzmärkte (Tietmeyer) zu befreien. –

Diese virtuellen Schulden müssen gedanklich scharf unterschieden werden von den Schulden, die

ein Staat macht, wenn er Anleihen auflegt und diese aus politischen Gründen an den Privatsektor

verkauft , um z. B. dem Privatsektor Sparen und Zinseinnahmen zu ermöglichen; solche staatlichen

Anleihen werden im Privatsektor gehandelt, dafür müssen Zinsen gezahlt werden, diese Schulden

müssen auch getilgt werden.

Angesichts des riesigen Investitionsstaus gerade im öffentlichen Bereich sollte es an der Zeit sein,

auf diesem Wege (mittels virtueller Schulden) öffentliches Vermögen aufzubauen, zu investieren

und mit der Manie von Privatisierung aufzuhören, mit dieser Verschleuderung des öffentlichen

Vermögens. Denn mangels Gewinnaussichten wird ja von den Privatunternehmen seit längerer Zeit

nicht mehr in die Realwirtschaft investiert (die Privatwirtschaft „investiert“ vielmehr in

Finanzprodukte, die höhere Rendite versprechen, und produziert dadurch „Blasen“), es entsteht also

auch da eine zusätzliche Investitionslücke und vergrößert diese in der Volkswirtschaft insgesamt.

Sicher, ein gewöhnungsbedürftiger Denkansatz, aber das ist kein hinreichender Grund, um jede

Diskussion darüber zu verweigern. Und mir geht es zunächst einmal darum, dass so etwas ernsthaft

diskutiert wird. In diesem Falle könnte man nämlich dank besserer Diagnose die Banken- und

Finanzkrise von ihren Ursachen her angehen und sogar lösen. Und das ewige Gerede über die

Staatsschulden könnte ad acta gelegt werden, weil es schlichter Aberglaube ist. Natürlich ist mir

auch klar, dass es erhebliche Schwierigkeiten geben wird bei der Regelung des Finanzbereichs im

Privatsektor, wo es vornehmlich um Privilegien geht und deren Verteidigung. Aber vielleicht würde

die Finanzkrise dann nicht mehr alle anderen Probleme aus den Blickwinkel verdrängen, könnte sich

die Politik ernsthaft mit den wirklich wichtigen Themen der Nachhaltigkeit beschäftigen. Ich gebe

die Hoffnung jedenfalls nicht auf, vielleicht ist der Mensch ja kein Irrläufer der Natur, wie A.

Koestler meinte, der scheitert, weil er seine Lebensgrundlagen vernichtet. Und ich gehe davon aus,

dass der Kapitalismus in seiner bisherigen Form nicht überlebensfähig ist, dass er aber im Prinzip

reformiert werden kann; ich maße mir nicht an, vorauszusagen, wie das Ergebnis solcher Reformen

aussieht.

Falls man übrigens an einer gut lesbaren und mit historischen Fakten gespickten Darstellung der

gegenwärtigen Wirtschaftslage interessiert ist, dann kann ich empfehlen „Der Sieg des Kapitals“ von

Ulrike Herrmann. Die Lektüre von „23 Lügen, die sie uns über den Kapitalismus erzählen“ von Ha-

Joon Chang (dessen „ Economics: The User’s Guide“ ist umfangreicher und anspruchsvoller) sowie

„66 starke Thesen zum Euro, zur Wirtschaftspolitik und zum deutschen Wesen“ von Heiner

Flassbeck lassen einen grübeln, ob die von den meinungsbildenden Medien verbreiteten

Wirtschaftsnachrichten so wirklich stimmen können. Natürlich gibt es viele weitere kritische

Beiträge zu Fragen der Wirtschaftstheorie und Wirtschaftspolitik.

Und falls man einen logischen oder sachlich-fachlichen Fehler in meiner Argumentation entdeckt,

dann teile man mir das bitte mit; ich belästige andere nämlich nicht gern mit Unsinn. Dabei kann ich

„utopisch“, „nicht realisierbar“ und andere Totschlag“argumente“ nicht akzeptieren, weil sie nichts

mit Logik oder Fachkenntnis zu tun haben.

PS 1: Financial debt is a debt, but government debt is financial wealth to the private sector

(jedenfalls bei keiner Auslandsverschuldung in fremder Währung und außenwirtschaftlichem

Gleichgewicht; R. Wray, einer der Pioniere von MMT).

PS 2: Den USA gelingt es bislang immer noch, sich auch im Ausland in eigener Währung zu

verschulden (Export von Dollar oder U.S.-Staatsanleihen gegen Import von Waren und Diensten aus

dem Ausland), so dass sie keine Schwierigkeiten bei der Zinszahlung haben; die

Staatshaushaltsprobleme und die Schuldenobergrenze (Verschuldung der Regierung intern

gegenüber dem Inlandsektor) der USA sind hausgemacht; der Gesetzgeber könnte diese gesetzliche

und finanzielle Selbstfesselung der Politik per Gesetz auflösen, falls Wall Street das erlauben würde,

was unwahrscheinlich ist. Es müsste ein mindestens zweistufiges, echtes Bankensystem installiert

werden mit der Zentralbank als staatlicher Institution einerseits, dem Bankensektor im Privatsektor

andererseits, wie von MMT vorgeschlagen.

Aus meiner Warte stimme ich da nicht so ganz in allen Belangen ihrer Ausführung zu:

„Politiker haben eben diese Gesetze zu verfassen, zu gestalten“

Das tun Sie leider nicht, da die Gesetze von Juristen-Gremien ausgearbeitet werden (nicht Politiker selbst, zwecks Verantwortung von sich weisen), welche sich Zusatzboni noch von dritter Seite (Lobbyiesten) einheimsen und querbeeinflussen. Nebenbei sind sehr viele Politiker selbst studierte Juristen oder vollunfähige Jura-Abbrecher (siehe Andrea Nahles – ohne weiteren Kommentar).

„Oberste Gerichte müssen Politiker von Zeit zu Zeit an diese Pflichten erinnern […] und/oder Änderungen zu beschließen.“

Das würde man „Gewaltenteilung“ nennen (Trennung von Exekutive und Judikative), die hierzulande schon vollständig untergraben ist, sprich: sie ist tot. In nur sehr wenigen Ländern auf der Erde funktioniert dies noch anständig.

„Jedenfalls sollte der mündige Wahlbürger den Politikern nicht erlauben, dass sie sich aus der Verantwortung stehlen, indem sie sich auf Sachzwänge berufen.“

Politik ist heutzutage lediglich nur noch Selbstermächtigung und Umverteilung in Einem – legitimiert ist diese Maschinerie nur noch durch Wahlen, alles andere fußt historisch auf mehreren rechtlich-taktischen Betrugsszenarien (für Juristen ein Klacks). Wer das nicht mehr will, sollte wahrhaftig nicht mehr wählen gehen, sonst wird dieses Schierentheater vor allem rechtlich weiter damit legitimiert (Wer wählt schon seine eigenen Unterdrücker und Verbrecher?) – der Spruch „wer nicht wählt, wählt mit“ ist nur ein verkappter Versuch den Hintergrund zu verschleiern.

„Und ich gehe davon aus, dass der Kapitalismus in seiner bisherigen Form nicht überlebensfähig ist, […] .“

Viele Destruktionen von gesellschaftlich-wirtschaftlichen Entwicklungen (Monarchie, Feudalismus, Kommunismus, Sozialismus, Kapitalismus, [was käme als nächstes?]) haben eines gemein: sie gingen kaputt – sollte das alles am Kapitalismus liegen, den es als solche Form damals noch gar nicht gab? Ich darf doch bitten. Schlussendlich kann man sagen das es mit jeder Form freier und wohlständiger geworden ist – und ja, Exzesse gab/gibt es immer wieder -, aber einen Unterbau haben alle gemein: ein Währungssystem. Dieses Währungssystem ist auf unterschiedliche Arten immer wieder ausgedünnt/ausgehöhlt (inflationiert) worden, sodass es schlussendlich zusammenbrach und mit ihm die gesellschaftlich-wirtschaftliche Form der jeweiligen Zeit. Weitere Einflüsse der entsprechend herrschenden Klasse taten ihr übriges dazu (gerade auch zur Umbruchs-/Endzeit).

Der Kapitalismus ist überlebensfähig, nur dieses (globale) Geldsystem nicht mehr, was diese Exzesse auslöst und massive Störungen verursacht (Geldsystem als Enteignungsmechanismus, Monopolisierung, Macht in falschen Händen durch zu viel Geld, Enteignungen durch Geldmacht im Hintergrund, etc. pp.). Das, mit dem zusätzlichen Unverständnis der Massen gegenüber Geldsystemen und Rechtsthemen, ist meines Erachtens nach eher Grund für diesen Niedergang.