Von Stefan Kasper-Behrs

Drei Jahre lang verhinderte die Schweizer Nationalbank mit massiven Interventionen am Devisenmarkt eine Aufwertung des Schweizer Franken. Am 15.01.2015 hob sie diese Stützung auf. Schockwellen gingen um die globalen Finanzmärkte, der Euro wertete in wenigen Minuten gegenüber dem Schweizer Franken um bis zu 30% ab, Schweizer Aktien brachen massiv ein. Zehntausende Anleger verloren ihre gesamten Einlagen, weil sie sich auf die Zusage der Schweizer Nationalbank verließen. Was geschah am 15.01.2015 wirklich? Der Schweizer Franken 1,20-Skandal: Neue brisante Hintergründe.

Wächter über den Schweizer Franken: Das Direktorium der Schweizer Nationalbank.

Foto: Schweizer Nationalbank

Die Aufwertung des Schweizer Franken verhindern

Worum geht es überhaupt? Die Schweiz galt schon immer als Hort der Sicherheit. Im Zuge der Griechenlandkrise und der sogenannten „Eurokrise“ kauften sich immer mehr Anleger „Sicherheit“ – sie wechselten also ihre Euros und andere Währungen in Schweizer Franken, weil das Land und seine Währung als sicher und stabil gelten. Die dramatischen Folgen dieser nachvollziehbaren Sogwirkung: Der Schweizer Franken stieg und stieg immer weiter gegenüber Euro, Pfund und Dollar. Daraus ergaben sich zwei Probleme.

Erstens: Die Schweizer Industrie verlor an Wettbewerbsfähigkeit, ob im Tourismus oder in der Landwirtschaft. Die Touristen kommen größtenteils aus den umliegenden Ländern und müssen daher ihre Euros in den Schweizer Franken umtauschen, damit sie ihre Getränke, Skipässe und Restaurantbesuche bezahlen können. Durch den immer teureren Umrechnungskurs bekamen sie nach der Konvertierung ihrer Euros immer weniger Schweizer Franken – der Urlaub wurde somit immer teurer. Die Folge: die Touristenzahlen schwanden.

Zweitens: Die Schweiz hat eine durchaus beachtliche und wichtige Exportindustrie. Wenn die ausländischen Kunden in Schweizer Franken bezahlen müssen, wird der Kauf von Schweizer Produkten immer teurer. Zahlen sie z.B. in Euro, muss der Schweizer Exporteur selbst in Schweizer Franken tauschen und hat letztlich weniger verdient. Also: der Anstieg des Schweizer Franken wurde mehr und mehr zum Problem für die Wirtschaft.

Schweizer Franken einfrieren bei 1,20

So ersann die Schweizer Nationalbank die Idee, den Kurs von Euro gegen Schweizer Franken bei 1,20 sozusagen „einzufrieren“. Da alle Devisen zwischen Banken frei gehandelt werden, musste sie also in der Realität jede Menge Notenbankgeld (Schweizer Franken) virtuell drucken, um damit Euro zu kaufen, sobald Spekulanten den Kurs unter die 1,20 drücken sollten. Die SNB (Schweizer Nationalbank) kaufte in den letzten Jahren immer mehr Euros mit ihren selbst gedruckten Schweizer Franken. Die Folge: die Fremdwährungsreserven stiegen immer weiter und erreichten die Marke von 500 Milliarden Schweizer Franken. Mehrmals versprach die SNB (Video Pressekonferenz Dezember 2014) öffentlich an der dauerhaften Stützung dieser Schwelle festzuhalten (noch drei Tage vor Aufhebung wiederholt geäußert), wenn sie auch einschränkte, dass diese Maßnahme nicht für die Ewigkeit gedacht sei.

Hier ein Interview des Notenbankchefs kurz vor der Aufhebung der 1,20-Schwelle.

Auf diese Zusage verließen sich viele Fonds, Vermögensverwalter, Privatanleger und Spekulanten, und versuchten von der Schwelle Euro gegen Schweizer Franken ab 1,20 aufwärts Gewinne einzustreichen. Viele sahen nach wie vor die Möglichkeit als gegeben an, dass die SNB trotzdem irgendwann die Stützung aufgibt, und sicherten sich daher mit Stopp-Orders ab, obwohl eigentlich klar war, dass im Falle eines Unterschreitens der 1,20 eine massive Verkaufswelle einsetzen würde, und gesetzte Stopps möglicherweise nicht alle ausgeführt werden können.

Schweizer Franken kennt kein Halten mehr

Am 15.01.2015 hat die SNB dann aber völlig überraschend den Mindestkurs von 1,20 Schweizer Franken für einen Euro aufgehoben. Ein Desaster für alle, die sich auf die Aussage des Chefs der SNB Thomas J. Jordan verlassen hatten. Diese überraschende Nachricht, nicht am Wochenende, sondern mit desaströsen Auswirkungen an einem normalen Börsentag mitten im laufenden Handel zu verkünden, hat viele Kunden von Brokern und Vermögensverwaltern in den Ruin gestürzt.

Der Chart zeigt den Euro gegen Schweizer Franken von Dezember 2014 bis Mai 2015. Gut erkennt man die durch die SNB erzwungene Schwelle von 1,20. Nur Minuten nach Veröffentlichung der Aufgabe der Schwelle durch die SNB stürzte der Kurs von 1,20 auf 0,97 am Tagesende. Ein Debakel für zehntausende Anleger.

In erster Linie suchte man die Schuld bei den Banken und Brokern. Eine Schar von Anwaltskanzleien entpuppte sich schnell als „Fachleute“ im Devisengeschäft und widersprach den Forderungen der Banken gegenüber ihren Mandanten, die neben Totalverlusten oft noch kräftig Geld nachschießen sollten (Nachschusspflicht). Sicher ist es in vielen Fällen bei Brokern und Banken, besonders bei den „Market Makern„, die sich gegen die Geschäfte ihrer Kunden selbst am Markt nicht absicherten und Stunden später schon ausgeführte Stopps löschten und nach unten anpassten, sehr erfolgsversprechend auf Wiederherstellung des Kapitals zu klagen, aber kaum eine Anwaltskanzlei hat sich mit dem Verursacher auseinandergesetzt! Sie sind meist nur profitorientiert und raten ihren Mandanten sich mit ihren Gläubigern zu vergleichen.

Schlamperei und Pfusch?

Kein Unschuldiger ist aus unserer Sicht die Schweizer Nationalbank! Es ist nicht zu beanstanden, dass die SNB die 1,20-Schwelle (Euro vs. Schweizer Franken) fallen ließ, denn es ist ja ihre Aufgabe als Nationalbank und Börsen-gelistetes Unternehmen ihrem Mandat bzw. ihren Anlegern gerecht zu werden. Zu beanstanden ist, wie und wann sie es tat. Man kann sicher der Meinung sein, dass es hier eine Irreführung seitens der SNB gab, aber rechtlich hat so eine Klage wohl wenig Sinn! Ich habe in den letzten Wochen und Monaten meiner Recherche immer wieder mit netten Leuten der SNB telefoniert und mich mit Ihnen per E-Mail ausgetauscht. Dabei ist mir etwas aufgefallen, was fast unglaublich scheint. Aber mal der Reihe nach:

15.01.2015 10:30.00 Uhr

Die SNB verschickt um Punkt 10:30.00 elektronisch die Nachricht, dass der Mindestkurs aufgehoben wird.

Ich habe noch einmal in meinem E-Mail-Postkasten geguckt und festgestellt, dass ich keine Mail von der SNB bekommen habe. Also telefonierte ich wieder mit der SNB und fragte nach, wer denn diese elektronische Nachricht bekommen hat. Die Antwort der SNB:

„Es haben lediglich die Medien auf unserer Mailing-Liste die Nachricht um 10:30 Uhr bekommen. Die Nachricht ist nicht an Banken oder andere Finanzdienstleister verschickt worden.“

Ich fragte nun, an welche Medien diese Mail ging. Die Antwort der SNB:

„Eine Liste der Empfänger der elektronischen Nachricht vom 15. Januar wollen wir nicht schicken.“

Warum gibt die SNB mir keine Liste der Empfänger? Wer gehörte zum erlauchten Kreis dieser begehrten Nachricht? Ich mache mich nun selbst an die Arbeit und checke mal ab, wann die großen Medien die Nachricht veröffentlicht haben.

Bloomberg: 10:31.35

Reuters: Nach 10:34

dpa-AFX Nach 10:34

Neue Züricher Zeitung 11:40 Uhr

Nach meiner Recherche war die schnellste Agentur „Bloomberg“ – man konnte die Meldung 1 Minute und 35 Sekunden nach Erhalt durch die SNB veröffentlichen. Als Kurs- und Nachrichtenversorger nutzen professionelle Händler einer Bank überwiegend Bloomberg oder Reuters.

Bei Reuters hatte der zuständige Mitarbeiter die Mail der SNB übersehen. Auf Nachfrage teilte mir Reuters mit, man sei „schon sehr geschockt“ gewesen, dass einem das passiert wäre. Leider kämen auf diesem Mailkonto täglich 1000 Mails an, und da wurde diese wichtige Mail der SNB eben von dem Mitarbeiter schlichtweg übersehen. Deshalb veröffentlichte Reuters die Meldung erst knapp 3 Minuten später als Bloomberg. Kein gutes Zeugnis für Reuters! Weder Reuters noch Bloomberg wollten mir die Mail der SNB zukommen lassen!

15.01.2015 10:30.45

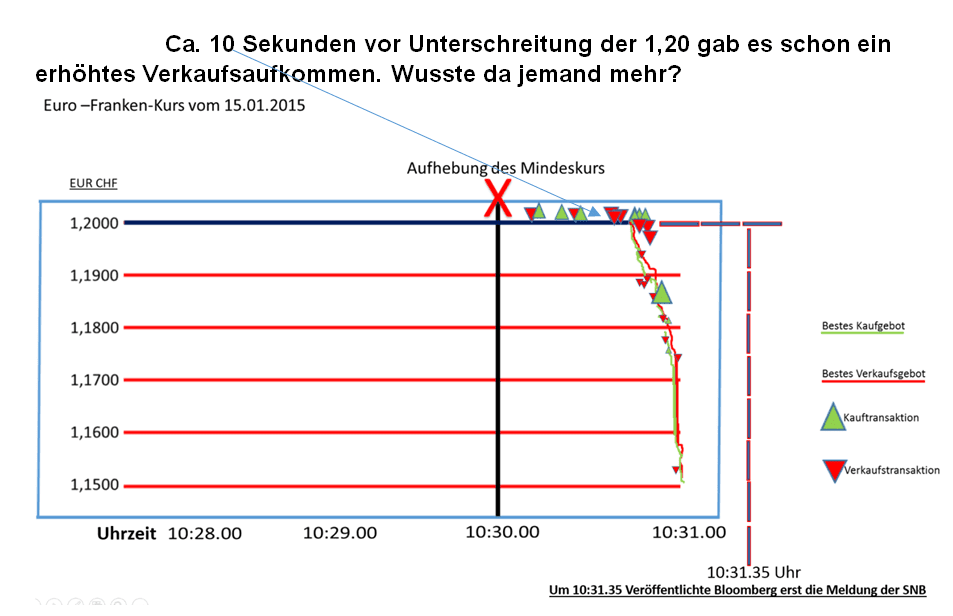

Schauen wir uns jetzt eine Grafik an – die Daten stammen von der SNB und können im Original am Ende dieses Berichtes per Link runtergeladen werden.

Man kann davon ausgehen, dass Bloomberg eine der schnellsten Medienfirmen war, die die Nachricht der SNB veröffentlichte. Erst 50 Sekunden nach dem Unterschreiten der 1,20, was eine sehr lange Zeit im Devisengeschäft ist, veröffentlichte Bloomberg die Nachricht. Aber schon gut 30 Sekunden nach 10.30 Uhr bauten sich Verkaufsorders auf! Die SNB behauptet, dass sie die ca. 200 Firmen, die auf ihrer Mailliste stehen, Punkt 10:30.00 elektronisch angeschrieben hat. Der Kurs fiel exakt um 10:30.45 das erste Mal unter 1,20. Die SNB war in den Jahren davor zur Stützung sehr aktiv im Devisenhandel gewesen. Die spannende Frage nun: Wann hat die SNB Ihre Partnerbanken informiert, dass sie nicht mehr für die SNB bei 1,20 kaufen sollten?

Selbst wenn die Anweisung parallel zur elektronischen Aussendung, nicht mehr für die SNB bei 1,20 bedingungslos zu kaufen, kam, hat man hier möglicherweise der Partnerbank einen Wissensvorsprung gegeben! Man weiß nicht über welche Banken die SNB ihre „Schweizer Franken“-Orders platzierte, aber man kann mit guten Gründen spekulieren, dass es sich hier um die größeren Banken in der Schweiz handelt. Diese Großbanken haben Händler, die die SNB vermutlich betreuen, und diese Händler sehen ggf. als erstes, dass die SNB die Stützungsorders storniert. Dieser Wissensvorsprung dürfte Gold wert gewesen sein.

Ein paar Fakten:

Die Deutsche Bank verlor durch das Erdbeben am Devisenmarkt am 15.01.2015 rund 130 Millionen Euro.

Die Citigroup verlor einen Betrag in ähnlicher Höhe.

Die Saxobank verlor über 100 Mio USD.

Der britische CFD- und Forexhändler Alpari UK meldete Insolvenz an.

FXCM wurde durch eine Finanzspritze in Höhe von 300 Millionen Dollar vor dem Aus bewahrt.

Die britische Großbank Barclays soll auch erhebliche Verluste erlitten haben.

Die Liste der Banken und Brokerhäuser, die Verluste erlitten haben, ist schier unendlich. Nach einer Schätzung des Beratungsunternehmens TowersWatson wurden 30 Milliarden Schweizer Franken an Pensionskassenvermögen vernichtet. Eine Anfrage über Handelsverluste durch den Fall der 1,20 bei der UBS beantwortete man mir mit folgender Mail:

„Sehr geehrter Herr Kasper-Behrs,

leider legen wir die Informationen, die Sie eingefordert haben, nicht im Detail offen.

Danke für Ihr Verständnis.

Beste Grüsse“

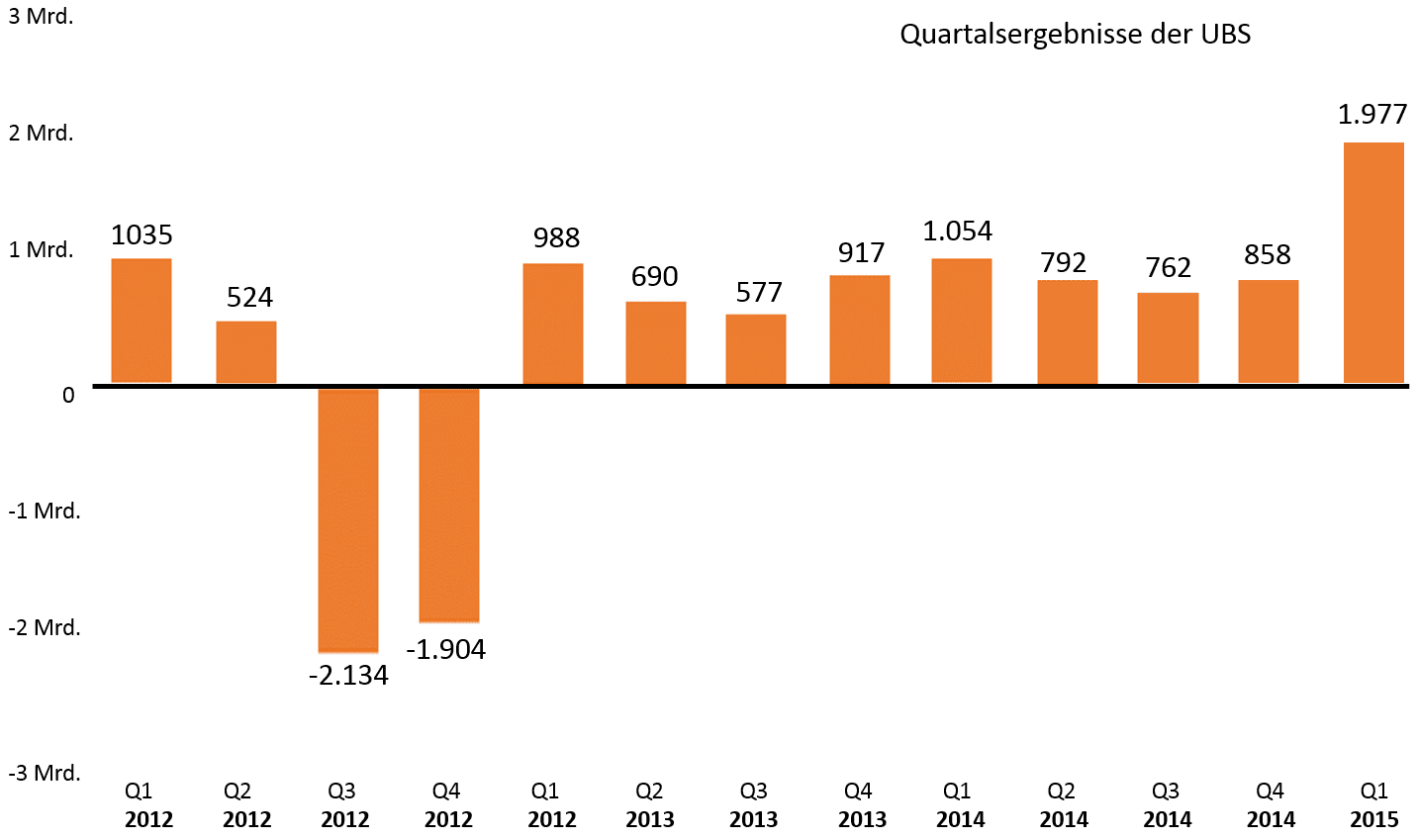

Für die Credit Suisse gilt im Übrigen das Gleiche! Da es keine weiteren Infos gab, habe ich die Quartalsergebnisse einiger Banken abgewartet. Die UBS hat im ersten Quartal 2015 deutlich über den Erwartungen abgeschlossen und damit alle Analysten überrascht. Sie hat ein Quartalsergebnis von + 1,977 Mrd. Schweizer Franken erwirtschaftet.

Zum Vergleich: in den letzten ersten Quartalen der UBS, von 2012-2015, hat die Bank in jedem der drei Quartale jeweils 1 Mrd. Franken weniger erwirtschaftet! Auch die letzten drei zurückliegenden Quartale lagen alle mit mehr als einer Mrd. Schweizer Franken weniger Gewinn unter dem 1. Quartal 2015. Bei weiterer Analyse der Bilanz konnte man nur feststellen, dass die UBS in der Kategorie „Foreign Exchange, rates and credit“ Ihren Gewinn um erstaunliche 71 % steigern konnte! Ein Schelm, wer hier Böses denkt!

Warum im laufenden Handel?

Warum hat man die Aufgabe des Mindestkurses nicht am Samstag den 17.01.2015 bekanntgegeben? So hätten alle die gleichen Chancen am Markt gehabt. In den USA werden Quartalszahlen auch vor- oder nachbörslich veröffentlicht. Die SNB-Vorstände wussten, dass die EZB nach dem Entscheid des Europäischen Gerichtshofs vom 14.01.2015 grundsätzlich Staatsanleihen kaufen dürfte – und daher in Kürze bekannt geben würde, dass sie genau das jetzt tun würde. Die SNB hatte offenkundig Angst davor noch stärker als bisher intervenieren zu müssen zur Stützung des Mindestkurses.

Und tatsächlich: Am 22.01.2015 gab Mario Draghi die Entscheidung bekannt, dass die EZB Staatsanleihen für hunderte Milliarden Euro kaufen wird! Die Höhe der Käufe hat die EZB nicht innerhalb einer Woche entschieden! Dieser Entscheid stand sicher schon vorher fest, und der Termin der Veröffentlichung dieser Entscheidung sicher auch. Man wusste, dass der Europäische Gerichtshof am 14.01.2015 eine Entscheidung fällen würde.

Es ist sehr wahrscheinlich, dass Herr Jordan vorher schon mit Herrn Draghi gesprochen hatte und wusste, dass eine Woche nach dem Entscheid des Europäischen Gerichtshofs die EZB bekanntgeben würde, dass sie in unglaublicher Höhe europäische Staatsanleihen kaufen wird. Es könnte sein, dass Herr Jordan über die Pläne der EZB informiert war. Möglicherweise plante die SNB die Aufgabe der 1,20 bei Euro gegen Schweizer Franken bei positiven Entscheid des Europäischen Gerichtshofs schon viel früher. Das würde aber bedeuten, dass die SNB am 13.1.2015, in ihren standhaften Beteuerungen die 1,20 zu halten, ihre Bürger und alle Anleger / Banken in die Irre geführt hatte. Jordan selbst äußerte sich auf diese Frage:

„Der Zeitpunkt des Entscheids hat nichts mit dem Europäischen Gerichtshof zu tun, das ist reiner Zufall.“

Ein sauberer Schnitt

Die SNB erweckte zwar den Eindruck, dass man die Entscheidung zur Aufhebung der 1,20 Hals über Kopf getroffen hatte, aber so ganz kann ich das nicht glauben. Handelt es sich hierbei um Schlamperei und Pfusch? Oder noch mehr? Dafür findet wohl jeder Betrachter der Situation am 15.01. seine eigene Sichtweise. Fakt ist, dass zehntausende Anleger durch diese spezielle Situation im Schweizer Franken weltweit sehr viel Geld verloren haben. Sei es in Aktien oder Währungen. Die Entscheidung an einem Samstag zu veröffentlichen, an dem der Devisenhandel global (!) ruht, wäre für alle Beteiligten transparent und fair gewesen. So streiten sich jetzt Broker mit Kunden, wessen Stopp wann warum und wie spät zum Zug kam, oder warum Stopps gar nicht griffen.

Sachlichkeit statt Panik?

Ich bin der Meinung: hätte man die Aufhebung der 1,20-Schwelle an einem Samstag veröffentlicht, wäre die „Sachlichkeit des Marktes“ am folgenden Montag durch den zeitlichen Abstand viel größer gewesen. Was ist damit gemeint? Wir haben in den letzten 15 Börsenjahren immer wieder Ereignisse gehabt, die die Börsen erheblich durchschüttelten! Meist war es aber die PANIK, welche die Märkte weltweit deutlicher einbrechen ließen als das Ereignis selbst.

Die menschliche Psyche reagiert bei solchen Ereignissen mit „PANIK“ und Überreaktion. Hätte man 2 Tage am Wochenende Zeit gehabt, die Aufhebung dieser Schwelle zu verdauen, wäre der Absturz zum Beginn des Montagshandels nicht so brutal ausgefallen – statt einem Abfall von 1,20 auf 0,97 vielleicht nur auf 1,05 oder 1,10. Der Schaden für alle wäre geringer gewesen, wenn vorher alle Zeit gehabt hätten, sich auf dieses Ereignis einzustellen. Gerade Fonds und Banken hätten sich sicher noch beraten und besser auf die Situation einstellen können. Aber vielleicht wollte man hier nur einen elitären Kreis einweihen!?

Wir dürfen nicht vergessen, dass die Frau des Vorgängers vom heutigen SNB-Chef Devisengeschäfte im August 2011 (Dollar – Schweizer Franken) getätigt hatte und durch den öffentlichen Druck der Medien am 9. Januar 2012 die Schweizerische Nationalbank bekannt gab, dass Herr Hildebrand sein Amt mit sofortiger Wirkung zur Verfügung stellt. Bekannt wurden die Transaktionen nur, weil der Bank Sarasin Kundendaten gestohlen wurden und diese dann veröffentlicht wurden. Im Januar 2012 beauftragte der Bankrat der SNB die Prüfung der Konten und stellte fest, dass es keinen Verstoß gab. Sie war wohl nur eine gute Händlerin!

Wie am 20.05.2015 bekannt wurde, hat am 18.05.2015 ein Mitglied des EZB-Direktoriums auf einem Empfang für Banker in London ausgeplaudert, das die EZB vorhabe, ihre aktuellen Anleiheaufkäufe zu verstärken, da im Sommer weniger Liquidität vorherrscht. Die anwesenden Banker konnten (mutmaßlich) von dieser Info profitieren, da der Rest des Marktes erst nächsten Morgen über dieses Wissen verfügte. Bei solchen Vorfällen muss ich irgendwie an die FIFA denken. Warum nur..?

Was sagt der Anwalt?

Diese beiden Beispiele haben natürlich keinen direkten Bezug auf die „Schweizer Franken“-Thematik vom 15.01.2015, zeigen aber dennoch, dass es in Notenbanken keinesfalls so seriös und gesittet zugeht, wie man denken könnte. Was kann man nun rechtlich als Anleger tun? Hierzu Befragte ich den bekannten Bankenrechtler Rechtsanwalt Prof. Dr. Klaus F. Bröker.

Herr Prof. Dr. Bröker möchte an dieser Stell klar betonen, dass es sich im nachfolgenden Text nur um eine „Kurzstellungnahme“ und kein Rechtsgutachten handelt. Es basiert lediglich auf den von mir gegebenen Informationen, deren Vollständigkeit, Inhalt, Wahrheitsgehalt er NICHT überprüft habe. Seine Kurzstellungnahme stellt seine derzeitige Rechtsauffassung dar und erfolgt ohne jede Haftungsübernahme für deren Richtigkeit und Vollständigkeit. Es handelt sich um eine reine rechtliche Meinungsäußerung seinerseits.

> Prof. Dr. Bröker Hinweise zu einer möglichen Haftung der SNB im Zusammenhang mit den Ereignissen am 15.01.2015 (Schweizer Franken):

SNB als möglicher Anspruchsgegner von Geschädigten?

Anspruchsgrundlage aus Vertrag wegen einer möglichen Vertragsverletzung:

Hier kommen nur solche Unternehmen als mögliche Anspruchsteller in Betracht, die in direkter vertraglicher Beziehung zur SNB stehen, da nur die Verletzung eines Rechtes aus einem solchen Vertrag eine mögliche Einstandspflicht der SNB auslösen könnte.

Handelt die SNB privatrechtlich und schließt als privatrechtlich agierendes Rechtssubjekt Verträge ab, so erscheint bei Verletzung solcher Verträge dann grundsätzlich ein zivilrechtlicher Schadenersatzanspruch gegen die SNB möglich.

Die Voraussetzungen dafür im Überblick:

– Vertrag

– Privatrechtliches Handeln der SNB

– Vertragsverletzung durch SNB

– Schaden auf Grund der Vertragsverletzung

– Kausalität zwischen Verletzung und Schaden

– Schutzwürdigkeit des Vertragspartners

Insgesamt erscheint eine solche Vertragsverletzung wohl unwahrscheinlich.

Anspruchsgrundlage aus Delikt/vorsätzlich/grob fahrlässig schädigender Handlung:

Hier kommen zunächst als potentielle Anspruchsteller alle Unternehmen, aber ggflls auch natürliche Personen in Betracht, die durch die Ereignisse am 15.01.2015 Vermögensverluste erlitten haben.

Fraglich ist, ob es eine oder mehrere zum Schadenersatz verpflichtende (deliktische) Handlung seitens der SNB (oder einer ihrer Angestellten, inkl. Vorstand/Präsidium, Verwaltungsrat) im Zusammenhang mit der Aufgabe der Stützung des Euro gab. Nur dann könnten daraus möglicherweise Ersatzansprüche resultieren.

Die Änderung der Währungspolitik, also die Abkehr von der Stützung des Euro – trotz gegenteiliger vorheriger Erklärungen noch in 2014 – ist sicherlich nicht geeignet, einen solchen Vorwurf zu begründen. Es ist schließlich die Aufgabe einer Zentralbank, die Marktentwicklung laufend zu beobachten und Entscheidungen betreffend die Geld- und Währungsstabilität zu treffen.

Sollte die SNB bzw. einer ihrer Mitarbeiter z. B. bei der Information über die Aufgabe der Unterstützungslinie von 1,20 Franken bestimmte Marktbeteiligte und mögliche Vertragspartner bevorzugt und vorab informiert haben, so wäre das möglicherweise rechtlich problematisch.

Denkbar wäre auch, dass eine Aufgabe der Unterstützung des Euro während der laufenden Handelszeiten rechtlich zu untersuchen ist, da eine solche Mitteilung zu Zeiten, in denen kein Handel stattfindet, möglicherweise weniger starke Marktverwerfungen hervorgerufen hätte und alle Marktteilnehmer dieselben Informationen bei Markteröffnung gehabt hätten. Hier könnte man daran denken dies wie eine Pflicht zur ad-hoc Mitteilung nach § 15 Abs. 1 WpHG zu sehen. Danach müssen solche wichtigen Informationen unverzüglich veröffentlicht werden, es sei denn es wäre eine Irreführung der Öffentlichkeit dadurch zu befürchten, was hier ersichtlich nicht der Fall war. Hinzu kommt, dass diese Regelungen im deutschen WpHG für Zentralbanken nach § 1 Abs. 3 WpHG keine Anwendung finden.

Zumindest theoretisch denkbar wäre in diesem Zusammenhang, dass bestimmte Handlungen relevant sein könnten, die einen Verdacht in Richtung einer Marktmanipulation nach § 20 a WpHG begründen könnten, denn nach § 20a Abs. 4 Nr. 3 WpHG gelten auch ausländische Zahlungsmittel nach § 51 BörsG als Gegenstände, die unter die Regelung des § 20a WpHG fallen. Dazu gehören auch Devisen.

Allerdings ist auch hier wieder § 1 Abs. 3 WpHG zu beachten, nach dem eine Intervention von Zentralbanken zugunsten bestimmter Währungen, die auf Grund von geld- oder währungspolitischen Gründen vorgenommen werden, nicht in den Anwendungsbereich von § 20a WpHG fallen. Die SNB wird ihr Engagement damit begründen und ist somit aus dem Anwendungsbereich von § 20a WpHG ausgenommen.

So lange, wie es keine gerichtsfesten Nachweise dafür gibt, dass hier vorsätzlich und mit Bereicherungsabsicht unter Verstoß gegen Schutznormen eine solche Intervention vorgenommen wurde, sind Ansprüche deliktischer Natur nicht gegeben. Solche Nachweise könnten sich – sofern dies überhaupt denkbar ist – allenfalls aus internen Vermerken/E-Mails etc, die Mitarbeiter der SNB mit Vertragspartnern oder Dritten gewechselt haben, ergeben. Das erscheint sehr fernliegend.

Als Fazit bleibt festzuhalten, dass nach derzeitigem Erkenntnisstand mögliche zivilrechtliche Ansprüche gegen die SNB wegen der Vorgänge am 15.01.2015 nicht erkennbar sind. Prof. Dr. Bröker<

–

Whistleblower

Sollte es tatsächlich Firmen, Banken oder Personen geben, die von der SNB bevorzugt wurden, kann dies wahrscheinlich nur ein Whistleblower ans Tageslicht bringen. Eine solche Information, wenn es sie überhaupt gibt, würde dann sehr teuer für die SNB werden!

Lieber Whistleblower,

hier kannst du uns eine Nachricht schicken:

[email protected]

–

–

Zum Schluss möchte ich ein Sprichwort zitieren:

Betrüger ist, wer einen anderen übervorteilt, ohne nach Recht und Gesetz die Erlaubnis dazu zu haben.

© Prof. Querulix (*1946), deutscher Aphoristiker und Satiriker.

–

–

–

Download SNB-Daten

Anmerkung: Die Bemerkungen von RA Dr. Bröker zur möglichen Haftung der SNB stellen keine Rechtsberatung dar.

Kommentare lesen und schreiben, hier klicken

… warum wundere ich mich jetzt nicht

Ich würde bei der SNB durchaus Absicht vermuten.

Seriös wäre es gewesen die Aufgabe der 1,20 Marke „nach Börsenschluss“ d.h. an einem Samstag bekannt zu geben.

Da dieses nicht der Fall war betrachte ich die Vorgehensweise der SNB als hochgradig unseriös.

Soviel zur Schweiz und Seriösität.

Meiner Meinung nach war es Absicht.

Denn als SNB Präsident muß es schon klar sein, welche Folgen solch eine Entscheidung hat.

Bin mir sicher, dass hier das letzte Wort noch nicht gesprochen wurde.

Was mich in diesem Zusammenhang schon immer interessiert hat:

Warum wird es in der Presse immer als so unglaublich großes Problem dargestellt eine Währung zu schwächen??

Meiner Ansicht nach, gibts nichts Einfacheres?

„Einfach“ Landeswährung drucken ohne Ende und damit alles aufkaufen, was nicht niet- und nagelfest ist… sprich USD, EUR, aber besser Öl, Metalle und v.A. Silber und Goldreserven ins Unendliche aufblasen….

Wieso macht das die schweizerische Notenbank nicht „einfach“ und tut so, als wäre das nicht möglich…???

Kann mich da mal jemand aufklären?

Wenn jemand im Fernsehen erzählt, das Wasser den Berg hoch fließt und mit diesem offensichtlichen Unsinn jemand sein Vernögen „absichert“, dann ist demjenigen nicht zu helfen. Ich gönne jedem die in dieser Angelegenheit erlittenen Verluste von ganzem Herzen. Dummheit wird eben bestraft – wobei sich hier zur Dummheit noch eine hochgradige und nur als hündisch zu bezeichnende Unterwürfigkeit unter die unverantwortliche EU-Finanzpolitik gesellt.

Danke für die tolle Recherche. Leite ich an den Kollegenkreis weiter. Vielleicht ist ein Whistleblower dabei;-).

Da geht es doch wieder nur darum die Schweiz zu deformieren. Da kann ja egal wer kommen und einfach behaupten er hätte „Beweise“, das wird sofort in der Presse breitgeklatscht, ob es stimmt oder nicht. Wer glaubt Nationalbanken seien seriöser und irgendwie besser als andere Banken, ist doch sowieso blind.

Na klar wusste die UBS früher Bescheid als Bloomberg und na klar hat die UBS sich erstmal um eigene Positionen

und eigene Key Clients gekümmert und dann ein paar Mins später um die Kleinkunden. Und na klar legt die UBS etc jetzt keine Details zu trades und Insidervorteilsausnutzung dar, weil sie dann allen betroffenen Kunden ihre Verluste ersetzen müssten. ABER: leider vergisst der Autor (oder traut sich nicht) den eigentlichen Skandal in dieser Sache (!) offenzulegen, nämlich die mafiösen Verstrickungen zwischen UBS, CS, SNB, dem Schweizer Bankenbudsmann und der Bankenaufsichtsbehörde FINMA.

Der Skandal ist doch dass FINMA und Bankenombudsmann jetzt UBS und Co schützen/decken, statt sich hinter die betrogenen Kunden zu stellen!!

Eigentlich hat die SNB nur den Euro daran gehindert, weiter abzustürzen.

Damit ist kurzfristig nicht nur dem Sfr sondern auch anderen Währungen gedient.

Allerdings vermag selbst die starke Schweiz es nicht, den beständig verfallenden Euro dauerhaft zu stützen. Das wurde zu teuer. Auch die SNB begriff zusehends, daß der Euro keine zuverlässige Währung, sondern eine andauernde Katastrophe ist, deren Irrsinn sich zunehmend weltweit offenbart.

So handelt die SNB völlig logisch, voraussehbar und richtig im Interesse des eigenen Landes – und vor allem dem Rest der Welt, welcher an weiterem Selbstbetrug gehindert wird, wenn sie diese unzumutbar gewordene Stütze des Euro einstellt. Die schweizer Euroreserven minderster Qualität waren zu den größten weltweit gewachsen. Völlig unzumutbar für Land und Leute.

Es hätte doch gar kein Zwang bestanden für die Schweiz ständig nur Euro zu kaufen, sie hätten alles mögliche kaufen können, um den Franken zu schwächen.

Am besten wohl einfach Gold und Silber in Massen.

„Teuer“ wäre das ja auch nicht gewesen für die Schweiz, da sie doch einfach das benötigte Geld hätte drucken können…

Aber ganz ehrlich, das Vorgehen verstehe ich auch nicht im Zusammenhang mit dem Euro.

Draghi hätte gerne einen schwachen Euro und versucht dies durch QE zu erreichen… einfach indem er Schrottanleihen mit „geliehenem“ Geld aufkauft…

Wieso macht er nicht gleich Nägel mit Köpfen und kauft Gold und Silber mit richtig gedrucktem Euro-Geld?

Wieso geht er ein Risiko ein und „leiht“ sich Geld um damit dann auch noch Schrott zu kaufen?

Das ist doch komplett doppelwidersinnig…

1. hat er ja die Möglichkeit Geld zu drucken, leiht sich dieses jedoch

2. gibt es keinen Zwang damit Schrott zu kaufen, er könnte auch stabile Werte kaufen…

Herr Jordan ist nach dem spontanen Abgang von Herrn Hildebrand nachgerückt. Er wirkte zu Beginn recht unbeholfen und war von vorneherein gegeg den Mindeskurs. Er hatte eine schwere Erblast von Herrn Hildebrand übernommen und wusste genau worauf das hin steuerte. Ich glaube nicht das es übehaupt

einen Whistleblower gibt, sondern der Ablauf dieser Aktion einfach auf Unbeholfenheit bassiert.

Was den Verlust bei Derivaten anbelangt ist wohl jeder selber Schuld. Wie z.B. der Fall in England, wo ein UBS-Mitarbeiter gegen den CHF gewettet und damit einer der grössten Verluste der UBS eingefahren hatte. Dies war zum Zeitpunkt der Einführung des Mindeskurses. Das zum Thema Schweizer Banken.

Wie der Bilderberg-Teilnehmerliste 2013 zu entnehmen ist, war Thomas Jordan als offizieller Vertreter der Schweizerischen Nationalbank dort aufgeführt. Er besuchte die Bilderberger …….

http://www.parlament.ch/d/suche/seiten/geschaefte.aspx?gesch_id=20133545

EEs ist doch klar, dass Herr Jordan die Interessen der Bilderberger vertritt, was dann nicht die Interessen der SNB und auch nicht der CH sind. Deshalb ist so ein Mensch als SNB Chef untragbar, es zeigt sich immer mehr, dass die Schweiz nicht durch das Volk regiert wird, sondern durch solche Gross Kapital Vertreter oder korrumpierte Parlamentarier, dh. wir eigentlich in einer Plutokratie leben.

Das tragische ist nur, dass die Bürger das noch nicht realisiert haben und sich immer noch im Schlaraffenland befinden. Es wird aber bald der Tag der Wahrheit kommen, dann wenn sich der CHF und sonstige Werte, wie die Pensionen sich zu 0 auflösen und die CH wie die übrigen EU Staaten im Chaos wieder finden werden.

Wahnsinn!

Super Recherche.

Ich bin einer der armen Verbraucher, denen man ein Schweizer Währungsdarlahen als ein zinsgünstiges und sicheres Produkt verkauft hat.

Wenn Sie mal meine Version hören wollen, ich könnte schöne „Geschichten“ erzählen.